Крипта как часть инвестиционного портфеля (или всё же лучше тунца?)

Этот текст не имеет никакого отношения к Кийосаки (и ни один тунец в процессе написания не пострадал!). Просто я наткнулся на интересную исследовательскую статью про крипту как отдельный класс инвестиционных активов — и решил поделиться с вами.

Роберт «Поехавший папа» Кийосаки еще недавно всем советовал покупать Биткоин для защиты от инфляции, но в июне внезапно поменял свою рекомендацию в пользу покупки консервов с тунцом. Не слушайте его, он не наш бро!

В начале июня вышла большая статья под названием An Investor’s Guide to Crypto от ребят из Duke University и инвестиционной компании Man Group. Статья представляет собой ненавидимое всеми настоящими криптанами чтиво в жанре «старпёры из традиционных финансов излагают свои позорные мнения про блокчейн». Ну в общем — примерно то же, что делаю я, только без смешных мемов!

Мне несколько графиков из этой статьи показались любопытными, и я решил ими с вами поделиться. Короче, не ожидайте ниже какого-то мега-связного рассказа или неимоверных откровений (и уж, тем более, инвестиционных, боже упаси наши души, сигналов). Но если вы интересуетесь инвестициями и периодически задумываетесь о том, какое место в портфеле может занимать крипта — возможно, сможете почерпнуть для себя какие-то отдельные мысли.

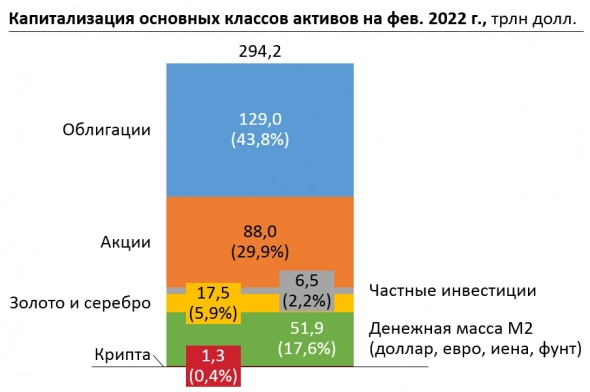

Место крипты в финансовом мире

Нередко говорят, что в 2021 году крипта стала настолько существенным рынком, что игнорировать ее для традиционных инвесторов уже просто неприлично. В абсолютных цифрах фразы вроде «общая капитализация $1,3 триллиона» звучат очень круто, но давайте сравним, как крипта выглядит на фоне других классов активов.

Помогите Даше найти крипту на картинке...

Если учесть, что рынок облигаций коллективно оценивается в $129 трлн, а акций — в $88 трлн, то криптанские $1,3 трлн выглядят уже отнюдь не так внушительно… Ну, и надо еще учесть, что с февраля 2022 года (когда собраны данные для картинки выше) Биткоин успел сложиться еще вдвое, так что можно смело поделить капитализацию крипты еще как минимум пополам.

Интересно, что разные люди сделают из этой картинки прямо противоположные выводы. Криптоскептики скажут «да это какая-то несущественная хрень, когда она исчезнет — никто и не заметит», а тру-шифропанки отзовутся «есть пространство, чтобы сделать иксы в десятки раз!». Кто в итоге окажется прав — покажет только время.

Биткоин и Эфир: периодически бывает ОЧЕНЬ больно

Двумя самыми популярными криптомонетами являются, конечно, Биткоин и Эфир. Авторы нарисовали красивую картинку взлетов и падений BTC & ETH в логарифмических координатах, есть над чем подумать. (Эфир почему-то только с 2018 года, уж не знаю, почему так.)

Просадки Биткоина (левая шкала) и Эфира (правая шкала) в логарифмической размерности

Как видим, просадки от –60% до –80% являются обычным делом для Биткоина; а Эфир так вообще в 2018-м бодро ушатали аж в 10 раз (–91%). Текущая просадка на картинку не попала, но Биткоин 18 июня 2022 года упал ниже $19 тыс. (на 72% от прошлого пика), а Эфир этой же датой провалился ниже психологической отметки в $1 тыс. (просадка свыше 79% от пика).

Глядя на текущее падение BTC/ETH и на исторически достигавшиеся ранее после аналогичных просадок доходности на уровне +3’000–10’000%, может показаться, что сейчас очень привлекательный момент для покупки этих монет вдолгую. Может быть, это и так, тут я не берусь давать прогнозов. Но помните, что увеличение просадки актива с –80% до –90% выглядит на графике небольшим шажком («всего-то еще на 10% упал») – но для того, кто зашел в этот актив на уровне –80%, такая «дополнительная» просадка будет означать уполовинивание вложенного капитала.

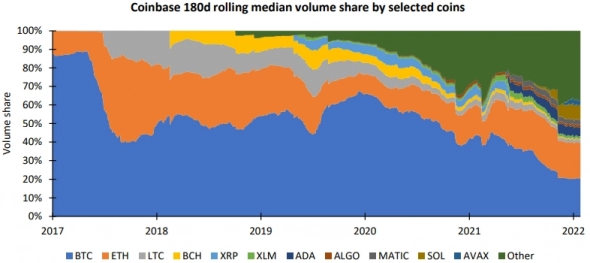

Не Биткоином единым

Если еще в 2017 году Биткоин составлял до 90% оборотов на крупнейших криптобиржах, то к настоящему моменту его доля снизилась до примерно 20% (по крайней мере, если верить данным Coinbase — судя по всему, авторы берут только валютные пары к USD, что может сильно искажать результат анализа).

Структура объемов торгов разными монетами на Coinbase, исключая стейблкоины

Вероятно, тренд на повышение разнообразия во всём этом криптозоопарке будет продолжаться и дальше: Биткоин будет оставаться крупнейшей отдельной монетой, но его относительная доля в общем крипторынке будет постепенно размываться новыми проектами.

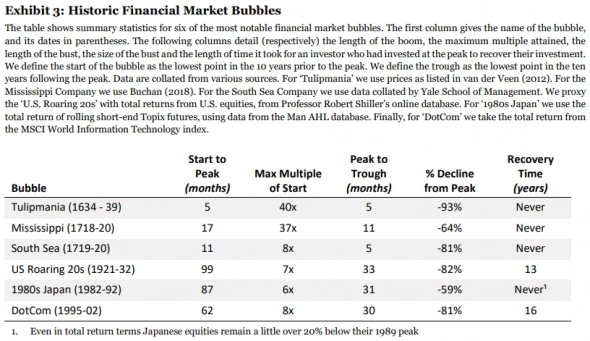

Крипта — это пузырь?

Биткоин часто обзывают пузырем, так что авторы решили нарисовать табличку с другими печально известными финансовыми пузырями. Три пузыря, так сказать, совсем «исторические» – Тюльпаномания, Миссисипский пузырь, и Пузырь Южных морей; и еще три относятся уже к более близким нам рынкам акций.

Исторические финансовые мега-пузыри. МММ почему-то не добавили!!

Интересно, что из акционных пузырей самый болезненный — это японский 80-х годов, там до сих пор можно считать, что всё в минусах.

Вообще же, если признавать Биткоин пузырем — то надо сказать, что это самый масштабный баббл эвер. Мало того, что он набухает в сумме уже более десяти лет, так еще и масштабы «иксов» в десятки тысяч являются беспрецедентными в историческом масштабе. Мне кажется, даже если вы — самый прожженный крипто-хейтер, то вам тем более стоит приобрести хотя бы кусочек BTC. По крайней мере, когда еще у вас будет шанс поучаствовать в такой масштабной афере?!

Как оценивать крипту?

TLDR: Никто не знает, как «правильно» оценивать крипту, точка.

В статье есть любопытные рассуждения на тему часто повторяемого шифропанками тезиса про «Биткоин — это новое золото!». Авторы, скажем так, не убеждены в валидности этой аналогии.

В частности, рыночная цена многих сырьевых товаров колеблется достаточно близко к уровню примерно 2х от операционной себестоимости их добычи (без учета амортизации). Биткоин в эту картинку не вписывается никак: исторически он нередко стоил в десятки и сотни раз больше, чем затраты электроэнергии на майнинг.

Так что, когда вам пытаются сказать, что «Биткоин обеспечен затратами на его майнинг» — то можете, как минимум, отнестись к этому заявлению с изрядным скептицизмом. С другой стороны, капитальные затраты на оборудование для майнинга всё-таки составляют немалую долю в структуре майнинговых издержек — так что, может быть, стоило бы и с ними вместе сравнивать.

Кстати, авторы прикидывают, что если бы у Биткоина были такие же коэффициенты к операционной стоимости добычи, как у золота — то он должен был бы стоить около $11,5 тыс. Что, в принципе, по нынешним временам выглядит вполне достижимым уровнем… Но правильный вывод тут, тем не менее, — это скорее «не стоит проводить слишком далекоидущие параллели между золотом и Биткоином».

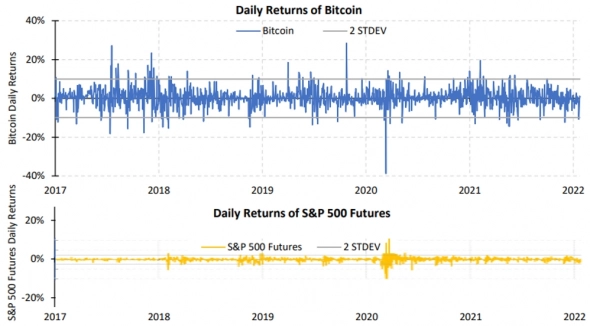

Волатильность: сколько крипта позволяет потерять за один день

Если говорить про волатильность, то тут, конечно, крипте нет равных. На графике ниже приведено распределение однодневных доходностей для Биткоина и для индекса S&P 500 – можете полюбоваться сами. (Авторы зачем-то сделали шкалы разного масштаба на этих графиках – так что мне пришлось вручную подсжать картинку для S&P 500, сорри за несколько шакалье качество результата.)

Дневная доходность Биткоина и S&P 500

Как видим, дневная волатильность индекса американских акций почти всегда укладывается в +/– 2,5%, и только уж совсем в адовые периоды (типа ковидного марта 2020-го) выскакивает за 10%. Для Биткоина же прыжок на 10% – это, грубо говоря, «обычный понедельник», а необычное дневное движение для BTC – это, ну, хотя бы 20% (или –40%, как было в ковидный март).

Корреляция: ну, хоть что-то растет!

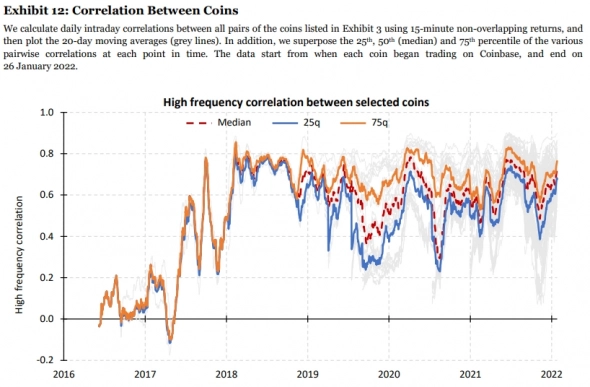

Судя по всему, начиная с 2018 года корреляция криптовалют между собой значительно повысилась. Это, конечно, не значит, что разные монеты будут давать одинаковую доходность; но это как бы намекает, что если какие-то крупные монеты падают или растут – то и весь рынок в целом будет вести себя похожим образом.

Корреляция между криптовалютами на 15-минутных интервалах

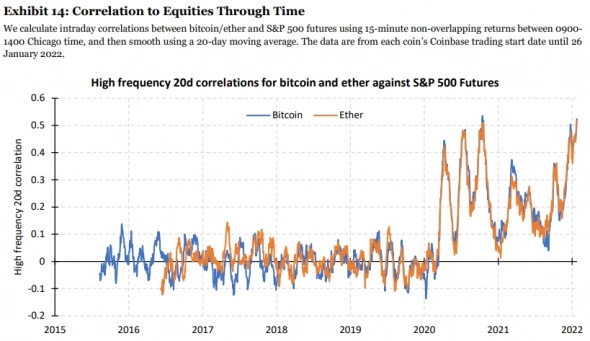

Еще печальнее выглядит картинка корреляции Биткоина (а вместе с ним и всего крипторынка) с S&P 500. Если по 2019-й включительно можно было аргументировать, что добавление крипты в портфель принесет чудодейственный портфельный эффект за счет примерно нулевой корреляции с рынком акций, то с 2020-го эта корреляция пошла резко вверх до примерно ~0,5.

Так что все, кто ожидал, что Биткоин (цифровое, так сказать, золото!) мощно выступит в качестве защитного актива и спасет от этих ваших просадок в акциях – могут, наверное, больше уже не ждать (события марта 2020-го на это уже как бы намекали).

Корреляция между Биткоином/Эфиром и S&P 500 на 15-минутных интервалах

Выводы

А не будет никаких умных выводов! Мне просто понравилось несколько графиков и мыслей в статье ребят из Man Group, и я решил с вами поделиться. (Там их, кстати, еще больше – так что, если вам понравилось, то имеет смысл прочесть оригинал.)

Вообще, я всегда был скорее ближе к стану криптоскептиков и не рекомендовал вкладывать в крипту что-либо, что вы не готовы морально потерять полностью. Эту идею я всецело поддерживаю до сих пор – но события февраля всё-таки вынужденно подняли градус моего энтузиазма к шифропанковским идеалам.

Так что лично я, пожалуй, планирую в итоге добавить в свой портфель минимум 5% настоящей BTC/ETH крипты (не считая те стейблкоины, которые уже там есть в качестве подушки безопасности). Правда, если полагаться на историю (а на нее полагаться, как известно, не стоит), то лучшее время для покупки крипты – это когда про нее хотя бы полгода или год никто особо не говорит. И, конечно, не пишет статьи!

* * *

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (ну и криптой немного балуюсь, как вы видите).

Павел, Вы же инвестор, а не игрок! С таким же успехом можете 5% от портфеля вложить в бинарные опционы.

И нет ипотечных облигаций. Интересно, сколько надували этот пузырь и до каких иксов там дошло.

Все равно так или иначе пузыри надуваются на любых рынках. В течение какого-то времени работает общий тренд, и в нем можно заработать. Есть общее согласие по поводу правил игры, все делают бабло из воздуха. А потом лавочку закрывают — и через некоторое время по новой в другом месте (или в этом же самом). Исчерпан ли потенциал крипты или ее еще раз надуют, и если надуют — то когда — вопрос.

Документ интересный, спасибо за ссылку