17 июня 2022, 21:46

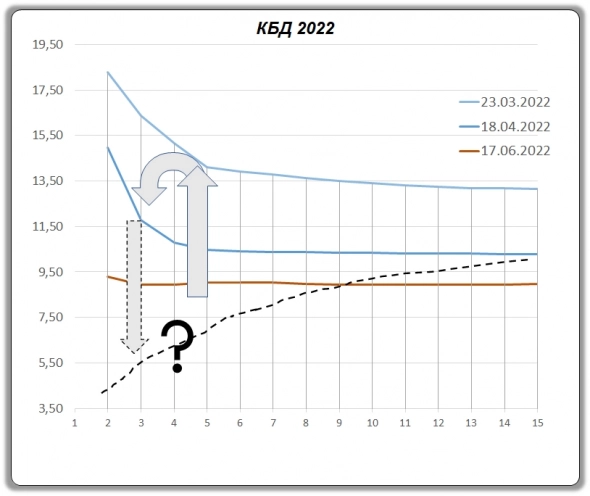

КБД - она сплющилась.

Пока, суд да дело, инвесторы не разжимают рук от опухшей головы от убытков: что не могло случиться, но случилось; пока аналитики, поглядывая за океан, метаются в ожиданиях – когда же рынок акций РФ, наконец, определиться в какую сторону ему двигаться, рынок государственных российских облигаций движется ровно в том направлении, которое указал ему ошпаренный в феврале ЦБ – вверх. Кривая бескупонной доходности, забыв о своей пессимистичной инверсии, сплющилась и уже месяц с лишним плоская. Краткосрочные спекулянты, поверив, что после первого снижения ставок начался их цикл понижения, уже могут фиксировать прибыль. Но, мы, ведь, не такие. Мы, думаю, верим ЦБ и продолжаем держать портфель до ставки в 5-7%? Не так ли?

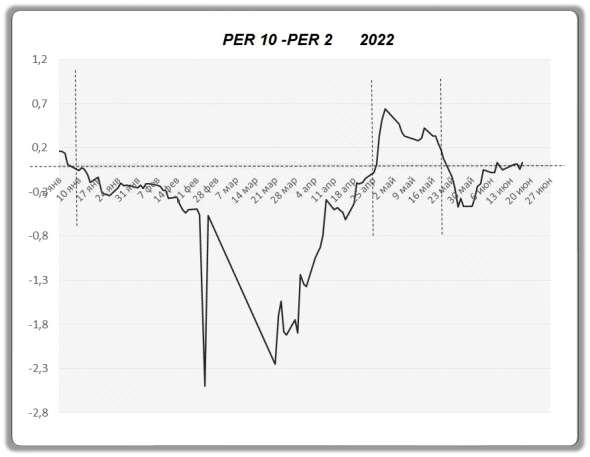

1. Нормальная форма, небольшой спред 2-10 (малая крутизна наклона). ЦБ либо очень медленно снижает ключевую ставку, либо не меняет ее длительное время.

2. Некоторое количество кварталов подряд растет инфляция, ЦБ начинает посылать сигналы о возможном начале цикла повышения ставок. Длинный конец кривой начинает приподниматься, отражая ожидания инвесторов о будущих краткосрочных процентных ставках, а короткий конец закреплен ключевой ставкой. Спред 2-10 увеличивается, но параллельных сдвигов нет.

3. ЦБ приступает к циклу повышения ставок. Растут и короткий и длинный концы КБД, спред 2-10 постепенно снижается. Дальний конец начинает отражать долгосрочные ожидания инвесторов по инфляции.

4. Если ЦБ повышает ставку слишком агрессивно, может возникнуть инверсия кривой, предваряемая сгорбленной формой. Чистая инверсия — предельная форма, когда кривая монотонно убывает, сгорбленная — среднесрочные ставки выше чем короткие, а короткие выше чем длинные.

5. В начале цикла снижения КБД начинает уплощаться, инверсия исчезает: ЦБ двигает короткий конец вниз, а дальний «застрял» на долгосрочных ожиданиях по инфляции. Затем в движение приходит и длинный участок КБД, какое-то время КБД движется вниз параллельно.

6. Возврат к нормальной форме. Длинный конец кривой находит свое «насиженное» место, коротким управляет ЦБ, снижая его до комфортных уровней.

* Если «уровень» (1-я главная компонента, связанная с параллельным сдвигом КБД) движется слишком быстро, кривизна КБД может изменяться, возникают отрицательный или положительный баттерфляй — длинный и короткий концы могут расти быстрее или медленнее, чем середина.

* Если происходят страшные потрясения на рынке облигаций, кривая может краткосрочно приобретать любые безумные формы.

Мой прогноз — мы увидим перехай по индексу RGBI, 160+ в 2023 году. Ставки по бумагам, даже долгосрочные, при определенных обстоятельствах могут вернуться на советские уровни — 1.5-3% годовых. Таргетирование инфляции при помощи ключевой ставки перестанет быть основополагающей целью ЦБ, на инфляцию станут воздействовать иными способами. В какой-то момент от облигаций (лучше заранее) придется избавляться, акции (в смысле индекса) дадут гораздо большую доходность. Сейчас индекс Мосбиржи консолидируется выше серьезного фрактального уровня 2250, мы видим L-образное снижение ФР (в отличие от V-образного в 2020-м) Если 2250 пройдут вниз, уйти могут далеко — и на 1760 в том числе. Но рост рано или поздно начнется, — мы долго его ждали в 2010-2015 годах, находясь в боковике, — но сейчас, я надеюсь, боковик продлится не так долго.

1) смещение кривой доходности вниз, сочетается с усилением крутизны кривой, 2) смещение кривой доходности вверх сочетается

с уменьшением крутизны кривой, 3) смещение кривой доходности вверх и ее уплощение скоррелированы с положительной «бабочкой» (крылья вверх), смещение кривой доходности вниз и усиление кривизны имеют корреляцию с отрицательной «бабочкой» (крылья вниз).

Верить — то мы верим, но вот продавать короткие офз я планирую уже на 8%, либо если рынок акций вдруг решит, что ему пора срочно наверх.

А вот с длинными офз — ещё подумаю, может и правда, до 5-7...

Инверсия — да, пропала фактически на этой неделе, тоже заметил. Скоро надо будет принимать решение по длинным бумагам…