05 октября 2012, 14:18

Влез в опционы.

От скуки влез в опционы.

Подтолкнули меня к этому две вещи:

— наблюдения за колебаниями счета Виталия Котова на ЛЧИ

— передача на РБК где Алексей Каленкович сказал что КУЕ3 можно было отыграть на опционах уже после объявления.

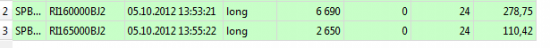

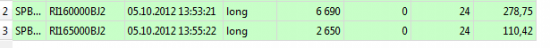

Купил опционы Колл 160 и 165:

Почему при приблежении цены к цене страйка цена опциона растет а не падает пока не укладывется в голове. Планирую просто понаблюдать что будет. Купил на 7% от счета, насколько я понимаю это есть риск для этой сделки.

Все мои знания по теме ограничиваются двумя лекциями Владимира Твардовского на ютубе.

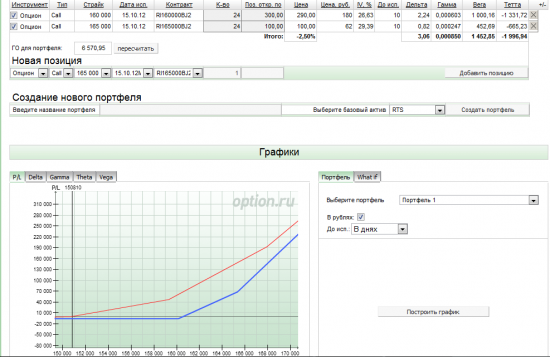

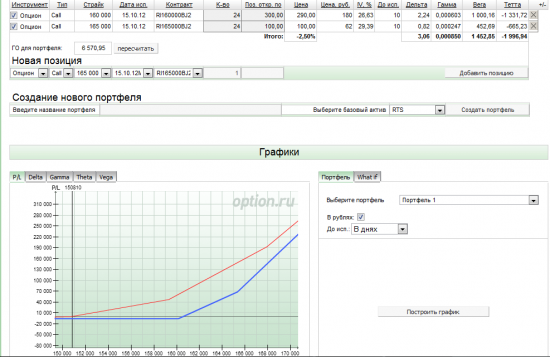

Вбил исходные данные на option.ru

Показывает 1000% прибыли если будет 165 на момент экспирации:

Подтолкнули меня к этому две вещи:

— наблюдения за колебаниями счета Виталия Котова на ЛЧИ

— передача на РБК где Алексей Каленкович сказал что КУЕ3 можно было отыграть на опционах уже после объявления.

Купил опционы Колл 160 и 165:

Почему при приблежении цены к цене страйка цена опциона растет а не падает пока не укладывется в голове. Планирую просто понаблюдать что будет. Купил на 7% от счета, насколько я понимаю это есть риск для этой сделки.

Все мои знания по теме ограничиваются двумя лекциями Владимира Твардовского на ютубе.

Вбил исходные данные на option.ru

Показывает 1000% прибыли если будет 165 на момент экспирации:

98 Комментариев

pXhXXst05 октября 2012, 14:20Александ, как думаете чем вызвано менее удачное ваше выступление на лчи, чем год назад?+2

pXhXXst05 октября 2012, 14:20Александ, как думаете чем вызвано менее удачное ваше выступление на лчи, чем год назад?+2 larri7305 октября 2012, 14:22Вы считаете, что в течении следующей недели фРТС будет там?0

larri7305 октября 2012, 14:22Вы считаете, что в течении следующей недели фРТС будет там?0 Vint05 октября 2012, 14:23«Почему при приблежении цены к цене страйка цена опциона растет а не падает пока не укладывется в голове» + «Купил на 7% от счета» — может стоило сначала разобраться?..+4

Vint05 октября 2012, 14:23«Почему при приблежении цены к цене страйка цена опциона растет а не падает пока не укладывется в голове» + «Купил на 7% от счета» — может стоило сначала разобраться?..+4 Андрей МУРМАНСК Чеберяченко05 октября 2012, 14:27Котов просто жжет))) Я даже начал за него переживать)))+1

Андрей МУРМАНСК Чеберяченко05 октября 2012, 14:27Котов просто жжет))) Я даже начал за него переживать)))+1

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026