Пользовательский индекс "Акции РФ без иностранных ценных бумаг"

Рассчитываемые Мосбиржей индексы, к сожалению, не обладают гибкостью. Коллективные инвестиции (ETF, БПИФ) также продемонстрировали наличие не известных нам ранее рисков. Чем больше посредников между частным инвестором и самой компанией, акции которой мы покупаем, — тем больше вероятность, что что-то может пойти не так. Мой личный опыт на практике доказывает, что в случае с российским рынком есть несложное решение, которое позволяет собирать инвестиционный портфель, который (несмотря на мелкие погрешности) очень точно повторяет движение индекса Мосбиржи.

Если институт частных инвестиций каким-то чудесным образом выкарабкается из всего дерьма, в котором он оказался, я вполне допускаю, что самостоятельная покупка акций станет чуть более популярным решением. А значит, кто-то должен пилить практические решения для народа!

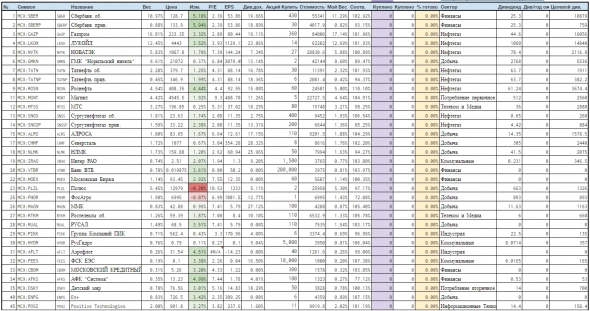

Напомню, что стандартная табличка для формирования портфеля по принципу максимального приближения к индексу Мосбиржи (которую я изначально делал для себя, и пользуюсь вот уже 4-й год) — работала и обновлялась каждый день, несмотря на происходящий на рынке ад. Интерфейс у неё как из задницы, но привыкаешь быстро. Денег я за это никаких не беру (и не брал никогда).

Настало время представить вашему вниманию индекс «Акции РФ без иностранных ценных бумаг» от Finindie Indices Inc. Принципы формирования индекса:

▪️ В основе лежит взвешенный по капитализации индекс Мосбиржи;

▪️ В новый индекс входит 30 компаний. Только компании, зарегистрированные в РФ. С ISIN-кодом, начинающимся на RU;

▪️ Подходит даже для тех бедолаг, которые оказались в подсанкционном брокере;

▪️ В индексе нет компаний, акции или депозитарные расписки которых зарегистрированы в оффшорах. На данный момент таких компаний в обычном индексе Мосбиржи 10 штук;

▪️ Веса исключенных компаний перераспределены на другие акции по «принципу подобия бизнеса»;

▪️ В индексе допускается использование компаний, которых нет в эталонном Индексе Мосбиржи, но не более чем на 2% в совокупности;

▪️ «Проблема Транснефти» устранена, вес Транснефти также перераспределён;

▪️ В случае редомициляции — перерегистрации компаний в РФ — такие компании будут добавляться в индекс с прежним весом;

▪️ Информационные сообщения о важных изменениях в составе будут распространяться через официальный канал гигантской финансовой корпорации Finindie Indices Inc. в Telegram: @finindie;

▪️ Вы можете бесплатно создать копию такой таблички для личного пользования (требуется учетная запись в Google) и просмотреть инструкцию по применению (пока старая, мб запишу новую, но принцип тот же).

Очевидные решения:

▪️ Х5 Retail Group. Текущая доля в индексе (1,12%) перераспределена в пользу Магнита;

▪️ Fix Price. Текущая доля (0,80%) перераспределена в пользу Магнита;

▪️ Polymetal. Текущая доля (2,36%) перераспределена в пользу Полюс Золото;

▪️ Petropavlovsk. Текущая доля (0,19%) перераспределена в пользу Полюс Золото;

▪️ Tinkoff Group. Текущая доля (2,38%) перераспределена в пользу Сбера;

Неочевидные решения:

▪️ Добавлен Positive Technologies. Чем-то надо заменять выбывший инфотех, но компаний на бирже других просто нет. Для этого введено правило 2% — такой небольшой вес не сможет в значительной степени повлиять на конечный результат инвестиций;

▪️ Yandex. Текущая доля (4,20%) перераспределена в пользу Positive Technologies (2%) и МТС (2,20%). Яндекс по международной классификации отчасти не «Информационные Технологии», а «Медиа и Телекоммуникации» — ведь зарабатывает он на интернет-рекламе. Очень неочевидное решение, но перераспределять больше некуда;

▪️ VK Company. Текущая доля (0,45%) перераспределена в пользу Ростелекома. Компанию также можно определить в «Медиа и Телекоммуникации» по роду деятельности;

▪️ OZON. Текущая доля (0,50%) перераспределена в пользу Детского Мира. Несмотря на свою технологичность, компания всё-таки занимается перепродажей товаров — деятельность площадок электронной коммерции близка к ритейлу. Так как на Магнит уже распределено довольно много, выбор пал на Детский Мир;

▪️ Globaltrans. Несмотря на то, что в секторе транспорта есть ещё Аэрофлот, железнодорожные вагоны и пассажирские самолёты — это разные бизнесы. Железнодорожный грузовой транспорт ближе к индустриальному производству, и методом научного тыка среди прочих выбран ЭН+ Груп. Текущая доля Globaltrans (0,29%) уходит туда. Вполне возможно добавление в индекс компании НМТП или FESH, и перераспределение Globaltrans на неё;

▪️ HeadHunter. Очень спорно, вариантов просто нет, но текущая доля (0,47%) перераспределена в пользу Ростелекома;

▪️ Транснефть. Все прекрасно понимают, что бизнес Транснефти зависит от состояния нефтяной отрасли, так что текущая доля (0,56%) перераспределена в пользу Роснефти. Транснефть не является иностранной компанией, но проблема дорогой акции всегда мозолила глаза, так что до сплита Транснефть в расчете участвовать не будет.

Что ещё?

Приступил к сбору информации для расчёта ещё двух индексов:

1. Индекс российских компаний с наименьшим санкционным давлением:

▪️ По каждой компании из индекса Мосбиржи широкого рынка (тот где ~100 компаний) будут расставлены флаги по санкционным ограничениям: «дефолт по евробондам», «санкции на персон-бенефициаров», «секторальные санкции или эмбарго», «прямые санкции на неосновную деятельность», «блокирующие прямые санкции на основной бизнес»;

▪️ Каждому из флагов будет присвоен вес/коэффициент, от которого будет зависеть конечная доля компании в индексе;

▪️ Чем больше флагов соберет компания — тем меньшим будет её вес в индексе;

▪️ Чем меньше флагов соберет компания — тем больше будет ее притяжение при перераспределении веса «накосячивших»;

▪️ Индекс будет перераспределять веса в пользу тех, кто получил минимальное воздействие от санкций;

▪️ Индекс широкого рынка необходимо использовать по той причине, что в основном Индексе Мосбиржи живого места не будет.

2. Индекс американских акций с не придуманным пока что названием:

▪️ По каждой компании из индекса S&P100 будут расставлены флаги о приостановке деятельности на территории РФ и/или приостановке обслуживания россиян: «pause marketing», «pause investments», «pause sales», «pause production», «close offices», «exit scam»;

▪️ Каждому из флагов будет присвоен вес/коэффициент, от которого будет зависеть конечная доля компании в индексе;

▪️ Чем больше флагов соберет компания — тем меньшим будет её вес в индексе;

▪️ Чем меньше флагов соберет компания — тем больше будет ее притяжение при перераспределении веса «накосячивших»;

▪️ Стратегия основана на следующей гипотезе: более гибкий и беспринципный бизнес сможет заработать больше денег, чем социально ответственный бизнес, жертвующий прибылью и сугубо корыстными интересами акционеров ради поддержки cancel-культуры.

Можно попробовать рассчитать и обратный индекс — может быть, всё наоборот, и cancel-культура помогает больше зарабатывать — кто знает.

-----

С уважением, Александр Елисеев aka Finindie

Блог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

Возникает дополнительный вопрос — как фонды на индекс ММВБ от санкционных банков — Сбер и ВТБ работают? Тоже наверное выпилили инобумаги.

Меняем Ростелеком на префы

Убираем Аэрофлот.

Готово! 26 бумаг!