67 Комментариев

Иван Иванов28 марта 2022, 22:20это годовых. а вы считаете за какой срок?)0

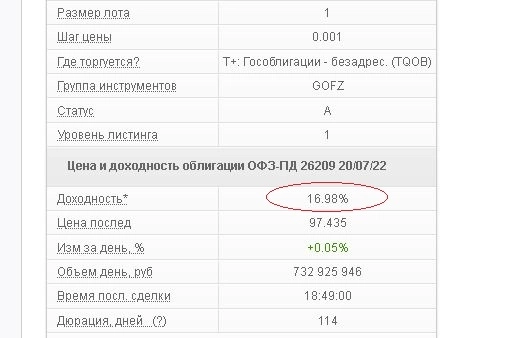

Иван Иванов28 марта 2022, 22:20это годовых. а вы считаете за какой срок?)0 krolix28 марта 2022, 22:272.6% тела схлопнется за <4 месяца (8%+ годовых + купон). НДФЛ никто не вычитает, т.к. к юрикам или на иис он не применим+1

krolix28 марта 2022, 22:272.6% тела схлопнется за <4 месяца (8%+ годовых + купон). НДФЛ никто не вычитает, т.к. к юрикам или на иис он не применим+1 Dobermann28 марта 2022, 22:292,5% премия умножить на 3.5 =+9% к купону (грубо)+2

Dobermann28 марта 2022, 22:292,5% премия умножить на 3.5 =+9% к купону (грубо)+2 profynn28 марта 2022, 22:43это что такое? давайте конкретно, если я сегодня вложу 974, то сколько я получу через 4 месяца? у меня тоже что-то не сходится, несколько месяцев лежат эти ОФЗ, а сумма все меньше и меньше, чтобы я еще связался с этими ОФЗ+5

profynn28 марта 2022, 22:43это что такое? давайте конкретно, если я сегодня вложу 974, то сколько я получу через 4 месяца? у меня тоже что-то не сходится, несколько месяцев лежат эти ОФЗ, а сумма все меньше и меньше, чтобы я еще связался с этими ОФЗ+5

Читайте на SMART-LAB:

59 наиболее и 61 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги : 👉 t.me/ivolgavdo/72090

Ранжируем сравнительную привлекательность ВДО и не только ВДО по...

06:29

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства Ирана, включая аятоллу Али Хаменеи. Ответ Тегерана не...

01.03.2026