28 марта 2022, 21:23

ОФЗ с привязкой к инфляции: фокус на защитные активы - Финам

Текущий момент обусловливает фокус на защитные активы. В условиях, когда уровни доходности коротких облигаций не компенсируют инвесторам риски ускорения инфляции, возрастает актуальность ОФЗ с защитой от инфляции. Данный инструмент обеспечит доходность на уровне плюс 2,5% к инфляции, фиксируемой Росстатом.

21 марта 2022 г. рынок ОФЗ возобновил работу после трехнедельной паузы и, благодаря прежде всего ЦБ РФ, не просто не обвалился, но и, надо признать, чувствует себя вполне уверенно. Например, самые короткие (с погашением до года) выпуски консолидировались у отметки 17%.

С учетом того, что инфляция в годовом выражении в последнее время растет в среднем на 2 процентных пункта в неделю (по состоянию на 18 марта 2022 г. достигнув 14,5%), возникает вопрос, в какой мере уровни доходности ОФЗ компенсируют инвесторам риски ускорения инфляции.

К счастью, в арсенале инвесторов есть специальные инструменты, которые позволяют застраховаться от роста ценового давления в экономике. Речь идет о так называемых облигациях-линкерах. К их наиболее надежным представителям относятся ОФЗ-линкеры.

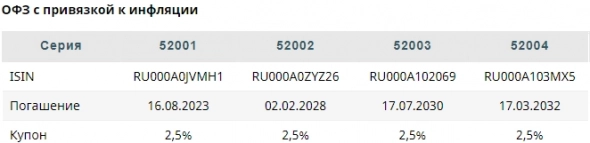

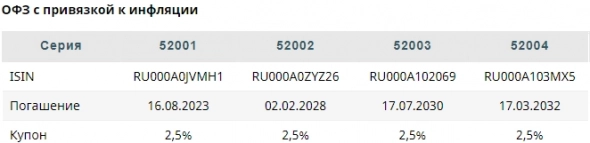

Как видно в таблице ниже, сейчас на нашем рынке есть четыре выпуска таких облигаций, отличающихся сроками погашения. Линкеры призваны сгенерировать доходность на уровне плюс 2,5% к инфляции, которую фиксирует Росстат.

Каким образом происходит защита от инфляции? Номинал линкеров индексируется на размер инфляции от Росстата с 3-месячным лагом, а купон выплачивается из расчета 2,5% от номинала. В результате при погашении линкера его держатель получает не 100% от номинала (как это имеет место в случае с облигацией с фиксированным купоном), а номинал, который, как и купон, был проиндексирован на ту величину инфляции, которая произошла за период обращения облигации. Таким образом, линкеры защищают капитал инвестора от обесценения.

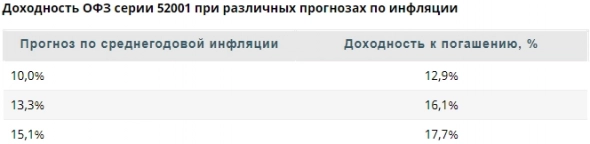

Хотя линкер и застрахует держателя от инфляции, но в данный момент времени нельзя точно сказать, от какой именно, поскольку неизвестно, сколько составит рост цен по факту с момента покупки облигации и до ее погашения. Иными словами, нельзя точно определить тот уровень доходности, который принесет открытие позиции в инфляционной облигации. Тем не менее можно рассчитать доходность в зависимости от различных прогнозов по инфляции.

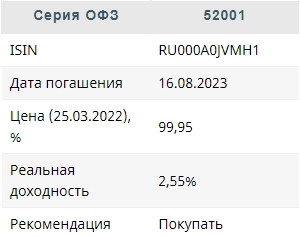

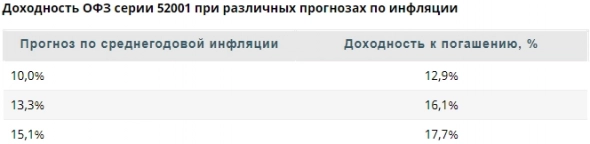

Мы решили взять самую близкую по погашению ОФЗ-линкер — серии 52001, с погашением 16 августа 2023 г. В таблице показано, на какую доходность к погашению можно рассчитывать при среднегодовой инфляции 10,0%, 13,3% и 15,1% за период с 25 марта этого года до 16 августа 2023 года.

Интересным моментом является то, что в долговом рынке всегда заложен определенный уровень инфляции. Собственно, смысл создания этого инструмента — облигаций-линкеров — и состоял в том, чтобы финансовые власти страны (ЦБ, Минфин) понимали, какой уровень инфляции на перспективу ожидают участники рынка. Речь о том, что для каждой из четырех ОФЗ-линкеров есть обыкновенная ОФЗ с фиксированным купоном. Для того чтобы узнать, какая инфляция на перспективу заложена сейчас в рынок (эта инфляция еще называется «вмененной»), надо воспользоваться следующей формулой:

Вмененная инфляция = (1 + Номинальная доходность классической ОФЗ) / (1 + Реальная доходность линкера) — 1

Например, для ОФЗ-линкера серии 52001 есть классическая ОФЗ серии 26215, которая погашается ровно в тот же день, что и линкер (16 августа 2023 г.). Ее доходность сейчас 16,1%.

И если мы опять воспользуемся таблицей выше, то обнаружим, что инвестирование в линкер принесет такую же доходность — 16,1%, если среднегодовая инфляция с текущего момента до 16 августа 2023 г. составит 13,3%. Именно этот уровень, 13,3%, и является вмененной инфляцией, т. е. той инфляцией, которую сегодня, 25 марта 2022 г., закладывают в цены участники рынка ОФЗ на период ближайших примерно 17 мес.

В результате инвестор имеет возможность соотнести свои прогнозы по инфляции с вмененной инфляцией и, в зависимости от результата, выбрать более доходный инструмент. Если его ожидания по инфляции выше той, что сейчас заложена в рынок, надо покупать линкер. Если ниже, то, наоборот, доходнее будет просто купить классическую ОФЗ.

По данным макроэкономического опроса Банка России, прогноз аналитиков по инфляции на конец 2022 г. составляет 20%, тогда как в 2023 г. аналитики ожидают замедления инфляции до 8%. Таким образом, опираясь на этот прогноз, можно рассчитать, что среднегодовой рост инфляции за период с 25 марта 2022 г. по 16 августа 2023 г. составляет 15,1%. Это выше уровня вмененной инфляции в 13,3% и позволяет сделать вывод, что более доходным инструментом на текущий момент является именно линкер.

ФГ «Финам»

21 марта 2022 г. рынок ОФЗ возобновил работу после трехнедельной паузы и, благодаря прежде всего ЦБ РФ, не просто не обвалился, но и, надо признать, чувствует себя вполне уверенно. Например, самые короткие (с погашением до года) выпуски консолидировались у отметки 17%.

С учетом того, что инфляция в годовом выражении в последнее время растет в среднем на 2 процентных пункта в неделю (по состоянию на 18 марта 2022 г. достигнув 14,5%), возникает вопрос, в какой мере уровни доходности ОФЗ компенсируют инвесторам риски ускорения инфляции.

К счастью, в арсенале инвесторов есть специальные инструменты, которые позволяют застраховаться от роста ценового давления в экономике. Речь идет о так называемых облигациях-линкерах. К их наиболее надежным представителям относятся ОФЗ-линкеры.

Как видно в таблице ниже, сейчас на нашем рынке есть четыре выпуска таких облигаций, отличающихся сроками погашения. Линкеры призваны сгенерировать доходность на уровне плюс 2,5% к инфляции, которую фиксирует Росстат.

Каким образом происходит защита от инфляции? Номинал линкеров индексируется на размер инфляции от Росстата с 3-месячным лагом, а купон выплачивается из расчета 2,5% от номинала. В результате при погашении линкера его держатель получает не 100% от номинала (как это имеет место в случае с облигацией с фиксированным купоном), а номинал, который, как и купон, был проиндексирован на ту величину инфляции, которая произошла за период обращения облигации. Таким образом, линкеры защищают капитал инвестора от обесценения.

Хотя линкер и застрахует держателя от инфляции, но в данный момент времени нельзя точно сказать, от какой именно, поскольку неизвестно, сколько составит рост цен по факту с момента покупки облигации и до ее погашения. Иными словами, нельзя точно определить тот уровень доходности, который принесет открытие позиции в инфляционной облигации. Тем не менее можно рассчитать доходность в зависимости от различных прогнозов по инфляции.

Мы решили взять самую близкую по погашению ОФЗ-линкер — серии 52001, с погашением 16 августа 2023 г. В таблице показано, на какую доходность к погашению можно рассчитывать при среднегодовой инфляции 10,0%, 13,3% и 15,1% за период с 25 марта этого года до 16 августа 2023 года.

Интересным моментом является то, что в долговом рынке всегда заложен определенный уровень инфляции. Собственно, смысл создания этого инструмента — облигаций-линкеров — и состоял в том, чтобы финансовые власти страны (ЦБ, Минфин) понимали, какой уровень инфляции на перспективу ожидают участники рынка. Речь о том, что для каждой из четырех ОФЗ-линкеров есть обыкновенная ОФЗ с фиксированным купоном. Для того чтобы узнать, какая инфляция на перспективу заложена сейчас в рынок (эта инфляция еще называется «вмененной»), надо воспользоваться следующей формулой:

Вмененная инфляция = (1 + Номинальная доходность классической ОФЗ) / (1 + Реальная доходность линкера) — 1

Например, для ОФЗ-линкера серии 52001 есть классическая ОФЗ серии 26215, которая погашается ровно в тот же день, что и линкер (16 августа 2023 г.). Ее доходность сейчас 16,1%.

И если мы опять воспользуемся таблицей выше, то обнаружим, что инвестирование в линкер принесет такую же доходность — 16,1%, если среднегодовая инфляция с текущего момента до 16 августа 2023 г. составит 13,3%. Именно этот уровень, 13,3%, и является вмененной инфляцией, т. е. той инфляцией, которую сегодня, 25 марта 2022 г., закладывают в цены участники рынка ОФЗ на период ближайших примерно 17 мес.

В результате инвестор имеет возможность соотнести свои прогнозы по инфляции с вмененной инфляцией и, в зависимости от результата, выбрать более доходный инструмент. Если его ожидания по инфляции выше той, что сейчас заложена в рынок, надо покупать линкер. Если ниже, то, наоборот, доходнее будет просто купить классическую ОФЗ.

По данным макроэкономического опроса Банка России, прогноз аналитиков по инфляции на конец 2022 г. составляет 20%, тогда как в 2023 г. аналитики ожидают замедления инфляции до 8%. Таким образом, опираясь на этот прогноз, можно рассчитать, что среднегодовой рост инфляции за период с 25 марта 2022 г. по 16 августа 2023 г. составляет 15,1%. Это выше уровня вмененной инфляции в 13,3% и позволяет сделать вывод, что более доходным инструментом на текущий момент является именно линкер.

Реализуется наш прогноз по инфляции или нет, но само время обусловливает выход на авансцену защитных активов. Для инвесторов, которым важно наверняка защитить свой капитал от инфляции, ОФЗ-линкеры являются просто незаменимым инструментом в текущих условиях. Они обеспечат доходность на уровне плюс 2,5% к инфляции, которая будет зафиксирована Росстатом за период владения облигацией. Мы рекомендуем покупать ОФЗ серии 52001, с погашением 16 августа 2023 г.Ковалев Александр

ФГ «Финам»

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно узнать здесь . → Открыть счет CFD У нас...

11:16

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши текущие результаты и ситуацию в российской...

10:17

Более половины россиянок считают ювелирные украшения инвестицией

Каждая пятая считает покупку ювелирных украшений надежным способом вложения денег, а 26% рассматривают подобный вариант накопления, однако относят его к списку рискованных. При этом свыше...

10:09

Норникель: отчет за 2025 год вселяет оптимизм, хорошо поработали с расходами и отчитались лучше прогноза, впереди рост прибыли и высокие цены на металлы

Норникель сегодня выпустил отчет за 2025 год

Компания заработала 10 рублей чистой прибыли на 1 акцию (за 1-е полугодие 2025 года было 4 рубля). Неплохо!

Сразу сравниваю со своим...

11.02.2026

Банк России в последнем релизе сказал, что нас ждет высокая инфляция, связанная с перестройкой экономики. То есть инфляция не монетарная. Кроме того, есть понимание, что требуются стимулы для такой перестройки.

Таким образом, можно предположить, что ЦБ не будет пытаться задавить высокой ставкой инфляцию. На ближайший год-два (или больше?) ключевая ставка может оказаться ниже инфляции. Может быть, существенно ниже.

Так как рынок условия выравнивает, я не удивлюсь, если по короткому линкеру — 52001 — мы увидим отрицательную премию у инфляции (она же доходность к погашению). А по 52002 — стремящуюся к нулю.

В моем портфеле, только линкеры дают положительную, около 10% годовых, доходность с начала 2022 года.

Никогда такого не было.