🔥 Инфляция + Инверсия = Коррекция?

Добрый день, друзья!

С ростом темпов инфляции всё чаще можно услышать от различных аналитиков тезис о том, что лучшей защитой от инфляции являются акции, которые в долгосрочном периоде всегда обгоняют инфляцию.

Поскольку доля акций в моём инвестиционном портфеле достаточно велика, я с удовольствием согласился бы с этим тезисом. Однако, более детальное изучение этого вопроса приводит к выводам о том, что всё не так просто.

Давайте сопоставим динамику индекса S&P500 и темпов инфляции в США за последние 25 лет (см. график ниже).

С одной стороны, действительно можно усмотреть некоторую корреляцию между двумя этими графиками, которая особенно сильна в периоды медвежьего рынка (2000-2002, 2008-2009 и 2020 гг.).

Однако, в этих случаях речь идёт об обратной зависимости, когда рецессия в экономике приводит к снижению инвестиционной активности, обуславливающей снижение инфляции.

Что же касается периодов роста, то в первую очередь бросается в глаза синхронный взлёт инфляции и индекса S&P500 в 2020-2021 гг. Однако мы знаем, что первопричиной этого взлёта является масштабное монетарное стимулирование ФРС США во время пандемии.

🔥 Напротив, с 2002 по 2006 гг., когда ФРС ещё не злоупотребляла «количественным смягчением», значительный и длительный рост инфляции (с 1,1 до 4,3%) не привёл к существенному росту рынка акций, который за указанный период вырос всего на 12%.

Таким образом очевидно, что за 25 лет доходность рынка акций обгонит накопленную инфляцию. В то же время, на более коротких временны́х интервалах, вполне вероятны и не столь оптимистичные варианты.

👉 Причиной этого является то, что на динамику индекса S&P500 оказывает влияние множество других факторов, помимо инфляции. Поэтому рост темпов инфляции далеко не гарантирует положительных результатов инвестирования в акции.

__________

Более того, детальный анализ взаимосвязи рынков акций и инфляции показывает, что резкий рост последней может весьма негативно влиять на фондовые рынки.

Вероятно, многие из Вас знают о таком индикаторе будущей рецессии как инверсия доходности облигаций.

Принцип его действия состоит в том, что в нормальных экономических условиях доходность долгосрочных облигаций выше, чем краткосрочных. Это вполне закономерно, ведь чем выше срок инвестиций, тем выше риски, а значит – выше и доходность.

В том случае, если крупные институциональные инвесторы обладают информацией о том, что грядут рыночные потрясения, они начинают выходить в «кэш» и закрывать свои позиции в акциях и облигациях. По этой причине доходность облигаций растёт.

👉 При этом, в силу ряда причин более активно закрываются краткосрочные облигации и поэтому их доходность перед коррекцией становится выше, чем у долгосрочных облигаций. Это явление финансисты называют инверсией доходности облигаций.

Для отслеживания этого индикатора как правило используют спрэд между доходностью 10-летних и 2-летних гособлигаций США. Если спрэд становится отрицательным (ниже оси абсцисс), то имеет место инверсия (см. график ниже).

Индикатор инверсии очень силён. За последние 25 лет инверсия доходности облигаций возникала трижды и каждый раз вслед за ней следовали жесточайшие коррекции рынков. Она наблюдалась перед «кризисом дот-комов» в начале 2000-х гг., перед обвалом 2008-2009 гг., а также перед «пандемийной» весной 2020 года.

Недостатком этого индикатора является очень сложный тайминг. С момента наступления инверсии до коррекции рынков может пройти от нескольких месяцев до двух лет. Поэтому его применение достаточно затруднено для розничного инвестора, не обладающего дополнительной информацией.

В то же время, если мы добавим в модель «инверсия-индекс S&P500» фактор инфляции, то проблема с таймингом индикатора инверсии решается самым неожиданным образом.

__________

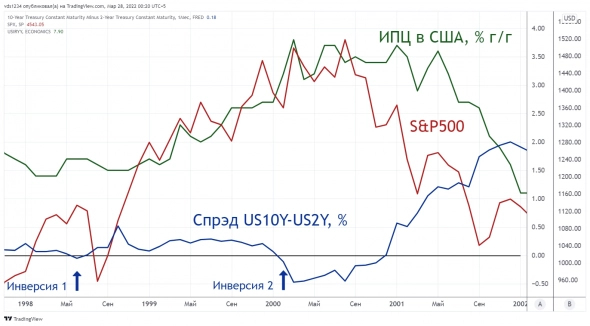

1️⃣ Давайте перенесемся на 25 лет назад и рассмотрим динамику спрэда доходности гособлигаций, индекса S&P500 и темпов инфляции в США в преддверии «кризиса дот-комов» (см. график ниже).

Впервые в современной финансовой истории инверсия доходности гособлигаций была зафиксирована в середине 1998 года, вскоре после череды обвалов на азиатских рынках. Однако инфляция в это время не возрастала, поэтому инверсия была краткосрочной и падения рынка акций не произошло.

❗ В начале 2000 года инверсия проявилась вновь. Теперь уже инфляция имела ярко выраженную тенденцию к росту. Поэтому инверсия доходности гособлигаций наблюдалась достаточно долго (около 10 месяцев) и привела к масштабному падению индекса S&P500, которое продолжалось до 2002 года.

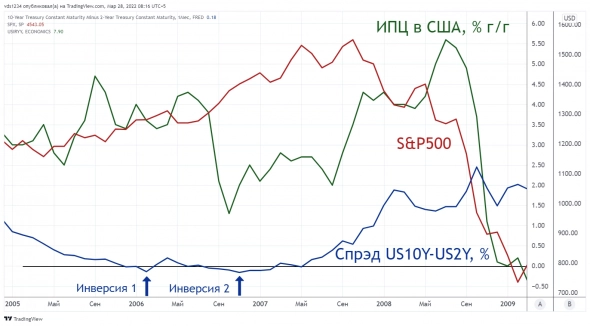

2️⃣ Теперь рассмотрим динамику спрэда доходности гособлигаций, индекса S&P500 и темпов инфляции в США перед самой глубокой коррекцией американского рынка акций в 21 веке (см. график ниже).

Сначала инверсия была зафиксирована в феврале 2006 года. Инфляция в это время не возрастала, поэтому инверсия осталась краткосрочной и падения рынка акций не последовало.

❗ В конце 2006 года инверсия проявилась вновь. Однако инфляция по-прежнему не росла, в силу чего падения рынка акций вновь не происходило. А как только в конце 2007 года инфляция приобрела ярко выраженную тенденцию к росту, индекс S&P500 начал своё самое глубокое падение за последние десятилетия.

Таким образом, с технической точки зрения паттерн наступления коррекции состоит в том, что инверсия доходности гособлигаций должна проявиться повторно и сопровождаться ярко выраженным трендом к росту инфляции.

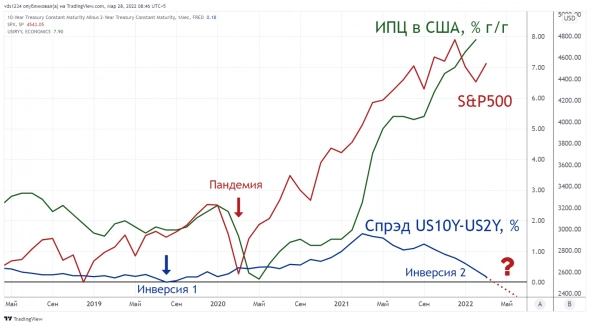

3️⃣ Теперь переносимся в 2019 года, в самый разгар американо-китайской торговой войны (см. график ниже).

Первая инверсия была зафиксирована в августе 2019 года. Инфляция в это время не возрастала, поэтому инверсия осталась краткосрочной и падения рынка акций не последовало.

Весной 2020 года вмешалась пандемия, в результате которой всё же произошла достаточно глубокая коррекция рынка акций. В то же время, многотриллионные вливания в экономику от ФРС быстро восстановили рынок акций, а пандемия надолго зажала инфляцию на минимальных уровнях.

Теперь самое интересное. Текущий момент (март 2022 г.). С октября 2021 года имеет место ярко выраженная тенденция к снижению спредов доходности гособлигаций (вспомним, что первые признаки геополитической напряжённости в купе с ускорением тейперинга от ФРС появились уже тогда).

🔥 На данный момент спред доходности облигаций составляет +0,18%. Он ещё положителен, вследствие чего инверсия доходностей формально пока не наступила. В то же время, за последние 25 лет при достижении столь низких значений спрэда, его дальнейшая инверсия происходила всегда. Это – вопрос времени (месяц-два).

С другой стороны, в результате прошлогодних монетарных стимулов ФРС темпы инфляции в США сейчас разогнались до рекордных уровней (7,9% г/г) и показывают новые максимумы каждый месяц.

❗ Если две этих тенденции сохранятся, то к маю 2022 г. мы увидим повторную инверсию доходности гособлигаций, которая будет сопровождаться ярко выраженным трендом к росту инфляции. Паттерн наступления коррекции выполнится.

__________

Очевидно, что проведённый анализ носит в большей степени технический (механистический) характер и его фундаментальные основания требуют дополнительного изучения.

❓ Роль инфляции, которая усиливает негативное воздействие инверсии, с экономической точки зрения понятна. А вот природа двойственного характера инверсии перед наступлением коррекции – пока не ясна.

Для инвестора полученные выводы являются очевидным сигналом для сокращения позиций в таких рискованных инструментах как акции. Российские инвесторы уже смогли убедиться, что инверсия доходности гособлигаций (которая наблюдается сейчас по российским ОФЗ) чревата повышенными рисками потери капитала.

Вполне возможно, что в 2022 году, биржевая поговорка «Sell in May and go away» («Продавай в мае и уходи») будет актуальна для фондовых рынков США как никогда.

В то же время это не означает, что коррекция неизбежна. Можно предположить, что к маю 2022 года ФРС переломит тенденцию роста инфляции и она перестанет расти. Либо кривая спрэда доходностей неожиданно развернётся и инверсии всё же не произойдёт.

👉 Кроме того, надежду на свет в конце туннеля вселяет следующее. Шарп и Ко в своём классическом университетском учебнике «Инвестиции» основной причиной инверсии кривой доходности называет ожидания инвесторов, того что ставки доходности по гособлигациям будут снижаться.

Вполне очевидная гипотеза. Она хорошо объясняет действие паттернов инверсии в 2000 и 2007 годах. Тогда ставка ФРС была высокой (5-6%) и по мере наступления коррекции на фондовых рынках, ФРС снижала её, стимулируя тем самым инвестиционную активность в экономике.

Можно говорить, что в 2000 и 2007 годах ожидания инвесторов по поводу снижения ставки оказались верными (то есть крупные игроки заранее знали, что ФРС пойдёт на эти шаги для стимулирования экономики).

🔥 Важно, что гипотеза Шарпа не может объяснить наступающую инверсию: в 2022 году ожидается цикл мощного повышения процентных ставок ФРС (снижать их просто некуда).

Полагаю, что эта коллизия имеет два возможных решения.

Первое. Рынок знает что-то, чего не знаем мы. Например, про отрицательные процентные ставки в США в ближайшем будущем.

Если Вы думаете, что это невозможно, то вспомните как до 2020 года мы считали невозможным отрицательные цены на нефтяные фьючерсы, что не помешало им случиться.

❗ В этом случае нас ждёт коллапс, сопоставимый с ещё одной пандемией. Впрочем, на фоне происходящих геополитических потрясений в Европе полагаю, что поводов для новых коллапсов сегодня предостаточно.

Второе. Происходит разрушение всех старых финансовых паттернов и закономерностей (о чём давно уже говорят многие аналитики).

✅ Это – хороший вариант, поскольку он оставляет нам надежду на то, что паттерн инверсионной коррекции в этот раз не сработает.

___________

Резюме. Продолжаю сокращать долю американских акций в своём инвестиционном портфеле.

Друзья как Вы думаете, приведёт ли к коррекции новая инверсия доходности гособлигаций?

Дошёл до:

«Таким образом очевидно, что за 25 лет доходность рынка акций обгонит накопленную инфляцию.»

---

Кроме слова «очевидно», использованного в данном предложении, ни одного другого доказательства выше по тексту для данного тезиса не нашёл.

Читать бросил, автор, извините

Моя модель — рынок еще порастет до падения, US500 в 5 волне (of 5), потом грохнется.

Sell in may — поддерживаю.