Защищены ли ювелиры от кризиса: ПЮДМ

Когда начнутся дефолты эмитентов? (узнать на сайте fapvdo.ru)

Всегда поражался российским реалиям, а точнее умению вести любой бизнес в рамках полной неэффективности. Интересно, как российские бизнесмены умудряются делать достаточно ликвидный бизнес, если не неубыточным, то и не прибыльным? Можно взять, к примеру, нефтяные компании. Казалось бы, торгуй горючкой — не хочу, ан нет, долгов выше крыши, а прибыли мизерные. Но да Бог с ними, с нефтяниками. тут дело поликвиднее будет — золото, бриллианты. И что вы думаете? Конечно!!! Крутануть миллиард, чтобы заработать 3 млн и нарастить долг на 70, для этого нужен талант, как минимум, и российское гражданство, наверное.

Общие сведения

ИНН: 7703408540

Полное наименование юридического лица: Общество с ограниченной ответственностью «Первый ювелирный — драгоценные металлы»

ОКВЭД: 46.72.23 — Торговля оптовая золотом и другими драгоценными металлами

Сектор рынка по ОКВЭД: Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

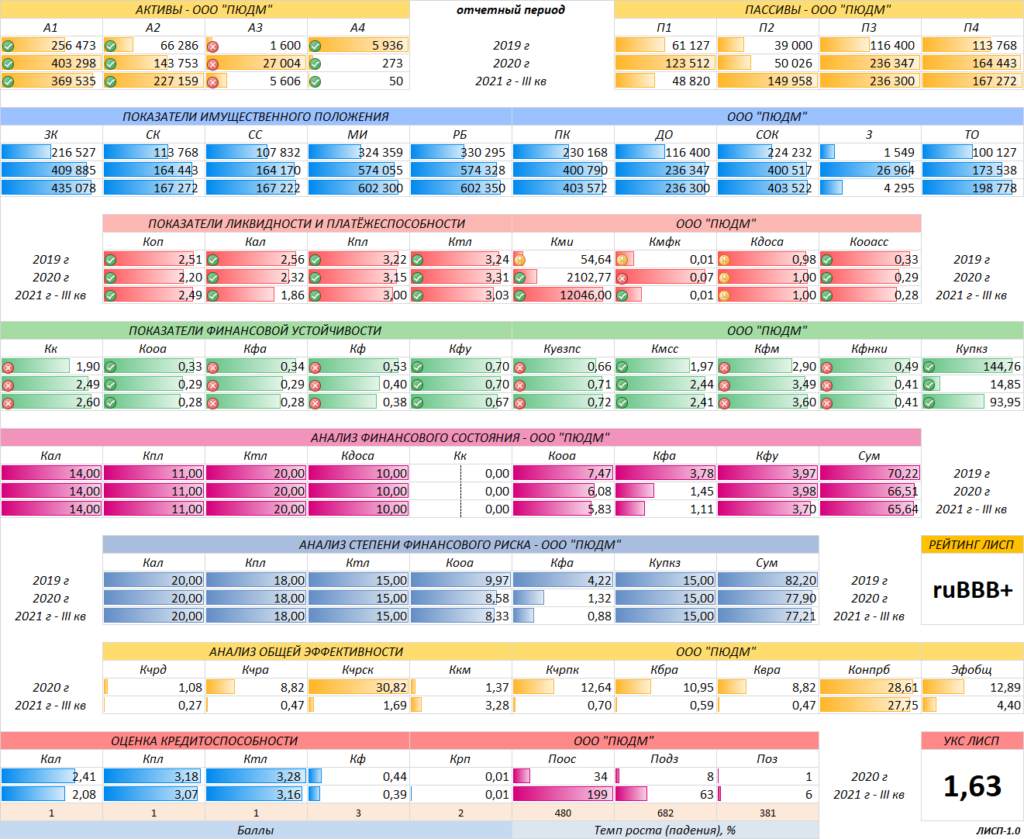

Финансовое состояние ООО «ПЮДМ»

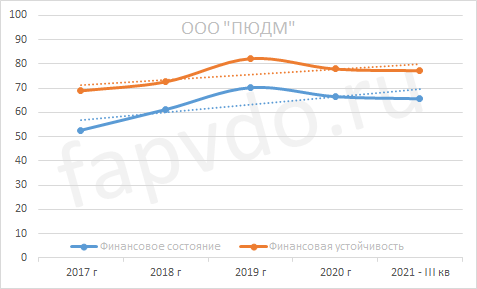

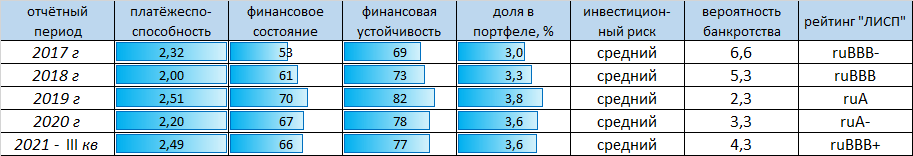

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составило — 1%, снижение уровня финансовой устойчивости — 1%. Сбалансированность финансовых показателей ухудшилась.

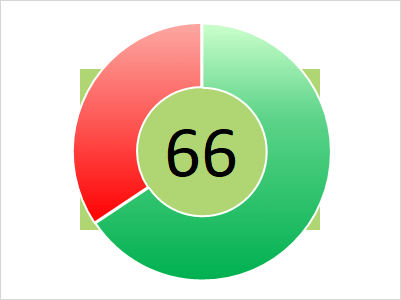

Финансовое состояние — 66 баллов, минимально-допустимого уровня. Финансовое положение с преобладанием заёмных средств.

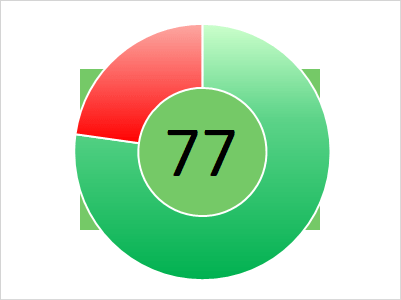

Финансовая устойчивость — 77 баллов. Средний риск банкротства. Высокий темп роста дебиторской задолженности.

Платёжеспособность

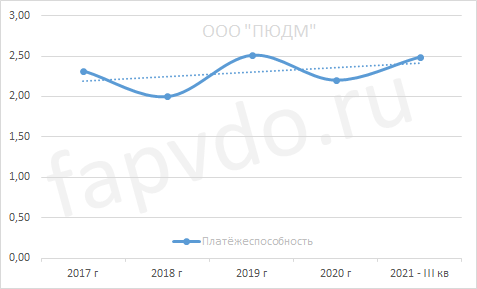

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 2.49.

Относительно стабильная платёжеспособность в интервале 2.0-2.5. Рост платёжеспособности за отчётный период — 13%.

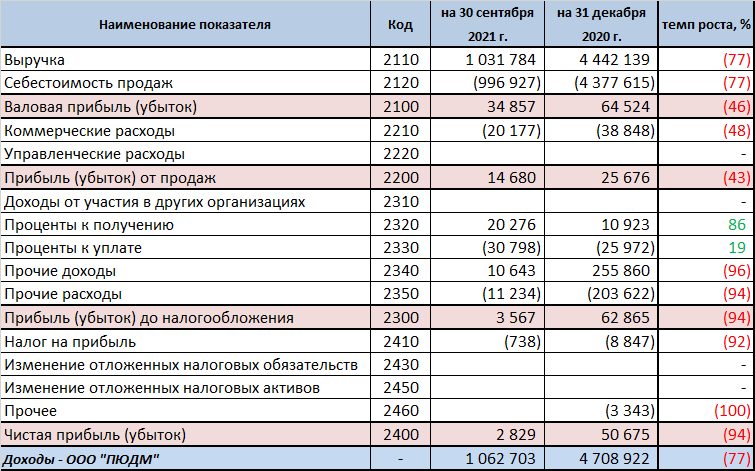

Финансовые результаты

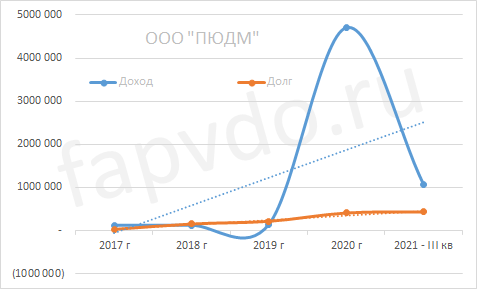

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 1.06 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 1.2-1.3 млрд рублей

Заёмный капитал к концу периода увеличился на 6% и составил 435млн рублей.

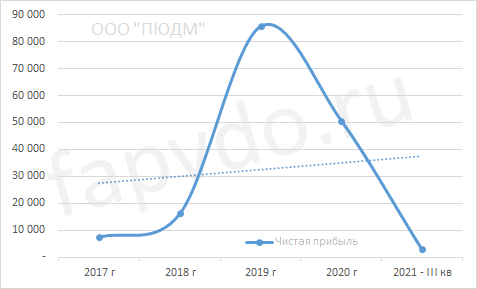

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 94%. Прогноз чистой прибыли к концу финансового года — 3-3.5 млн рублей

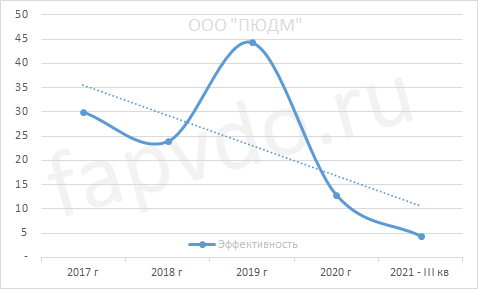

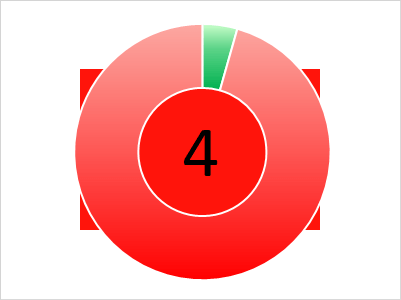

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 66%.

Общая оценка эффективности предприятия — 4 балла. Предприятие неэффективное.

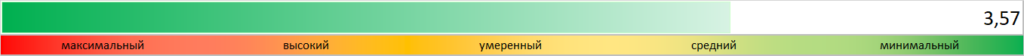

Инвестиционный риск

Уровень инвестиционного риска — средний. Доля облигаций ООО «ПЮДМ», от общей доли активов инвестиционного портфеля, может достигать3.57%

Облигации ООО «ПЮДМ»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ПЮДМ-БО-П01 — 14.37/13

- ПЮДМ-БО-П02 — 11.93/14

- ПЮДМ-БО-П03 — 13.8/13

Общий облигационный долг: 306 млн рублей

Средняя доходность эф./купон., %: 13.4/13.5

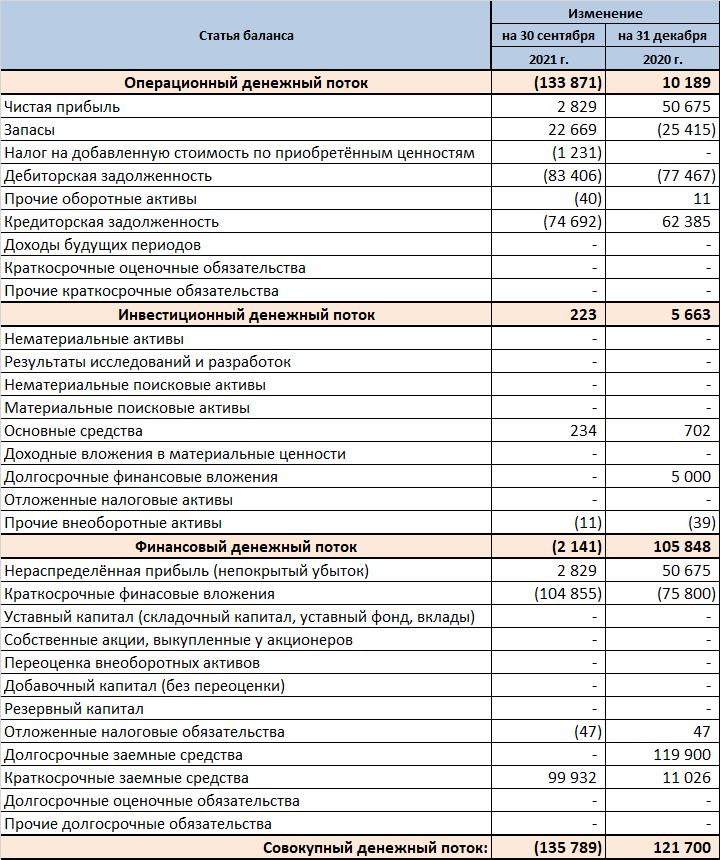

Денежные потоки ООО «ПЮДМ»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 134 млн рублей

- Инвестиционный — положительный — 0.22 млн рублей

- Финансовый — отрицательный — 2 млн рублей

- Совокупный: — отрицательный — 136 млн рублей

Кредитоспособность ООО «ПЮДМ»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «ПЮДМ»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ООО «ПЮДМ» был присвоен рейтинг ЛИСП на уровне ruBBB+ по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruB-

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds:10

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:6

Экспертное заключение

❗ ООО «ПЮДМ» — достаточно ликвидное, закредитованное, неэффективное, умеренно рискованное предприятие.

Большая часть активов компании — это денежные средства и их эквиваленты. Внеоборотных активов у компании почти нет, а это значит, что риск инвестирования в предприятие увеличивается. Оборотные активы на 600 млн рублей используются нерационально. 230 млн рублей «висит» в дебиторской задолженности, остальное в денежных эквивалентах. Это даёт некий запас прочности по ликвидности при погашении текущих обязательств, но неэффективное использование средств привело к снижению выручки и, как следствие, прибыли предприятия.

Справедливая эффективность предприятия на уровне 1-2%.

Собственный капитал и доля собственных средств в обороте в отчётном периоде не изменились, в то время, как текущие обязательства выросли за счёт краткосрочного займа. Скорее всего заём брался для погашения части кредиторской задолженности, так как 2 млн чистой прибыли не решало проблемы.

В ходе операционной деятельности, компанией было погашено 75 млн кредиторской задолженности, недополучено 83 млн дебиторской задолженности и реализовано запасов на сумму 23 млн рублей. Вся деятельность предприятия сформировала отрицательный операционный денежный поток.

Инвестиционная деятельность компании в отчётном периоде также отрицательная. «Лишних» денег компания не занимала, поэтому заёмными краткосрочными деньками, предприятие не ликвидировало недостаток средств. На конец отчётного периода совокупный денежный поток отрицательный. В будущем компания будет искать способы залатать эту финансовую дыру.

P.S. Собственно месяцем позже, компания была замечена на бирже с протянутой рукой, в которую инвесторы положили 70 млн своих денег. Лиха беде начало. Интересно куда эти средства были направлены?

Инвестиционная вероятность банкротства: 4.3%

Статистическая вероятность банкротства: 2.9%

Целесообразность инвестирования: +9.9

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «ПЮДМ» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

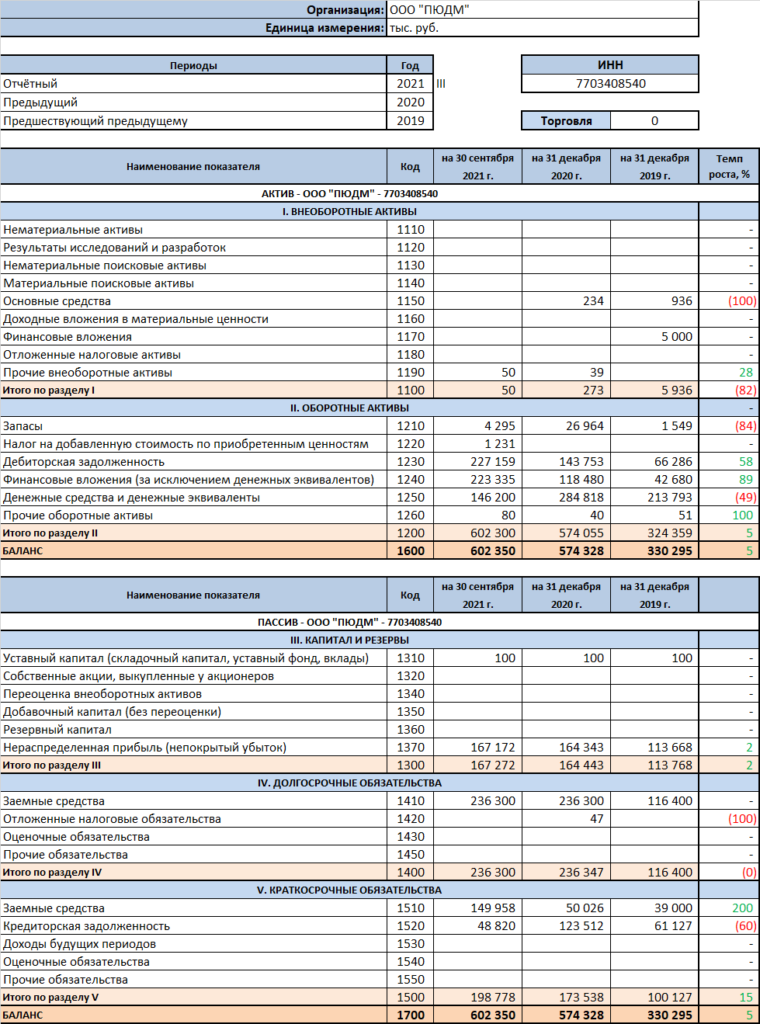

Баланс ООО «ПЮДМ»

Финансовые коэффициенты ООО «ПЮДМ»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ООО «ПЮДМ»

Другие эмитенты ВДО

Попадали котировки ПЮДМ с 962 до 777. Думаю, это из-за нового закона о налогов на ювелиров.

https://e-kontur.ru/blog/15878/otmena-usn-dlya-yuvelirov

Дурдом...