25 сентября 2012, 11:33

Распадская: ложка дегтя

Как и ожидалось, финансовые результаты ОАО «Распадская» за первое полугодие оказались довольно слабыми, относительно предыдущих отчетностей. Основными причинами стали снижение стоимости угольного концентрата и сокращение объемов реализации. Впервые за последние четыре года компания показала чистый убыток, помимо плохой конъюнктуры рынка причиной этому стал убыток от курсовых разниц на сумму $30,6 млн.

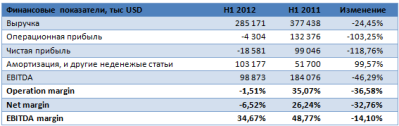

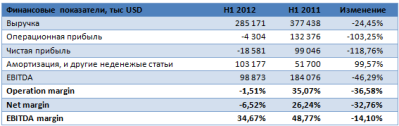

Выручка в отчетном году сократилась на 24,4% в первую очередь из-за сокращения цен на угольный концентрат на мировых рынках. Сокращения объемов добычи привело к увеличению себестоимости на 1 тонну готовой продукции, что привело к операционному убытку в 4 млн против прибыли в 132 млн годом ранее. EBITDA в первом полугодии сократилась почти вдвое, до 99 млн, а EBITDA margin составил 35%, что является минимальным значением со второго полугодия 2010 года. Чистая прибыль сменилась убытком компании в размере 18,5 млн, против прибыли в 99 млн годом ранее.

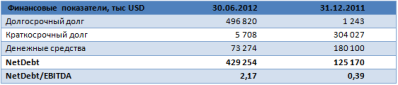

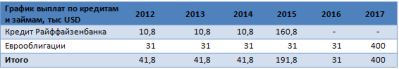

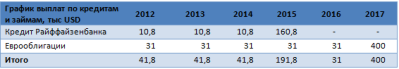

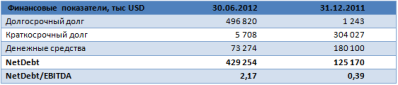

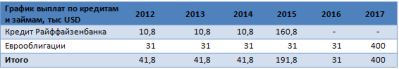

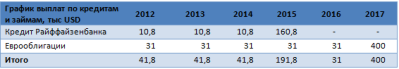

Негативная тенденция наблюдается в увеличении долговой нагрузки компании. Чистый долг с начала года вырос практически в 2,5 раза, однако стоит отметить, что структура долга изменилась в сторону увеличения долгосрочной части — компания в мае погасила евробонды на сумму $300 млн и разместила на $400 млн. Деньги были направленны на проведение обратного выкупа акций. Соотношение NetDebt/EBITDA составило 2,17 против 0,39 в начале года, что непривычно высокое значение для Распадской, которая старалась раньше не привлекать заемных средств. Однако значение нельзя назвать критическим, так как стоимость долга не слишком высока из-за удачно выбранного времени размещения — соотношение EBITDA/INTEREST находится на уровне 4,95. Во время конференц-звонка руководство компании сказало, что был пересмотрен кредитный договор с Райффайзенбанком, и теперь график кредитных выплат выглядит следующим образом:

Компания пересмотрела свои прогнозы по поводу добычи из-за снижения мирового спроса на уголь, в 2012 году компания планирует добыть около 7 млн тонн угля, а уже в 2013 году выйти на уровень как минимум 11,05 млн тонн. Увеличение объема выпуска позволит компании снизить себестоимость на единицу продукции, и, следовательно, увеличить маржинальность. В свои планы компания закладывает капитальные вложения в размере $12 на тонну, что по результатам 2012 года должно составить около $84 млн, большинство из которых скорее всего будет пущено в работы по восстановлению после аварии. Напомню, общий бюджет проекта составляет $280 млн, из которых осталось инвестировать $90 млн.

Сравнивая прогноз по мультипликаторам на конец года с аналогами в секторе, можно определить, что текущая стоимость акций Распадской выше справедливой. Акции компании торгуются с премией к среднему значению по показателям EV/EBITDA и EV/S. Однако в прогнозе не учитывается возможное удорожание угольного концентрата, что может привести к отклонению от ожидаемых значений.

В целом, слабые результаты уже заложены рынком в стоимость бумаг, поэтому снижения стоимости ждать не стоит. В долгосрочной перспективе — более года, акции обладают высоким потенциалом, так как увеличение добычи до 11,05 млн тонн, как ожидает компания, позволит существенно улучшить финансовые результаты и показатели эффективности. В ближайшей перспективе кратковременным драйвером роста может стать решение о погашении 10% акций, которые будут выкуплены в ходе buy-back 23 октября. Расчетная цель до конца года составляет 74,86 руб. за обыкновенную акцию, что подразумевает небольшую премию к текущей цене.

Выручка в отчетном году сократилась на 24,4% в первую очередь из-за сокращения цен на угольный концентрат на мировых рынках. Сокращения объемов добычи привело к увеличению себестоимости на 1 тонну готовой продукции, что привело к операционному убытку в 4 млн против прибыли в 132 млн годом ранее. EBITDA в первом полугодии сократилась почти вдвое, до 99 млн, а EBITDA margin составил 35%, что является минимальным значением со второго полугодия 2010 года. Чистая прибыль сменилась убытком компании в размере 18,5 млн, против прибыли в 99 млн годом ранее.

Негативная тенденция наблюдается в увеличении долговой нагрузки компании. Чистый долг с начала года вырос практически в 2,5 раза, однако стоит отметить, что структура долга изменилась в сторону увеличения долгосрочной части — компания в мае погасила евробонды на сумму $300 млн и разместила на $400 млн. Деньги были направленны на проведение обратного выкупа акций. Соотношение NetDebt/EBITDA составило 2,17 против 0,39 в начале года, что непривычно высокое значение для Распадской, которая старалась раньше не привлекать заемных средств. Однако значение нельзя назвать критическим, так как стоимость долга не слишком высока из-за удачно выбранного времени размещения — соотношение EBITDA/INTEREST находится на уровне 4,95. Во время конференц-звонка руководство компании сказало, что был пересмотрен кредитный договор с Райффайзенбанком, и теперь график кредитных выплат выглядит следующим образом:

Компания пересмотрела свои прогнозы по поводу добычи из-за снижения мирового спроса на уголь, в 2012 году компания планирует добыть около 7 млн тонн угля, а уже в 2013 году выйти на уровень как минимум 11,05 млн тонн. Увеличение объема выпуска позволит компании снизить себестоимость на единицу продукции, и, следовательно, увеличить маржинальность. В свои планы компания закладывает капитальные вложения в размере $12 на тонну, что по результатам 2012 года должно составить около $84 млн, большинство из которых скорее всего будет пущено в работы по восстановлению после аварии. Напомню, общий бюджет проекта составляет $280 млн, из которых осталось инвестировать $90 млн.

Сравнивая прогноз по мультипликаторам на конец года с аналогами в секторе, можно определить, что текущая стоимость акций Распадской выше справедливой. Акции компании торгуются с премией к среднему значению по показателям EV/EBITDA и EV/S. Однако в прогнозе не учитывается возможное удорожание угольного концентрата, что может привести к отклонению от ожидаемых значений.

В целом, слабые результаты уже заложены рынком в стоимость бумаг, поэтому снижения стоимости ждать не стоит. В долгосрочной перспективе — более года, акции обладают высоким потенциалом, так как увеличение добычи до 11,05 млн тонн, как ожидает компания, позволит существенно улучшить финансовые результаты и показатели эффективности. В ближайшей перспективе кратковременным драйвером роста может стать решение о погашении 10% акций, которые будут выкуплены в ходе buy-back 23 октября. Расчетная цель до конца года составляет 74,86 руб. за обыкновенную акцию, что подразумевает небольшую премию к текущей цене.

0 Комментариев