20 сентября 2012, 17:05

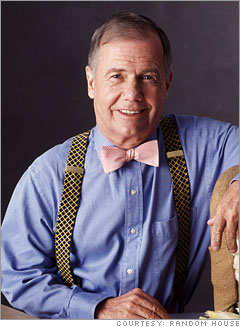

Краткое описание стратегий выдающихся трейдеров "Джеймс Б. Роджерс-мл."

Джеймс Билэнд Роджерс младший (James Beeland Rogers, Jr.) – американский инвестор, был соучредителем и руководителем фонда Quantum, вместе с Джоржом Соросом. В течение следующих 10 лет стоимость портфеля Quantum Fund увеличилась более чем на 4200%, тогда как рост индекса Standard&Poor’s 500 за этот период составил приблизительно 47 %. В возрасте 37 лет Джим Роджерс решил покинуть фонд. В настоящее время он управляет собственным портфелем.

В 1990 году Джим Роджерс отправился в путешествие на мотоцикле, проехав более 100 000 миль (160 000 км) через шесть континентов и попало в книгу рекордов Гинесса.

Если я что-либо покупаю или продаю, то всегда прежде стараюсь удостовериться в том, что не потеряю деньги. Когда речь идет о действительно реальной ценности, то, скорее всего, много я не

потеряю, даже если ошибусь.

-Похоже, вы начинаете сделку, только когда в ней серьезно уверены.

Как правило, да. Иначе не стоит и начинать. Одно из золотых правил инвестирования гласит: ничего, абсолютно ничего не делать, пока не представится благоприятная возможность.

-Все ваши сделки основаны на фундаментальных факторах?

Да. Впрочем, иногда катализатором служат графики Бюро исследований товарных рынков. Порой на графике рынка вырисуется немыслимый шип, направленный либо вверх, либо вниз. Так выглядит истерия. Когда я вижу это, то обычно задумываюсь, не следует ли выступить против нее.

-Не могли бы вы привести какой-нибудь пример? Как вы определяете, когда пора выступить против истерии?

Жду, когда рынок начнет двигаться скачкообразно.

Вы вступаете в ходе этого движения или ждете какого-либо признака окончания движения, например дня разворота?

Нет, я ничего не знаю о днях разворота. я не очень хороший трейдер. Я почти всегда слишком тороплюсь. Но тот кто в состоянии сыграть против паники, тот почти всегда будет в выигрыше. Паника, или истерия, сама по себе является лишь катализатором, который вынуждает меня внимательнее следить за происходящим. Но это вовсе не означает, что я должен что-то делать.

Иной раз поражаешься: происходит нечто важное, а рынок развивается так, словно бы ничего не случилось.

Многие продолжают покупать или продавать только потому, что прежде это оправдывало себя.

Если рынок продолжает двигаться вопреки меняющимся условиям, особенно когда это происходит в форме истерической кульминации, то знайте — возможность для сделки представится сама собой.

Я не покупаю опционы: покупать опционы — еще один кратчайший путь к нищете. По заказу Комиссии по ценным бумагам и биржам

(SEC) провели исследование и выяснили, что 90 процентов всех опционов истекают с убытком.

Люди, обвиняющие в этом программную торговлю, не понимают рынка. Политики и неудачливые игроки всегда ищут «козла отпущения».

Теперь я понимаю, что другие не знают того, что известно мне. Мало кто способен предвидеть на полгода, год или на два года вперед.

Главная мировая проблема сегодня состоит в том, что Америка потребляет больше, чем накапливает. Нужно сделать все возможное для поощрения накоплений и инвестиций: отменить налог на

сбережения, налог на прирост капитала и двойное налоговое обложение дивидендов, повысить привлекательность «IRA», «Keoghs», и «401Ks» (Различные программы содействия персональным сбережениям в США.). Одновременно необходимо всячески ограничивать потребление. Надо изменить структуру налогов, сделав акцент на налоге на добавленную стоимость, который возлагает налоговое бремя на потребление, а не накопление и инвестирование. Надо резко сократить правительственные расходы, причем это можно сделать без существенного ущерба для экономики. У нас будут проблемы, но далеко не такие серьезные, какими они станут, когда ситуация превратится в безвыходную. Мы должны мужественно примириться с этой суровой необходимостью, иначе у нас наступит такой же крах, как в 1930-е годы.

Я понял, что лучше ничего не делать и подождать, пока план действий и цены не станут настолько хороши, что даже ошибка не принесет большого вреда. Инвестирование на основе консенсуса ведет к катастрофе.

Схема всегда одинакова. Если рынок опускается очень низко, то наступает момент, когда некоторые начинают покупать из-за недооцененности рынка. Рынок начинает расти, и число покупателей

увеличивается, потому что с точки зрения фундаментальных факторов это разумно, а кого-то к этому подталкивает благоприятный вид графиков. На следующей стадии люди покупают, потому

что раньше это себя оправдывало. Моя мать звонит мне и говорит: «Купи мне таких-то и таких-то акций». — «Почему?» — «Потому что они выросли в цене втрое». И, наконец, наступает мистический этап: люди впадают в покупательную истерию, ибо думают, что рынок будет расти вечно и цены превышают всякий рациональный, экономически обоснованный уровень. Затем весь процесс повторяется в обратном направлении.

В подобной ситуации нужно определиться: прав ты или нет? Если намечаются крупные фундаментальные изменения, то лучше

проиграть в самом начале. Но если в главном вы принципиально правы, то делать ничего не нужно, а лишь ждать, когда отбушует рыночная истерия.

-То есть общий принцип таков: когда правительство принимает меры против тенденции, то следует продавать на подъеме рынка, последовавшем за действиями правительства?

Совершенно верно. Надо принять за аксиому: всегда инвестируйте против центральных банков. Если они стремятся поддержать какую-либо валюту, то действуйте наоборот.

-В чем публика больше всего заблуждается относительно поведения рынка?

В том, что рынок всегда права. Наоборот, он почти всегда не прав — поверьте моему слову.

-В чем еще?

Всячески избегайте шаблонного мышления в торговле. Надо научиться действовать наперекор рынку. Надо научиться думать самостоятельно, надо суметь увидеть, что король-то голый. Мало кто на это способен. Большинство хочет следовать за тенденцией. На то и расхожий призыв: «Дружи с тенденцией». Возможно, на несколько минут так и нужно поступать где-нибудь в Чикаго, но, как правило, мало кто богатеет, действуя заодно с толпой. Таким способом можно лишь временно выигрывать, но сохранить выигранное очень трудно.

Я отслеживаю истерию, чтобы знать, не пора ли выступить против нее. Но делаю это только после всестороннего анализа ситуации. Кроме того, я помню, что мир постоянно меняется. Отслеживаю эти изменения, чтобы заработать на них. Нужно быть готовым покупать и продавать все что угодно. Надо быть гибким и готовым инвестировать во что угодно.

-Если бы вы консультировали рядового инвестора, то что бы вы посоветовали?

Ничего не предпринимать до тех пор, пока не поймете, что вы делаете. Дождитесь случая, в перспективности которого вы уверены. Мне не приходится принимать по три решения в месяц. Я принимаю, может быть, три или пять решений в год и держусь за них.

-Очень мало инвесторов или трейдеров столь же удачливы, каким вы остаетесь много лет. В чем ваш секрет?

Я не играю. Я просто не играю.

-Есть ли еще что-то, кроме высокой избирательности, что отличает вас от остальных?

У меня нет ограничений. Я абсолютно гибок, открыт всему и берусь за все.

-Что происходит, если ваши сценарии для валютного рынка, рынка акций и рынка облигаций не согласуются друг с другом?

Тогда я ничего не стану делать. Такое случается постоянно. Я ничего не предпринимаю до тех пор, пока все части общей картины не встанут на место.

-Что бы вы хотели сказать в заключение?

Хорошее инвестирование — это, по сути, просто здравый смысл. Однако поразительно, насколько редко он встречается — многие, наблюдая одни и те же события, те же самые факты, не видят того, что должно произойти. Девяносто процентов людей упрутся в одно и то же. Но хороший инвестор — или трейдер, по вашей терминологии — разглядит и что-то еще. Такая способность выйти за рамки обыденного мышления встречается нечасто.

Подытожим основные из них:

1. Приобретайте ценность. Когда вы покупаете что-то действительно ценное, то многого не проиграете, даже если ошибетесь в выборе момента покупки.

2. Ждите катализатора. Рынки, формирующие основание, могут очень долго оставаться без движения. Дабы не привязывать свои деньги к мертвому рынку, дождитесь катализатора, который изменит направление рынка.

3. Играйте на истерии. Это вполне здравый принцип, но следовать ему нелегко. Вкратце методика Роджерса такова: дождитесь возникновения истерии на рынке, проанализируйте фундаментальные факторы и, убедившись в том, что рынок не прав, смело выступайте против

истерии и держитесь до упора. Последние два шага — самые сложные.

4. Будьте очень избирательны. Ждите, пока не подвернется стоящая сделка. Никогда не торгуйте ради самой торговли. Умейте придерживать свои деньги в ожидании благоприятных условий для проведения сделки с минимальным риском.

5.Проявляйте гибкость. Предубеждения против каких-либо рынков или видов торговли ограничивают ваши возможности. Трейдер, который априори отказывается от игры на понижение, заведомо уступает трейдеру, готовому играть как на повышение, так и на понижение. Если трейдер открыт для восприятия различных рынков, то он обладает заметным преимуществом по сравнению с тем, кто готов работать лишь на одном рынке.

6. Избегайте шаблонного мышления. Следуя этому принципу, вы едва ли станете покупать акции после того, как индекс Доу-Джонса уже поднялся с 1000 до 2600 и все убеждены в дефиците предложения акций.

7. Умейте определять, когда сохранить, а когда ликвидировать убыточную позицию. Если вы поняли, что ошиблись в своем прогнозе, и в результате пошли против рынка (например, просмотрели важный фундаментальный фактор), — послушайтесь Роджерса: «Лучше проиграть в самом начале». Однако если рынок идет против вас, но вы убеждены в правильности своего первоначального анализа, переждите истерию. В качестве предостережения: этот принцип годится

только для тех трейдеров, которые полностью осознают сопряженный с этим уровень риска.

Немногие трейдеры обладают аналитическими способностями и интуицией Роджерса, которые с необычайной точностью выводят его на верные долгосрочные прогнозы сквозь лабиринт фактов и статистики

мировых рынков, который он называет «трехмерной головоломкой». Без этой точности способность твердо держаться позиции может оказаться губительной. Но даже если вы обладаете всеми этими качествами, то и тогда вам будет очень нелегко устоять, особенно если финансовый паровоз истерии рынка разгоняется против вашей позиции.

Пожалуй, этот принцип следует снабдить предупреждающим знаком: «Внимание! Любые попытки применить описанный выше метод при отсутствии навыков могут привести к финансовому краху».

«Биржевые маги»

10 Комментариев

FanatikBMW20 сентября 2012, 17:52спасибо. интересно почитать. плюс в профиль.0

FanatikBMW20 сентября 2012, 17:52спасибо. интересно почитать. плюс в профиль.0 Maksim Robbie Rush20 сентября 2012, 18:19Спасибо! очень интересно0

Maksim Robbie Rush20 сентября 2012, 18:19Спасибо! очень интересно0 bar$20 сентября 2012, 18:35«По заказу Комиссии по ценным бумагам и биржам (SEC) провели исследование и выяснили, что 90 процентов всех опционов истекают с убытком.» Очень спорное утверждение. Либо рассматривался не весь спектр опционов, либо это ошибочное утверждение.0

bar$20 сентября 2012, 18:35«По заказу Комиссии по ценным бумагам и биржам (SEC) провели исследование и выяснили, что 90 процентов всех опционов истекают с убытком.» Очень спорное утверждение. Либо рассматривался не весь спектр опционов, либо это ошибочное утверждение.0

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

28.02.2026