Какие будут дивиденды Газпрома

Газпром обещает выплатить шикарные дивиденды, но так ли это будет?

В последние пару месяцев многие телеграм-каналья, ютуб-каналья, новостники и посты от различных опытных и не очень людей, сыпят предположениями о размере дивидендов, которые выплатит Газпром по итогу 2021 года. Их размер начинается от самых скромных 45 рублей на акцию, продолжается 47 рублями и выходит даже на 50 рублей и выше. Но мне думается, что тут есть небольшая ошибка ожидания. Почему-то никто не хочет рассмотреть альтернативные варианты. В большинстве своём, все идут по пути красной стрелки на дереве решений:

Но решения же могут меняться. Одна мысль об отмене дивидендов ввергает меня в ужас, а потом в уныние. Из-за этого этот вариант даже не хочется рассматривать, ведь если Газпром отменит дивиденды, тогда ему хана. Даже будет не важна причина. Наши фантазёры придумают их да ещё и пронумеруют от 001 до 101.

Гораздо интересней будет выглядеть выплата дивидендов в размере половины от 45 теоретических рублей, а вторую часть пустят на выкуп акций.

Откуда в мою голову пришла данная ересь? Очень просто. Не так давно в новостях мелькнуло предположение о buyback Газпрома. Точнее компания сообщила о рассмотрении этого вопроса. А там уж как получится.

Мы с вами можем просто предположить что будет, если на дивиденды направят, как выше написал, половину от 45 рублей (22,5 рубля), а вторые 22,5 рубля Газпром направит на выкуп акций с рынка.

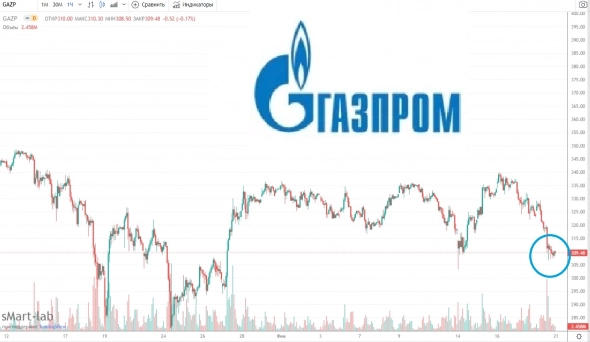

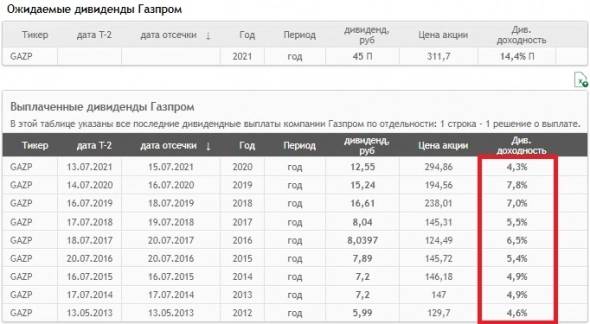

На 20.02.2022 цена акции Газпрома 309,48 рублей. Это означает, при выплате дивиденда в 22,5 рубля на акцию, дивидендная доходность акций Газпрома составит 7,27%. А это, между прочим, нормальная процентная доходность для такой здоровой российской компании. Даже если взглянуть на историю, мы увидим, что дивдоходность Газпрома была и пониже:

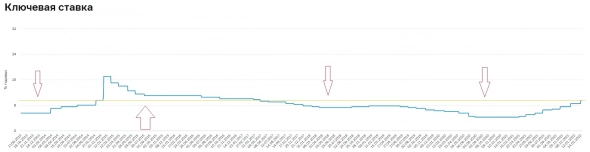

Но пронырливые люди сразу спросят: “какие Ваши доказательства?”. А они у меня таки есть. Давайте с вами взглянем на историю процентных ставок ЦБ:

с 2015 по 2017 года ставка ЦБ России была выше сегодняшнего значения в 9,5%. И когда мы вернёмся к скрину с историей дивидендов, процентная доходность акций Газпрома была 4,9%, 5,4% и 6,5% за эти годы. Получается, акции уже находятся на нормальном уровне и расти им практически некуда. Конечно при условии левой ветви дерева решений.

С этим разобрались, теперь посмотрим что с обратным выкупом. Количество акций Газпрома равна 23’673’512’900. Раз абсолютное большинство прогнозистов рассчитывает на 45 рублей на акцию, то общая сумма выплат должна быть равна

23 673 512 900 × 45 = 1,0653081 × 10^12

или 1’065’305’080’500 рублей, а в сокращённом виде 1 триллион рублей. Если мы эту сумму разделим пополам (½ дивиденды и ½ выкупа), то на buyback остаётся 532 млрд. рублей. Пока вроде бы всё просто.

Последний день торгов оборот составил 39’589’976’978 рублей. А это примерно 7,4% от объёма возможного buyback. Если предположить, что выкуп будет длиться 3 месяца — 60 торговых дней, а сумму выкупа распределить равномерно, то это увеличит ежедневный оборот на 8,86 млрд. рублей или на 22,4%.

Представьте ежедневное дополнительное давление на оборот +22,4% со стороны покупателя.

Даже если взять длительность выкупа в год и размазать его равномерно на 240 торговых сессий, то ежедневное давление к объёму торгов со стороны покупателя составит примерно +5,7%.Но это при условии оборота 39,5 млрд. рублей. Однако, средний показатель за последний месяц составил 28,6 млрд. рублей, что гораздо ниже. И вот тут, если мы будем отталкиваться от среднего оборота, при всех последних условиях, ежедневное давление на оборот со стороны покупателя составит уже +7,75%. Чтобы и мне и вам было понятней: в течении года, ежедневное давление со стороны покупателя составит +7,75% к среднему обороту.

Многие аналитики (я не аналитик, ежели что) вангуют рост акций Газпрома до 600 рублей и даже до 1000 рублей.

Мне очень понравилась мысль одного из авторов Смартлаба, где описывался вариант с 420 рублями, но так как там был не текст, а видео, то приводить ссылку на это я, конечно же, не буду. Пусть учится текстом сообщать, а там уже и ссылку можно давать и цитировать…

Если Газпром выплатит дивиденды в размере половины от прогнозируемого (45 рублей), то цена акций уже выглядит нормальной, а может даже немного недорогой, а если вторую часть направят на байбэк, то даже в моменте акции Газпрома должны вырасти на нехилых объёмах спекулянтов.И цена в 400 рублей кажется похожей на отправную точку, а точнее нижнюю границу, куда должны акции прийти, а если добежать, то и больше.

Т.е. возможно мы не растём потому, что те кто хотел купить дешёвые акции уже это сделал. А появившаяся на горизонте война немножко намекает, что будущее то не определено. Ведь внезапно вопрос по выплате дивидендов Газпрома может пойти по ветке “не выплачивать”. Или выплатить, но чуть-чуть, а остальной вновь закопать в землю в виде труб.

До объявления рекомендаций по выплате дивидендов Газпрома остаётся порядка 1-2 месяцев. И на результат может повлиять всё что угодно. Однако, вспоминая декабрь 2021 года, зампред правления Фамил Садыгов официально спрогнозировал размер дивидендов Газпрома за 2021 год свыше 45 рублей/акцию. Может ли это быть заманухой? Может, но может и не может.

Поэтому предлагаю всем держателям акций Газпрома запастись корвалолом и алкоголем. Корвалол может и не потребуется, а вот алкоголь в любом случае будет полезен.

Laukar21 февраля 2022, 10:32Не надо нагнетать и портить наши мечты))) Миллер же сам сказал: больше 45 будут дивы. Значит больше 45… Наверное…+1

Laukar21 февраля 2022, 10:32Не надо нагнетать и портить наши мечты))) Миллер же сам сказал: больше 45 будут дивы. Значит больше 45… Наверное…+1 Master of Orion21 февраля 2022, 10:36Ты уже на пенсии чтоли? живешь на одни только дивиденды? почему уныние от от их отмены? временные трудности всего лишь, от такой фигни не должно меняться настроение трейдера0

Master of Orion21 февраля 2022, 10:36Ты уже на пенсии чтоли? живешь на одни только дивиденды? почему уныние от от их отмены? временные трудности всего лишь, от такой фигни не должно меняться настроение трейдера0 Тимофей Мартынов21 февраля 2022, 10:58Ну так постановление минфина о 50% МСФО никто не отменял+1

Тимофей Мартынов21 февраля 2022, 10:58Ну так постановление минфина о 50% МСФО никто не отменял+1 Чёрный селезень21 февраля 2022, 11:12Процентов сто, наверное. Но это не точно!0

Чёрный селезень21 февраля 2022, 11:12Процентов сто, наверное. Но это не точно!0