ETF на криптовалюты

ETFна криптовалюты

В этой статье я рассмотрю несколько ETF, связанные с криптовалютой. Торговля такими ETF может дать возможность доступа к волатильности самих криптовалют. Из-за неоднозначности отношения к криптовалютам в большинстве стран мира на текущий момент, такие инструменты позволяют опосредованно торговать криптовалютой не нарушая законодательство и используя стандартные биржевые средства.

Более подробно я остановился на ETF BITOProShares — как на наиболее интересном с моей точки зрения. Торгую им я на рынке Global Открытия Брокер (не является рекламой или торговой рекомендацией).

После восьмилетнего периода неудачных попыток зарегистрировать в США биржевой фонд на криптовалюту, Комиссия по ценным бумагам и биржам (SEC) разрешила запуск нового биржевого фонда (ETF) фьючерсов на биткойны ProShares (BITO ProShares).

ETF BITO ProShares начал торговаться на NYSE ARCA 19 октября 2021 г. В первый же день торгов BITO собрал под управление активы на сумму 570 миллионов $США, а к концу второго дня — преодолел отметку в миллиард $США и закрылся с активами под управлением в размере 1.1 миллиарда $США, установив рекорд по скорости накопления активов в сумме 1 миллиарда $США среди ETF мира.

ETF BITO ProShares не владеет напрямую биткойном BTC-USD. Он инвестирует во фьючерсы на биткойны с расчетом наличными и срочными платежами. При этом берутся фьючерсные контракты, срок погашения которых наступит раньше всего (последняя пятница месяца), а когда срок погашения этих контрактов истекает, ETF переходит (роллирует) на следующие контракты. Комиссионные BITO ProShares составляют 0,95%.

На момент начала торгов BITO 19 октября 2021 года его активы составляли почти 100% фьючерсов на Чикагской товарной бирже (CME) и менее 1% казначейских векселей. На текущий момент рынки фьючерсов на криптовалюту предлагают более глубокую ликвидность со значительно большим объемом, чем рынки криптовалют: например, общий объем торгов на рынке фьючерсов на биткойн в среднем составляет ~60 миллиардов $США по сравнению с 40 миллиардами $США на спотовом рынке биткойнов.

В сегодняшних условиях, когда свободное хождение криптовалюты и торговля ею разрешены в узком кругу стран, BITO ETF является инструментом, который фактически позволяет торговать криптовалютой абсолютно законно и привычным для инвесторов образом (как в плане осуществления покупки-продажи акций ETF, так и относительно способа ввода-вывода денежных средств).

Рынки фьючерсов дают возможность получить доступ к базовому активу (в плане его волатильности), не владея им напрямую, при этом отсутствуют нюансы и вопросы, связанные с необходимостью хранить и обменивать настоящую криптовалюту. Еще одним позитивным моментом являются более низкие сборы. Инвестирование в криптовалюту – дорогостоящий процесс из-за высоких комиссий и транзакционных издержек. ETF с фьючерсами на биткойны могут предложить решение с относительно низкой комиссией. В частности, популярный биткойн-фонд Grayscale Bitcoin Trust (GBTC) взимает 2% в год, что более чем в два раза превышает комиссию BITO.

И еще одним нюансом в пользу ETF на криптовалюту является предположение, что многие институциональные инвесторы лишены возможности покупать и держать спотовую криптовалюту в своих портфелях, но у них, нет правил, запрещающих им держать фьючерсные ETF на биткойн, что может быть драйвером расширения масштабов этого рынка.

Однако, связь с базовым активом через фьючерс в данном случае имеет ряд негативных нюансов.

В индустрии ETF хорошо известен тот факт, что фонды, основанные на фьючерсах, не обеспечивают доход, который напрямую отслеживает базовый актив. Это объясняется состоянием контанго и спредом при роллировании. А отсутствие в ETF непосредственно базового актива (биткойна) оставляет возможность отклонения цены ETF от цен биткойна за счет масштабных спекуляций на фьючерсном рынке.

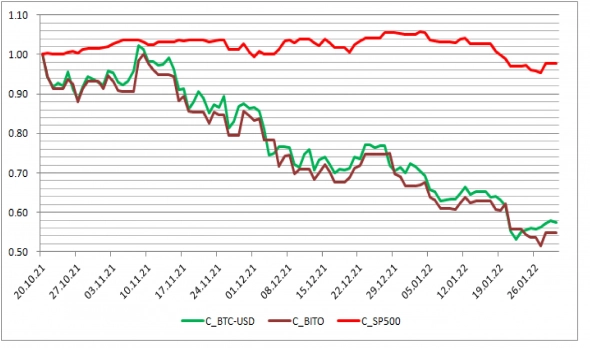

Из-за риска, связанного с пролонгацией фьючерсов, доходность BITO ETF должна быть ниже, чем у биткойна на споте, по оценкам специалистов, на ~8%. Мои расчеты показывают 3-5% (за период существования BITO) – см. График.

Для сравнения, кроме биткойна и BITO, здесь приведен фьючерс на SP500.Визуально видна разница волатильности (на конец периода SP500 потерял 2% от уровня начала периода, а биткойн и BITO – соответственно 42% и 45%).

Согласно данным Bloomberg Intelligence, в 2021 году количество инвестиционных инструментов для отслеживания криптовалют во всем мире увеличилось более чем вдвое и достигло 80. Год назад их было 35. Кроме того, активы выросли до 63 миллиардов $США по сравнению с 24 миллиардами $США в начале 2021 г.

Следующие семь ETF, связанных с криптовалютой, можно назвать наиболее популярными:

1). Cryptos: Amplify Transformation Data Sharing ETF (BLOK).

Коэффициент расходов: 0,71%. Amplify Transformational Data Sharing ETF — один из крупнейших фондов блокчейна, основанный на активах. Он активно управляется, инвестируя не менее 80% активов в компании, занимающиеся разработкой и использованием технологий блокчейна. Другими словами, он не хранит криптовалюту напрямую. BLOK начал торговать в январе 2018 г. и обеспечивает значительное разнообразие в пространстве блокчейнов с общим количеством холдингов 47. 38,1% всех активов составляют акции средней капитализации; 36,8% — крупные компании, 24,8% — мелкие. На его 10 крупнейших активов приходится около 41% чистых активов в размере 913,9 млн. $США. Распределение по отраслям: акции программного обеспечения составляют 27,9% фонда, за ними следуют рынки капитала (22%) и ИТ-услуги (19,5%). Ведущими именами в фонде являются японская компания финансовых услуг SBI Holdings (OTCMKTS: SBHGF); ведущая криптовалютная биржа Coinbase Global (NASDAQ: COIN); товарная биржа CME Group (NASDAQ: CME); ведущий разработчик полупроводников Nvidia (NASDAQ: NVDA); и компания по управлению инвестициями Galaxy Digital (OTCMKTS: BRPHF).

2). Bitwise Crypto Industry Innovators ETF (BITQ).

Коэффициент расходов: 0,85%. Этот фонд может подойти тем, кто хочет участвовать в развитии криптоэкономики. Bitwise Crypto Industry Innovators ETF предлагает доступ к компаниям, которые создают криптоинфраструктуру, включая майнеров биткойнов, а также цифровые торговые платформы. BITQ отслеживает показатели Bitwise Crypto Innovators 30 Index. 85% акций индекса составляют «крипто-новаторы». Эти имена генерируют большую часть своего дохода от криптовалютного пространства или держат на балансе значительное количество биткойнов и альткойнов. Фонд начал торговлю в мае 2021 года, имеет 30 холдингов. Активы под управлением составляют 108,9 млн. $США, а на 10 крупнейших акций приходится 64% от общего объема активов. Среди ведущих имен в списке — Coinbase Global с 11,34%, за ней следуют банк и оператор крипто-торговой платформы Silvergate Capital (NYSE: SI) с 9,53% и группа аналитического программного обеспечения Microstrategy (NASDAQ: MSTR) с 9,23%.

3). Cryptos: First Trust SkyBridge Crypto Industry and Digital Economy ETF (CRPT).

Коэффициент расходов: 0,85% в год. ETF First Trust SkyBridge Crypto Industry and Digital Economy обеспечивает доступ к предприятиям, находящимся в центре новой цифровой экономики. К ним относятся майнеры криптовалют и поставщики оборудования для майнинга, компании, занимающиеся финансовыми технологиями (финтех), управляющие активами и торговые платформы. CRPT начала торговаться в сентябре 2021 г., а активы под управлением составляют 43.7 миллиона $США. Фонд состоит из концентрированного портфеля из 29 холдингов, где на ведущие 10 акций приходится около 65% активов. С точки зрения разбивки по подсекторам, сектор программного обеспечения составляет наибольшую часть, за которой следуют рынки капитала, ИТ-услуги и банки. В качестве главных имен мы видим Coinbase Global; майнеры криптовалюты Bitfarms (NASDAQ: BITF), Riot Blockchain (NASDAQ: RIOT) и Marathon Digital (NASDAQ: MARA); и МикроСтратегия.

4). Global X Blockchain ETF (BKCH).

Коэффициент расходов: 0,50% в год. Global X Blockchain ETF предоставляет доступ к компаниям, которые продвигают или извлекают выгоду из технологий блокчейна. Он отслеживает производительность Solactive Blockchain Index. BKCH начал торговлю в июле 2021 г., имеет 25 холдингов. На 10 крупнейших акций приходится почти три четверти чистых активов в размере 114 миллионов $США. Информационные технологии на сегодняшний день являются крупнейшим сектором, на долю которого приходится 73,7% активов. Далее следуют финансы (18,7%) и услуги связи (2,6%). Ведущие имена в списке включают Coinbase Global с 13,61%, за которыми следуют биткойн-майнеры Riot Blockchain и Marathon Digital, немецкий ИТ-специалист Northern Data (OTCMKTS: NDTAF) и брокер цифровых активов Voyager Digita l (OTCMKTS: VYGVF).

5). Cryptos: Биткойн-стратегия ProShares ETF (BITO).

Коэффициент расходов: 0,95%. Начал торговаться в октябре 2021 г. как первый в США фонд, связанный с фьючерсами на биткойны. Несмотря на высокую волатильность и недавнюю распродажу цен на биткойны, активы под управлением по-прежнему составляют около 1,05 миллиарда $США. Оболочка ETF делает Биткойн более доступным для долгосрочных инвесторов, предлагая им удобный способ инвестировать в этот класс активов через обычные брокерские счета.

6). Siren Nasdaq NexGen Economy ETF (BLCN).

Коэффициент расходов: 0,68%. Это пассивно управляемый фонд, который отслеживает индекс Nasdaq Blockchain Economy, уделяя особое внимание акциям, связанным с разработкой или использованием технологии блокчейн. BLCN начал торговаться в январе 2018 г… Имея 64 холдинга, ETF хорошо диверсифицирован по сравнению с аналогами. На 10 крупнейших акций приходится всего 20% от общих чистых активов в размере 218 миллионов $США. Поскольку фонд почти поровну разделен между американскими и международными компаниями, существует также географическая диверсификация. Распределение по отраслям: акции технологий составляют 42,42% фонда, за ними следуют финансы (36,1%) и коммуникации (8,34%). Среди ведущих имен — такие известные технологические гиганты, как IBM (NYSE: IBM), Baidu (NASDAQ: BIDU), JD.com (NASDAQ: JD) и Tencent (NYSE: TME).

7). Cryptos: Valkyrie Bitcoin Strategy ETF (BTF).

Коэффициент расходов: 0,95% в год. Это активно управляемый фонд, который инвестирует в основном во фьючерсные контракты на биткойны. Как и BITO, этот фонд не инвестирует напрямую в биткойн. Вместо этого BTF отслеживает стоимость фьючерсов на биткойн на Чикагской товарной бирже. Его портфель также включает корпоративные облигации, казначейские обязательства и денежные средства. Торги BTF начались 22 октября 2021 г., через несколько дней после запуска BITO на Нью-Йоркской фондовой бирже. Этот фонд меньше и менее ликвиден, чем BITO, с чистыми активами в размере 35,7 млн. $США.

Evgeny31 января 2022, 14:49так это все юрисдикция не РФ0

Evgeny31 января 2022, 14:49так это все юрисдикция не РФ0 Юра Папироскин03 февраля 2022, 21:07что касается битка и альтов, то только хранящиеся на холодном кошельке являются вашей собственностью, во всех других случаях вы имеете только выписку0

Юра Папироскин03 февраля 2022, 21:07что касается битка и альтов, то только хранящиеся на холодном кошельке являются вашей собственностью, во всех других случаях вы имеете только выписку0