Как обезопасить капитал от уничтожения при выходе на раннюю пенсию

Многие люди несильно погружались в математику настоящих долгосрочных инвестиций на фондовом рынке и относятся к моей стратегии скептически.

Что они видят:

- Рынок акций безумно скачет и имеет свойство сильно и быстро падать. Причем, падения внутри дня или даже внутри одного года — это ещё полбеды! Бывает и такое, что он падает и потом не поднимается 5, а то и 10 лет. Редко, но бывает же!

- Какой-то сумасшедший всерьез заявляет, что он сохраняет и накапливает свой капитал в акциях, чтобы потом с этого капитала жить 60 лет! Ну не безумец ли? Ведь первый кризис сметет твои накопления с лица Земли.

И скептиков можно понять. Это примерно так и выглядит. Ровно до тех пор, пока ты не погружаешься глубоко и не начинаешь считать. Я не жду понимания ото всех вокруг — оно мне и не нужно. Важно понимать самому, что я делаю и как. Я стараюсь изучать разные методики обращения со своим капиталом, познавать всегда что-то новое. Так что я решил узнать для себя, что такое «Bond Tent», и как он может мне помочь в моей инвестиционной стратегии. И я не нахожу способа лучше, чем изучить это через написание конспекта, который вы сейчас читаете.

Когда следует бояться кризисов

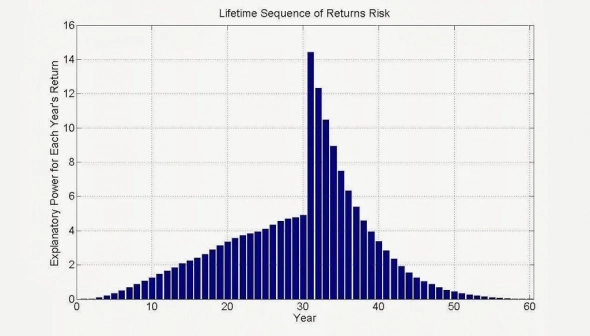

Я уже неоднократно поднимал тему риска последовательности доходностей (sequence of return risk). Даже на конференции Смарт-Лаба с докладом на эту тему выступал. Но повторение — мать учения.

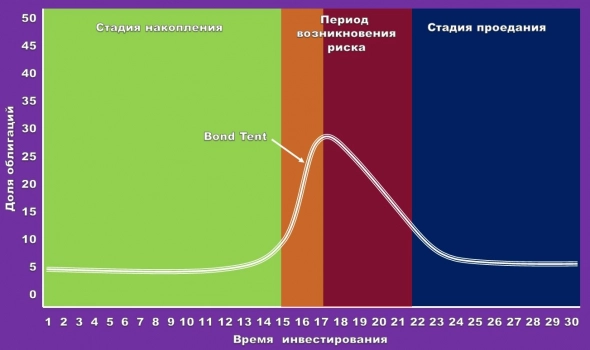

Существует две стадии долгосрочной инвестиционной стратегии: стадия накопления капитала и стадия «проедания» капитала.

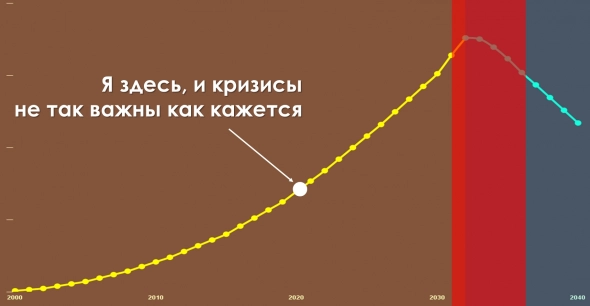

Я нахожусь сейчас в стадии накопления капитала — я накапливаю свой капитал уже 10 лет (точкой отсчета для себя считаю первую ипотеку, взятую в 2011). Очень даже может быть, что лет через 7 я буду переходить в стадию «проедания».

У меня сейчас очень много акций — 90% от всего капитала. И есть план, который может только лишь увеличить это количество вплоть до 100% в обозримом будущем — а обратного пути (уйти ниже 90%) я даже не предусматриваю! Безумец? Нет. И вот почему.

Многочисленные исследования и расчеты доказывают, что ни момент наступления очередного кризиса и падения рынка акций, ни его глубина и продолжительность — не имеют большого значения для меня сейчас, на стадии накопления. Даже когда половина необходимого капитала накоплена. Больше о математической магии, стоящей за данным утверждением вы можете прочитать в моем старом посте или посмотреть в Доказательном инвестировании на Ютубе.

Кризисы неизбежны. И пусть они лучше происходят раньше, чем позже. Важен только долгосрочный (хоть и медленный) рост мировой экономики и нарастающее развитие мощи человеческой цивилизации. Если без апокалипсисов — то все сработает. А если апокалипсис — то вообще неважно, кто там и в чем копил.

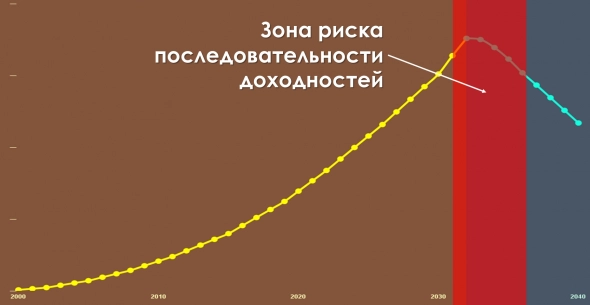

Но есть время, когда кризисы страшны! Когда они могут уничтожить мой капитал. И это время отмечено красным (ну примерно):

Это как раз на границе между стадией накопления и стадией «проедания». Если прекращение дополнительных вливаний сменяется изъятиями из портфеля (например, 4% в год), и этот период пришелся на кризис с падением акций, то эти изъятия будут способствовать уничтожению капитала! Похожий эффект имеют те, кто использует маржинальное кредитование при торговле акциями — падение рынка на 10-20% может уничтожить весь их капитал, так как плечо многократно усиливает этот эффект падения. Здесь не так быстро, но действуют примерно те же силы. За несколько лет наложение серьезного кризиса вкупе с проеданием по 4% в год (да еще и с индексацией на инфляцию, а она может быть высокой) может проесть огромную дыру, которая впоследствии приведет к уничтожению сбережений за гораздо меньший период, чем вы рассчитывали.

Кризисов нужно бояться в переходный период — примерно за пару лет до перехода к «проеданию» портфеля и в первые 3-4 года этого самого проедания.

По мере прохождения этого периода, этот самый риск последовательности доходностей сходит на нет, и вам вновь становятся кризисы нипочём.

Как можно обезопасить себя?

Очень просто — нужно иметь как можно большую долю вашего капитала в активах, которые не упадут. С уважением, ваш Капитан Очевидность. Но это палка о двух концах.

Чудес не бывает, и большая (но это неточно, но мы надеемся, что большая) доходность акций сопровождается ужасным их поведением — просадками на 30%, а то и 50% («да все 65%, Саша!», — возмутилась секта свидетелей-2008). Если акций будет мало, а облигаций (а еще лучше вкладов в банке) — наоборот много, то вот вам и очевидное решение.

Интуитивно напрашивается вывод, что на стадии накопления можно копить в акциях, а по мере приближения к «Часу Х» — переложиться в облигации!

Стандартные портфели 60/40 (в которых 60% акций и 40% облигаций) имеют гораздо меньшие шансы выстоять на протяжении 60 лет, если из него изымать столько денежки каждый год, сколько я хочу (4% в первый год, и каждый следующий — индексировать на размер инфляции). Облигации хоть и меньше проседают, но не дают такого большого бонуса сверх инфляции, какой могут дать акции. Так что «больше облигаций» = «больше капитал» = я постарею пока буду его накапливать, а это в мои планы не входит.

Я беру риск и 90% акций (а в перспективе — до 100%) не потому что я мазохист. Я — не любитель пощекотать нервы, глядя на -50% при каком-то серьезном падении. Это вынужденная мера. По-другому не накопишь.

Да и пройдя этот самый страшный переходный период из одной стадии в другую, держать много облигаций, смысл пропадает. Риск последовательности доходностей постепенно уходит, и на 10-й год жизни на доход с капитала он практически исчезает.

Так что хитрожопые фаеры придумали план! И назвали его «Bond Tent».

Навес из облигаций

Сложно переводить на русский разные финансовые термины. Вполне возможно, что со временем устоится какой-то более приятный глазу перевод термина «Bond Tent».

«Шапка» на графике чем-то отдаленно напоминает палатку или навес, да и предназначение её — защитное, поэтому так и назвали.

Какого эффекта можно достичь с применением Bond Tent:

- На стадии накопления вы не паритесь насчет того, что доля в акциях слишком высока, и что же будет при проедании капитала, и как его вообще проедать — вы просто берете столько риска, сколько можете себе позволить.

- В переходный опасный момент вы обезопасите себя большей долей облигаций, чем было ранее — если что-то пойдет не так — у вас хорошо сбалансированный портфель, меньше подверженный просадкам, а если акции упадут — необязательно их продавать, можно проедать облигации довольно долго.

- Когда переходный момент пройден, и портфель подрос несмотря на изъятия (растет на 10% при изъятиях 4%, и так несколько лет — как пример), долю облигаций можно снижать, ведь просадки портфеля менее страшны, и можно и далее не отказываться от большей премии, которую дают акции.

Как я планирую использовать Bond Tent

Я пока только знакомлюсь с термином, и буду и далее изучать информацию о нем и проводить моделирование разных ситуаций. Я буду держать вас в курсе, и публиковать обновления.

Вполне может быть, что мой план усложнится, в него добавится Bond Tent с точными характеристиками. Пока что определяю для себя ряд вопросов, на которые предстоит найти ответ:

- Когда наращивать долю облигаций? За сколько лет до предполагаемого завершения стадии накопления?

- До какого уровня наращивать долю облигаций? Сколько нужно чтобы обезопасить себя от риска последовательности доходностей?

- Как действовать при реализации риска (кризис в переходный период)? А как действовать, если риск не реализуется? Четкий план снижения доли облигаций для обоих вариантов.

- Будет ли это психологически комфортно или есть и другие методики, более удобные и интуитивные?

Пост из моего скромного блога

На конференции похожие слайды про риск последовательности доходности были более стильно-фиолетовые =)

Статья — замечательная!

Хорошая статья.

Но читая подобные вещи, задаюсь мыслью- А ведь всё это делается с одной лишь целью- не сдохнуть на пенсии. Экономическая и социальная сфера государства докатилась до такого уровня, что молодые и явно таллантливые люди, вместо того чтобы творить, мечтать, строить… копят себе на старость чтоб не сдохнуть под забором. Функции государства в этом смысле полностью утрачены. И это всё более очевидно, глядя на количество думающих о старости.

А ведь достаточно адекватной пенсионной политики и соц гарантий, чтоб люди перестали заниматься этой хернёй.

Так что вопрос, конечно, хороший.