Оценка Positive Technologies старым и почти забытым методом дисконтирования денежных потоков

Наиболее привычным и общепринятым методом оценки компаний на сегодняшний день является сравнительный подход — сопоставление мультипликаторов интересующей компании и её аналогов. Однако у Positive Technologies нет публичных аналогов на российском рынке, а сравнение с зарубежными конкурентами Check Point, Palo Alto, Fortinet, F5, Crowdstrike даёт оценку в ₽105 млрд. Во-первых, такое сравнение не более корректно, чем прямое сопоставление размеров процентных ставок по вкладам в рублях и долларах. Во-вторых, сравнительный подход говорит нам сколько сейчас такая компания должна стоить на рынке, но не уточняет дёшево это или дорого. Например, гречка от всех производителей (компании аналоги) сейчас стоит в среднем ₽100 за кг и если бы мы попытались оценить стоимость 1 кг гречки от интересующего нас производителя с помощью сравнительного подхода, то получили бы эти же ₽100, которые вряд ли можно назвать низкой ценой по сравнению с ₽50 за кг в 2019 году.

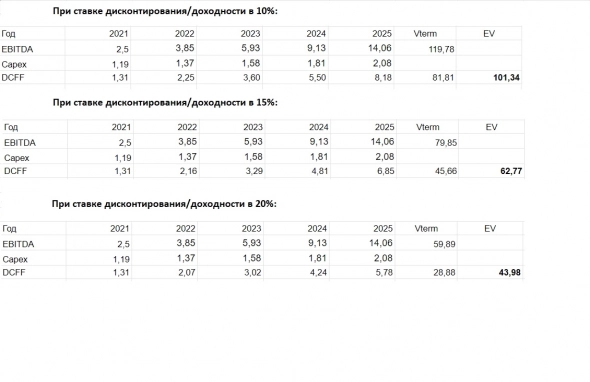

Мне показалось интересным поискать ответ на вопрос сколько должна стоить компания именно как инструмент приумножения денег и я решил воспользоваться методом дисконтирования денежных потоков. Я считаю что менеджмент лучше меня знает каких результатов компания сможет достичь в будущем, поэтому за основу были взяты финансовые показатели, которых Positive Technologies планирует достичь к 2025 году и вот что получилось:

В качестве денежного потока для дисконтирования был выбран показатель EBITDA, как наиболее близкий к FCFF. Поскольку EBITDA не учитывает изменения в оборотном капитале и налоговую ставку, можно считать, что расчёт построен на предположении о неизменности оборотного капитала и незначительности налоговой ставки, которая у компании теперь составляет всего 3% при прогнозном GAGR EBITDA c 2021 по 2025 год на уровне 54%.

GAGR капзатрат на создание и приобретение продуктов в 2018-2020 году составил 6,7%. Однако в 2020 и 2021 году рост показателя существенно ускорился, поэтому для модели был взят темп роста в 15%.

Поскольку метод DCF крайне чувствителен к ставке дисконтирования, вместо расчета точной цифры взяты значение 10%, 15% и 20%. Такой подход оправдан, если учесть, что ставка дисконтирования это не просто некая абстрактная стоимость капитала, а желаемая доходность, которую в принципе для себя каждый может определить сам без помощи WACC и САРМ. Также я специально занизил терминальную стоимость, сделав расчёт так, будто темп роста денежного потока после 2025 года будет равен нулю.

В результате, при очень низкой на мой взгляд ставке в 10%, стоимость компании составила ₽101 млрд, или ₽1500 за акцию. Примерно такую же ставку можно получить и при использовании WACC и CAPM. А максимальная ставка в 20% снизила стоимость до ₽44 млрд, или ₽645 за акцию. Мне наиболее адекватным кажется среднее значение ставки в 15%, которое соответствует EV ₽62,8 млрд. и цене в ₽927 за бумагу.

Стоит отметить, что из-за нестандартного способа выхода Positive Technologies на биржу, рыночная цена бумаг может очень долго оставаться несоответствующей объективной стоимости компании. Однако необычным у компании является не только способ размещения бумаг на бирже, но и цель публичности — Positive Technologies пришла на фондовый рынок не за акционерным, а за человеческим капиталом. Более подробно об этом можно почитать в моём обзоре компании.

P.S. Рублём я за свою точку зрения я проголосовал.)))

positivetechnologies24 января 2022, 11:11Спасибо за внимание к нашим акциям! Рады видеть вас в комьюнити совладельцев компании! 😊+1

positivetechnologies24 января 2022, 11:11Спасибо за внимание к нашим акциям! Рады видеть вас в комьюнити совладельцев компании! 😊+1 Izhik04 февраля 2022, 23:23а я лайком проголосовал за объяснение DCF :)0

Izhik04 февраля 2022, 23:23а я лайком проголосовал за объяснение DCF :)0