Почему Магнит при Галицком был компанией роста, а сейчас нет

Сейчас Магнит является продовольственной сетью федерального масштаба и насчитывает около 25 тыс. магазинов (с учетом покупки Дикси) по всей России. Но так было не всегда. В конце 90-х – начале 2000-xкомпания еще не была известна по всей стране и только начинала активно развиваться своим лидером Сергеем Галицким.

В статье посмотрим на историю развития Магнита, почему при Галицком это была компания роста, а сейчас нет, и как обстоят дела с бизнесом сейчас.

Сергей Галицкий за 24 года ни разу не завтракал в выходные дома – история Магнита при основателе

Сергей Галицкий учился в Кубанском государственном университете. В студенческие годы будущий бизнесмен подрабатывал грузчиком. Но уже на втором курсе в 1989 году он устроился на работу в один из коммерческих банков в Краснодаре. Его приняли на должность заместителя управляющего благодаря публикациям в научном журнале. Работа в банке продлилась до 1994 г. Далее Сергей Галицкий, в возрасте 27 лет, начал заниматься бизнесом.

Все началось с дистрибуции косметики и товаров бытовой химии в 1994 г. Для этого Галицкий и партнеры основали компанию Трансазия, которая закупала продукцию Procter&Gamble, Avon, Johnson&Johnson. Через год Трансазия стала эксклюзивным дистрибьютером Procter&Gamble, и для этого необходимо было выполнить требование поставщика и разделить бизнес (Procter&Gambleхотели, чтобы Трансазия продавала только их продукцию). Так, в 1995 г. появилась компания Тандер, которую возглавил Галицкий.

Сначала Тандер продолжала заниматься оптовыми поставками косметики в южных регионах России, но в итоге сменила направление и в 1998 г. открыла первый продовольственный магазин в Краснодаре. Название Магнит все магазины получили несколькими годами позднее: оно было придумано кем-то из менеджмента компании и расшифровывается как “магазин низких тарифов”. В 2003 году Галицкий зарегистрировал ОАО «Магнит» (сейчас — ПАО), которое получило 100% акций «Тандера».

Сергей Галицкий начал не с завоевания доли на столичных рынках (в Москве и Петербурге), а с региональной экспансии. Компания сознательно избегала столиц, так как в то время уже шел процесс глобализации, российские сети только начинали развиваться, и на рынке было ожидание, что в России придут крупные зарубежные сети и свою экспансию начнут с Москвы, а далее пройдутся по остальной части страны. За это время Магнит планировал занять долю рынка в регионах. Кроме того, региональная экспансия позволяла Магниту не быть на виду долгое время, тем самым компания дала себе возможность занимать выгодные локации, привлекать клиентов и поставщиков.

В то же время в Москве и Петербурге успешно развивался главный конкурент - крупнейший ритейлер X5 RetailGroup, который занимал первое место на рынке продовольственной розницы по объему оборота. В 1995 году X5 открыла первый Перекресток в Москве, а в 1999 г. – первую Пятерочку в Санкт-Петербурге.

К 2005 году сеть Магнита насчитывала уже 1500 магазинов, при этом в Москве, где первый магазин открылся в 2002 г., их было немного, из-за чего компанию не рассматривали как федерального игрока. Магниту требовалось захватывать долю на рынке еще быстрее, расширять форматы (открывать супермаркеты, гипермаркеты, дрогери) и захватывать долю рынка теперь и на столичных рынках. Для этого нужны были деньги, и в 2006 г. компания вышла на IPO, чтобы привлечь их.

C момента выхода на биржу Магнит начал быстрее расти, массово открывая магазины в разных регионах. Процесс был отлажен: команда приезжала в город, быстро находила свободное помещение нужного размера, дешево его оформляла и открывала магазин.

Участники процесса отмечали, что важную роль в этом процессе играл сам Галицкий и исполнительный директор Гордейчук, которые принимали решения любого уровня – начиная от постановки ценника на товар. Галицкому и его команде удалось выстроить эффективную логистику и информационную систему, которая рассчитывала поставки точно в срок для нескольких тысяч магазинов.

Магниту удалось вырасти в 20 раз, обогнать на время X5 Retail, но в 2016 г. рост закончился

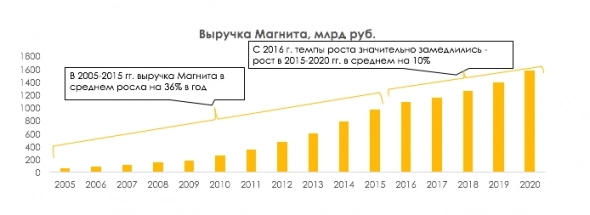

За 10 лет с 2005 г. Магниту удалось увеличить сеть магазинов в 8 раз и нарастить выручку в 21 раз. Средний ежегодный темп роста выручки в 2005-2015 гг. составлял 36%.

В 2013 году Магниту удалось обогнать X5 Retail по выручке. В 2011-2013 гг., Пятерочка испытывала проблемы с продажами в сопоставимых магазинах. Возможно, это помогло получить Магниту часть трафика. Но проблема X5 решалась. Пятерочку возглавила Ольга Наумова, которая провела программу реновации (обновление внешнего вида, ассортимента магазинов), благодаря чему сеть смогла вернуться к росту сопоставимых продаж.

В Магните реновацией заниматься не спешили, и в итоге пришли к похожей проблеме. Начался отток трафика из зрелых магазинов. Массовые открытия магазинов привели к тому, что стало сильно хромать качество. Люди оставались недовольны ассортиментом и внешней обстановкой в магазинах.

В то время X5 Retail уже во всю работала над ценностным предложением и подстраивала ассортимент под потребителя конкретного региона. Например, было понятно, что более избалованному потребителю в столице нужен более широкий ассортимент, чем в регионах (Магнит пришел в столицу с тем же ассортиментом, что в регионах). Кроме того, пока Магнит нацеливался на активную экспансию в регионах, X5 Retail и другие игроки (Дикси, которую Магнит купил в 2021 г.) занимали качественные локации в столицах, где более платежеспособное население.

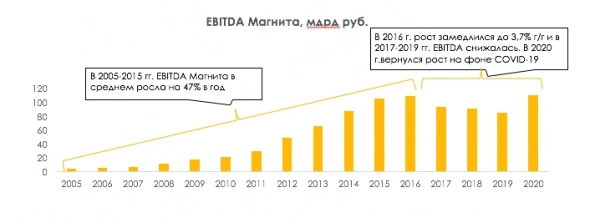

В итоге, в 2016 г. после 10 лет роста инвесторы Магнита увидели замедление выручки 13% г/г. Темпы роста EBITDA Магнита в 2016 г. снизились до 3,7% г/г против среднегодового прироста на 47% в 2005-2015 гг. В 2017 г. X5 Retail вернула себе лидерские позиции.

В 2017-2019 гг. EBITDA Магнита показывала отрицательную динамику, несмотря на рост выручки в среднем на 10%.

Дело в том, что рост выручки обеспечивался открытием новых магазинов – компания все также продолжала открывать по 2000 магазинов, в то время как в уже зрелых магазинах (функционирующих больше 1 года) выручка снижалась.

Возможно, негативную роль в развитии бизнеса на тот момент сыграли перестановки в управлении. Галицкий начал заниматься развитием футбольного направления в 2008 г., когда создал футбольный клуб Краснодар, в который инвестировал сотни миллионов долларов. Бизнесмен также построил в Краснодаре самый современный футбольный стадион в России. Галицкий начал меньше времени уделять компании, а его менеджеры, возможно, были не готовы вести дела и доходы просели. Кроме того, второй важный человек в компании, Владимир Гордейчук, в 2016 г. ушел из компании и его полномочия были делегированы нескольким менеджерам. В итоге, бизнесом занимались уже не те замотивированные люди, что были у его основания, а управленцы пришедшие в уже крупную публичную компанию на высокопоставленные должности.

В феврале 2018 г. Сергей Галицкий продал 29,1% из принадлежащих ему акций сети Магнит банку ВТБ, оставив за собой небольшой пакет в 3%. Также он ушел с должности руководителя Магнита. Бизнесмен обосновал это тем, что его взгляд на развитие Магнита и взгляд акционеров расходятся, и он хочет дать дорогу молодым. В то время как сам намерен посветить еще больше времени развитию юношеского футбола.

Сейчас Магнит – не компания роста, но тем не менее у нее есть потенциал для роста доли на рынке, а также возможность платить солидные дивиденды

В 2018-2020 гг. Магнит занимался трансформацией магазинов и улучшением ассортимента. Для этого были наняты лучшие менеджеры ритейла – Ян Дюннинг (бывший CEO Ленты) и Ольга Наумова (возглавляла Пятерочку и провела там программу реновации). В итоге, они не сработались, и Ольга Наумова ушла. Но в некоторых своих интервью она упоминала, что часть работы по улучшению ассортимента она провести успела. Ян Дюннинг возглавил компанию и продолжил работу. Началась распродажа пассивной матрицы (ассортимента, который не пользуется спросом) и наполнение новыми товарными позициями.

В 2020 г. Магнит вернулся к положительным темпам роста EBITDA – на 31,7% г/г, что во многом отражает позитив для всей отрасли на фоне роста потребления в магазинах у дома из-за COVID-19. При этом в компании комментируют, что также сыграла роль работа по улучшению ассортимента. Магнит демонстрирует самую сильную динамику LFLпродаж в отрасли.

В 2021 г. позитивная динамика продолжилась. За 9 месяцев 2021 г. EBITDA компании выросла на 15% г/г, но важно понимать, что в 3 кв. 2021 г. уже частично заложен эффект от консолидации Дикси. При этом даже без учета присоединение сети LFL продажи в 3 кв. показали рост на 8,6% г/г. против роста на 6,9% г/г в 3 кв. прошлого года. Мы ждем, что высокая инфляция и ограничение международного туризма продолжат поддерживать продажи ритейлера.

Таким образом, что мы видим: за последние три года после продажи доли Галицким, Марафон Групп (ВТБ продал им часть доли вскоре после покупки) и ВТБ удалось привести бизнес в хорошее состояние на текущий момент. Магнит даже обогнал X5 Retail по капитализации, хотя по-прежнему занимает второе место по доле рынка. Об этом мы писали отдельный пост.

Конечно, Магнит больше не является историей быстрого роста, как это было при Галицком, когда рынок был не так консолидирован и ритейлер был нацелен на захват доли рынка. Но ритейлерам, в том числе Магниту еще есть куда расти, так как на долю топ-5 игроков приходится всего около 30% рынка, в то время как в развитых странах эта доля составляет 50-70%. В настоящий момент рынок стал более конкурентным и расти намного сложнее, поэтому компании активно работают над улучшением предложения в зрелых магазинах и над развитием онлайн-канала продаж, а также увеличивают свое присутствие за счет покупок других ритейлеров (как это сделал Магнит, купив Дикси, у которой есть выгодные локации в столицах). Сильные результаты Магнита, поддерживаемые спросом в магазинах у дома на фоне пандемии, и повышение дивидендов (див. доходность по итогам 2021 г. может составить ~11% к текущей цене) могут быть драйверами для роста стоимости акций Магнита.

Статья написана в соавторстве с аналитиком Светланой Дубровиной

Женя Александров17 января 2022, 21:01магнит падал за год до продажи втб.+1

Женя Александров17 января 2022, 21:01магнит падал за год до продажи втб.+1