Попытка анализа доходности фонда Geist Андрея Мовчана.

Вкладывая деньги в фондовый рынок, мне всегда интересно смотреть на результаты так называемых «профессиональных управляющих». Особенно, если это медийные личности, известные экономисты и аналитики, авторы книг и статей. Я на фондовом рынке преследую одну цель – деньги. Поэтому, если глубокие (как Тихий океан) и широкие (как Волга) знания экономики, финансов, политики и вообще жизни конвертируются в деньги, то надо стараться получить эти знания, читая книги и слушая интервью людей, которые уже пришли в страну финансового успеха и побед на фондовом рынке.

К сожалению, у большинства медийных экономистов и аналитиков нет доступных результатов управления. Кто-то предпочитает давать интервью и писать книги, кто-то преподает, кто-то просто не торгует, а кто-то не показывает результаты (по разным, всегда существенным, причинам).

В открытом доступе есть результаты управления фондов Андрея Мовчана, знакомого русскоязычной аудитории, интересующейся экономикой и фондовым рынком.

Для анализа возьмем фонд Geist (в переводе с немецкого: дух или привидение).

Почему этот фонд? Из всех фондов Мовчана, только у Geist в декларации написано с каким индексом можно сравнивать результаты фонда (ниже цитата из ежемесячного отчета фонда:

В декларациях других фондов написано про «стабильный рыночно-нейтральный доход с низкой волатильностью» или «получение абсолютной доходности независимо от направления движения рынка». Понятно, что доход 0.5% годовых в течении нескольких лет, является 1) стабильным 2) рыночно нейтральным 3) с нулевой волатильностью 4) не зависит от движения рынка. Однако, меня терзают несмутные сомнения, что за этим инвесторы вкладывают от USD 100 000 в фонды Мовчана.

Вернемся же к фонду Geist. На странице фонда (https://movchans.com/ru/geist-strategy/) мы видим, что непосредственно управляет фондом Елена Чиркова. Краткое био Елены выглядит впечатляюще (тут тебе и книги, и 28 лет стажа, и директор, и советник, и преподаватель, и ВШЭ, и Гарвард ):

Ясно, что фондом занимаются серьезные люди с впечатляющими успехами. К сожалению, я не нашел подтверждений того, что портфель Елены с 2008 года «значимо обыгрывает S&P». На сайте Елены (https://www.elenachirkova.com) выложено множество статей и интервью и даже 8 книг, которые она написала. Результатов управления не нашлось. Ну да ладно.

Ниже приведены результаты фонда Geist из отчета фонда (в фонде несколько классов акций, самый доступный – Класс 1 USD, с мин суммой инвестирования 100 тыс.долларов. Мин сумма для Класс 3 USD равна 3 млн.долларов)

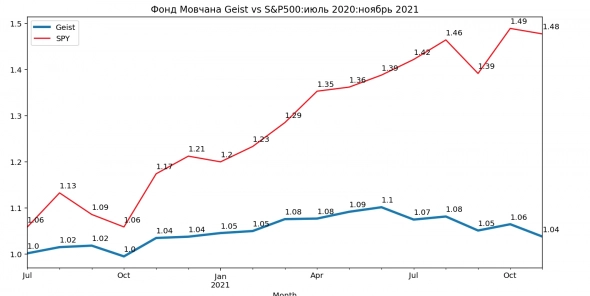

Странно, но на графике в отчете отсутствуют данные о доходности бенчмарка: индекса S&P 500. Заполним этот пробел (дальше везде используются данные по акциям Класс 1 USD)

Стало немного грустно. В разрыв между линиями на графике справа может поместиться 40% от суммы инвестиций за полтора года работы фонда. Наивный частный инвестор, последовавший совету У.Баффета «не лезть, куда не понимаешь, а купить индекс», вложив 100 тыс.долларов через любого брокера в SPY имел бы на 44 тыс.долларов больше за 17 месяцев инвестирования. Немного, конечно, но приятно.

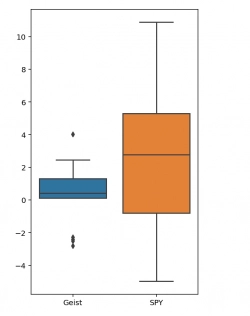

Попробуем посмотреть на характеристики доходности фонда (шкала в процентах от -4 до 10):

Разброс доходности сильно ниже, чем у индекса, медианная доходность чуть выше нуля (кому интересно, что значат все линии и график– это «ящик с усами» или boxplot. Google it). Сразу обращают на себя внимание точки под ящиком Geist: это выбросы: маловероятный и сильный убыток.

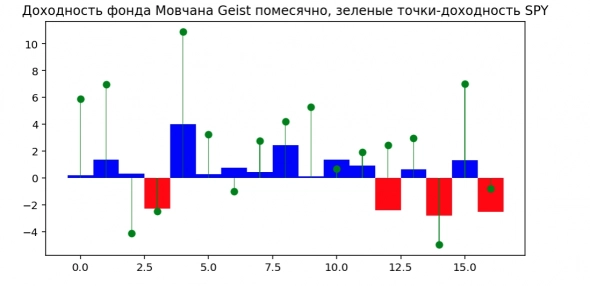

Посмотрим под другим углом.

Любопытно: если фонд Geist получает убыток, то этот убыток всегда значительный (средний убыток 2,5%, с разбросом от 2,3% до 2,8%). Данных, конечно, маловато и нельзя оценить связь убытка с индексом S&P500. Можно предположить, что риск-менеджмент закрывает позиции при убытке ~2,5%.

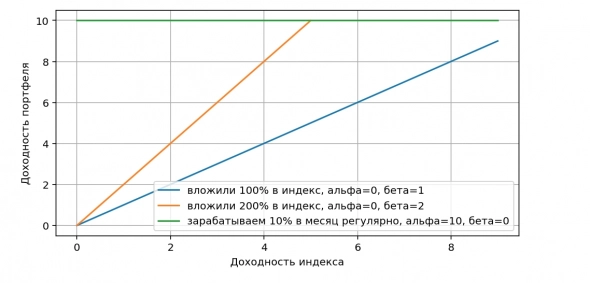

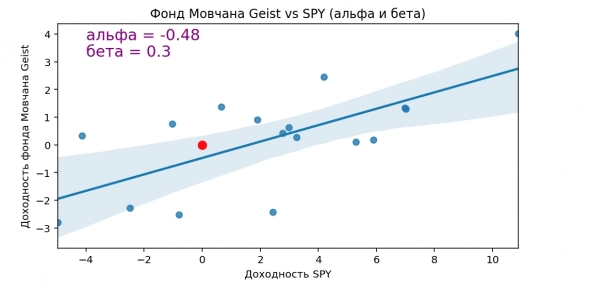

Посмотрим на коэффициент альфа. Если кратко, то альфа показывает качество работы управляющего. Например: вы вложили все деньги в индекс (купив SPY). Ваша альфа равна нулю. Доходность совпадает с индексом. Есть еще показатель бета, можно упрощенно сказать, что это плечо, с которым вы купили индекс (не учитываем % за маржу). Купили на 200% от капитала индекс, значит альфа равна нулю (сами вы ничего не зарабатываете), бета равна 2. К чему стремится любой разумный и не очень инвестор? К постоянному и высокому доходу: например, 10% в месяц, независимо от рынка. Тогда альфа равна 10%, бета нулевая (связи с рынком нет). Ниже график.

К сожалению, альфу умеют зарабатывать не совсем все управляющие. Или совсем не все. Другими словами, почти никто. Особенно регулярно. Гугл выдаст немало статей по запросу «Do Hedge Funds Generate Alpha». Но управляющие тоже не лыком шиты, поэтому они отвечают, что альфу не генерируют, а бьют рынок по соотношению риск-доходность, но об этом позже.

Вернемся к фонду Geist. Aльфа у него отрицательная, примерно минус 0,5%. Выражаясь доступно, если бы индекс все это время стоял на месте, то управляющий бы терял на таком рынке полпроцента ежемесячно. Это печально.

Что можно посчитать еще? Да много всего… Посчитаем напоследок простой и понятный коэффициент (типа «шарпа», безрисковую ставку приравняем к нулю). Для этого поделим среднемесячную доходность на стандартное отклонение. Для тех, кто не спит с учебником статистики под подушкой: чем выше этот коэффициент, тем лучше.

Хрестоматийный пример: управляющий в течении 10 лет делает от 10% до 11% в месяц. Тогда средняя доходность ~10,5%, стандартное отклонение 0,3. Коэффициент «Типа Шарпа» будет равен 35, просто чудесно. Дайте телеграмм канал такого управляющего, щедро отблагодарю!

Другой пример: в течении 10 лет зарабатываем от 0% до 20% в месяц, средняя доходность ~10%, стандартное отклонение 5,8. Наш коэффициент «Типа Шарпа» равен 1,7. То есть, в 20 раз хуже первого, что логично.

Коэффициент «Типа Шарпа» для фонда Geist равен 0,13 (средняя доходность 0,24%, ст.отклонение 1,84)

Коэффициент «Типа Шарпа» для фонда SPY равен 0,57 (средняя доходность 2,4%, ст.отклонение 4,2)

Коротко говоря, доходность фонда Geist летает вокруг среднего в 4 раза круче, чем доходность индексного фонда. Печально, зато интересно наблюдать. Со стороны.

Теперь внимание вопрос: какие есть причины вложить деньги в фонд Geist под управлением Андрея Мовчана и Елены Чирковой? В цифрах я причин не нашел, может у вас получится… Дайте знать.

Ну ничего, зато она легко трансформируется в медийность, а кто там эти скучные финансовые отчеты читает.

Стоит только погрузится в удивительный мир оппозиции, оказываешься в оголтелой Украине какой-то.