Сбербанк. Мой Фундамент. Серьезный пост.

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

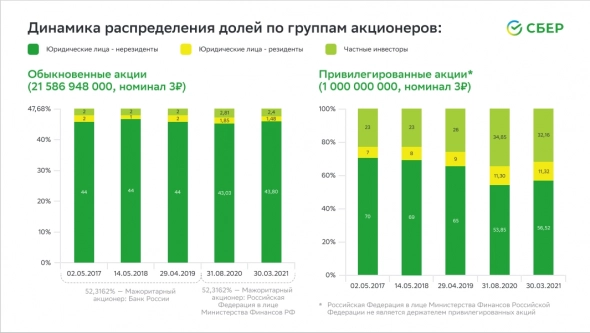

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

Общее число акций (обычка + преф): 22 586 948 000шт., 50% от этого числа 11 293 474 000

У Минфина 21 586 948 000 * 0,523162 = 11 293 709 000 (не очень похоже на 50%+1 акция, но ведь не меньше).

Главное, что мне здесь важно и о чем часто пишут на заборах, это то, что у нерезидентов ~45% от УК или ~90% от Free-Float (акций в свободном обращении). Наверное не открою страшной тайны, если напишу, что примерно такой доля нерезов во Free-Float является давно.

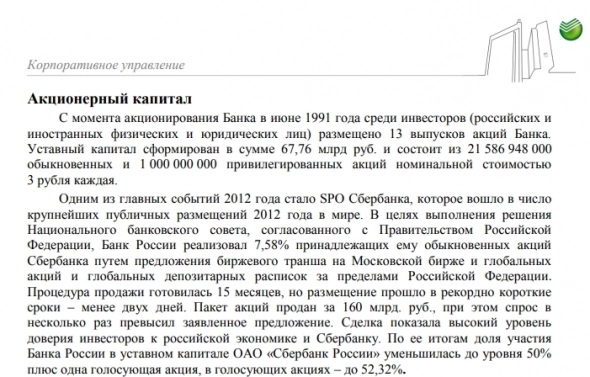

Однако, самый интересным с точки зрения трансформации структуры акционеров, на мой взгляд, является период 2007-2012гг.

К сожалению, тогда Сбер не делал нормальных презентаций и искать долю нерезидентов пришлось по каким-то обрывочным сведеньям, т.к. с 2010г. эта цифра исчезла из привычного места даже в годовом отчете. Нам не нужна математическая точность, важна качественная динамика. Поэтому позволю себе вольный анализ на основе некоторых публикаций, найденных в интернете.

Итак:

— в 2007г. доля нерезидентов составляла где-то 28% (вот только не ясно, голосующих акций или вообще);

— в 2008г. доля снижалась но не быстро;

— в 2009г. упала до 24-25% (вот только ХЗ на отсечке реестра к собранию или по итогам года);

— в 2010г. выросла до 31% (опять же ХЗ на отсечке реестра к собранию или по итогам года);

— в 2011-2012 выросла до 44%.

Что здесь важно?

1. Важно, что до кризиса 2008-09гг. в Сбере уже было 25%+ нерезидентов;

2. Рост доли нерезидентов в 2009-10г. имел по всей видимости лишь восстановительный характер;

3. Рост доли нерезидентов на 15% в 2011-12гг. значителен, во многом связан с программой ADR

и SPO

2. Попытка сегментировать основных держателей акций Сбербанка.

Почему, опять же только на мой взгляд, важно хотя бы попытаться структурировать основные группы держателей акций и ADR? И какой по какому показателю это делать? Сначала отвечу на второй вопрос. Думается, что этот показатель ничто иное как цена входа. А важно это лишь потому, что на финрынках главным, если не единственным, показателем, терзающим мозг инвестора, является доходность на данныймомент.

Для себя я разбил всех нерезидентов на две большие группы.

1. Те, кто в Сбере со времен до 2007-08гг. + те, кто присоединился в 2009г. за счет «слабых рук» среди своих коллег. Это матерый костяк, которому либо уже ничто не страшно после весны 2009г., либо очень повезло с точкой входа и, как следствие, на очень многое пофиг (ну вот если бы я зашел по 0,5$, то мне страшно было всего один раз — в декабре 2014г.)

2. Те, кто пришел в 2011-12гг.

Цену входа первой группы я оценивая «на глазок», как среднюю, взвешенную по объему, в 2009г. Это примерно 40-45р. или что-то около 1,25$ по тем временам. Даже если кто-то купил гораздо дороже до кризиса и не продал в 2009г., есть основание полагать, что самое страшное он на ближайшие годы пережил и будет держать акции «вечно».

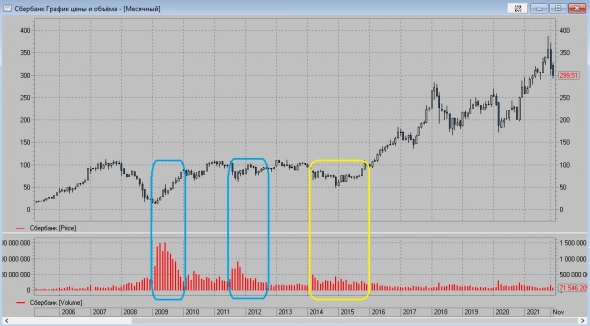

Со второй группой проще. Смотрим на график с LSE и вспоминаем про цену SPO 93р.:

Выходит что-то около3$ (в 1 ADR 4 акции). Возможно, это совпадение, но на графике ADR неплохо видно как полосу в 4-5$ (вторая половина 2014г. — начало 2016г.), что дает нам 1-1,25$ в переводе на одну акцию, так и полосу 10-12$ или 2,5-3$ на 1 акцию (2018-20гг.)

Почему я уверен, что формирование основной структуры акционеров среди нерезидентов произошло в вышеуказанные периоды и именно по таким ценам? Опорой служит график с объемом торгов:

В 2009г. торги акциями Сбербанка напоминали торговлю мажоритарными пакетами на биржах из американских кино. Оборот в 15млрд. акций в месяц — это почти два Free-float. Я помню день в весной 2009г., когда оборот торгов префам был что-то около 450-500млн. акций — догоняли в росте обычку. Половина всех привилегированных акций (!!!) за день, а ведь тогда безумных роботов не было, или были, но единицы. Желтым я выделил область, где на фоне новой реальности после событий на/в Украине потенциально могло произойти «перетряхивание» владельцев акций Сбера среди «разношерстных нерезов», но доля их почти не поменялась.

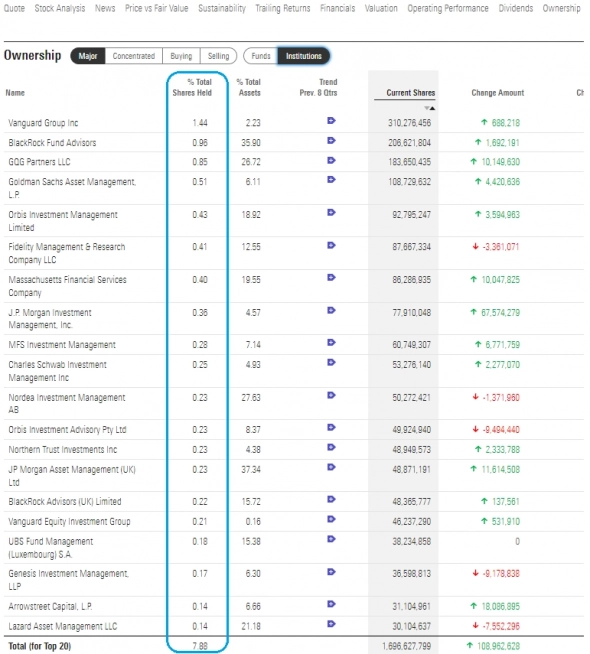

Можно примерно обозреть текущую верхушку нерезидентского айсберга заглянув сюда (акции в РФ):

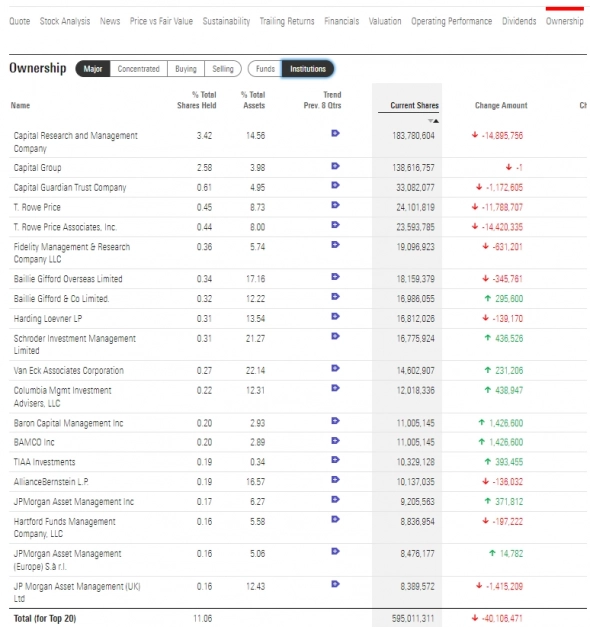

и сюда (ADR в Лондоне):

За ноябрь (данные на 30.11.2021) топ-20 там и там имеет сальдо в пользу продажи ~50млн. акций.

Для себя сделал ключевой вывод:

Среди держателей-нерезидентов есть довольно большое стабильное ядро, которое последние годы, судя по объемам торгов, в этих торгах почти не участвует — это уже почти что стратегические инвесторы, поймавшие удачу за хвост. Я бы оценил их долю в 35-37,5% от УК или 70-75% от Free-float. Это ядро сформировалось до 2016г.

Было бы прекрасно, если бы обладатели чудесных терминалов Bloomberg/Reuters, модных подписок на тот же Morningstar поделились поквартальными скринами крупнейших шарехолдеров с 2007г. Можно было бы посмеяться над моим выводом, если он в корне неверен)))

3. Кто же тогда двигает акции, начиная с 2016г.?

В этом пункте позволю себе проанализировать график слева, за что прошу прощения у тех, кто дочитал до этого места.

На мой взгляд, было всего два основных трейда за период 2016-21гг. И это вновь те самые нерезиденты, но уже помельче, и их не один-два, а целая стая очень умных хедж-фондиков, а может и просто частных фондиков средней руки, во главе с матерым вожаком (типа какого-нибудь Oppenheimer Developing Markets).

Это сейчас понятно, что на выходе из кризисных явлений 2014-2016гг. Сбер стал бенефициаром всего и вся в банковском секторе. А вот осенью 2015г., когда впереди еще были цены нефть по 30$, бакс по 80+, сбитые самолеты, в «завтрашний день могли смотреть не только лишь все». Скупка акций началась еще в сентябре 2015г., а в начале 2016г. рынок дал еще и увеличить позицию. Не уверен, что разгрузка этой покупки была в первой половине 2017г., как не уверен, что очередной заход (объем был маловат) был после анонса перехода на дивиденды в 50% от МСФО в конце 2017г. Но то, что капитальные продажи были в 2018г. на обострении санкций США, по-моему, довольно очевидно. Далее был приличный боковик со взлетами и резкими ковид-просадками.

Второй трейд, на мой взгляд начался примерно год назад с выкоса акций от 200р.- до почти 300р. за полтора месяца с последующим добором в первой половине 2021г. Мало было просчитать осенью 2020г., что Сбер распустит резервы, выдаст еще большую кучу кредитов, ковид-дефолтов не случится, нормативы не ужесточатся, а ЧП скакнет за 1трлн.р. причем существенно. Нужно было еще иметь много денег, чтобы купить пару-тройку процентов УК с рынка. Анализируя позиции крупняка в начале этого года, мне казалось, что это не их рук дело, орудовали ловкие парни помельче, а слоны стояли и ели тростник. Разгрузку этой покупки (зеленый квадратик с цифрой 2), на мой взгляд, мы наблюдаем прямо он-лайн)) Конечно, началась она повыше, но как видите, хорошие по объемам биды нашлись лишь на подходе к 330-300р. за акцию.

Подобные игры резвых нерезидентов — это Клондайк для спекуляций, ну и еще изредка можно подобрать в средне-, долгосрок по сходной цене сходный актив, если повезет, конечно)

4. Почему я не жду продаж от «ядра» нерезидентов?

Только не нужно меня записывать в секты инвесторов-фанатиков, фанатиков Сбера, Грефа, Путина и что-то подобное. Есть события, которые могут заставить в одночасье просто забыть об инвестициях в акции Сбера, а может и об остальных инвестициях тоже… Предсказание таких лебедей мне, увы, не дано (а хотелось бы). Итак что, имеют товарищи-нерезиденты, купившие акции по 3$ (а некоторые и по 1-1,5$):

1. Сейчас Сбер — это уже не компания роста или магии оценки в 4 капитала (кто торговал до 2008г., поймет про что я) — это рублевая квазиоблигация с растущим номиналом и растущим чуть медленнее купоном. Сидеть в компании Минфина, заинтересованного в жирных дивидендах, комфортно и надежно))) Кто его знает, когда еще будет та самая кратная девальвация, которую все ждут, и не будет ли это очередным драйвером восстановления акций Сбера? А дивы-то капают.

2. У нерезидентов вложения диверсифицированные, как по странам, так и по отраслям, и доля акций Сбера в агрегированных портфелях активов у долгосрочного крупняка, наверное, невелика. Если моя теория о том, что среди нерезов много тех, кто пережил 2008-09 и 2014-15, то им страшны разве что ядерная война, ковид со смертностью 50% или метеорит, который всех убьет. Пока же время идет, а вложения отбиваются с каждым годом. Кроме того, акции Сбербанка из ликвидных вложений в рынок РФ являются пожалуй единственной альтернативой из не-ОФЗ экспортоориентированным Газпромам, Лукойлам и прочим металлургам.

3. Что будет, когда рост бизнеса Сбера сравняется с позорным средним ростом нашего ВВП в 0-2%? Ответ очень простой, номинал этой квазиоблигации расти перестанет, просто вырастет «купон», сначала до 75% от МСФО, а потом и до 100%. И это уже будет почти полный аналог ОФЗ, если усреднять на периодах от 5 лет. И мне сдается, что сейчас в период подросших рублевых ставок, эта облигация торгуется по 60% от номинала. Перевожу с жаргона на понятный: когда бизнес Сбера расти перестанет, складывать прибыли в капитал будет бессмысленно, будет падать его рентабельность ибо бизнес не растет, а маржа сама собой не вырастет, поэтому вся прибыль пойдет на дивы. Прикинуть переоценку в этих условиях может каждый, подсказка — см. доходность долгосрочных ОФЗ-ПД. Если, что я не из клуба «Сбер по 500», но что-то в этой цифре есть.

Сдается мне, что если мы и увидим еще раз 3$ за акцию, то сильно ниже в рублях, чем 270-300 может и не быть. Тем, кто давно держит акции Сбера, уже прилично капнуло на счета в виде переоценки и дивов, а перспективы смотрятся вполне себе достойно. Поэтому я забил на насмешки многоуважаемых экспертов и вчера приобрел на 15% своего микроскопического ИИС акций по 295 с копейками. Я надеюсь, что «ядро» нерезидентов не будет спешно продавать свои акции, а у шустрых фондов уже не так велик запас по прибыли, чтобы лить в пол. Так что, без войн и прочих катастроф, полагаю, что снижение на излете. В моем понимании это означает, что еще 5-10% вниз цена сходить может, но вот дальше… Пока оснований не вижу. Тем не менее, это еще не все, мои дорогие инвесторы и спекулянты.

5. Риски.

Они есть и никуда в ближайшие годы не денутся. Пусть их формулировки у большинства вызовут что-то типа: Да, ну нах… й!!!

Но тем не менее:

1. Самый очевидно-убийственный — запрет на участие в капитале для тех самых нерезов от их властей. Вопрос не на три копейки, потери будут радикальными, но фонды с долей Сбера в доли процента от общих активов, продадут не моргнув глазом, в пол. Как в 2008-09гг.

2. Какая-нибудь революция с переделом собственности или национализацией. Верится с трудом, но в истории уже было.

3. Теоретически возможная изоляция а-ля Иран или С.Корея. Практически трудно представить данную картину, но хрен его знает… Может лет через 5-10.

4. Место для вашего варианта, я уже устаю думать.

В теории можно попробовать защититься от первого риска, через производные и логически связанные инструменты, но лучшей, на мой взгляд, защитой будет ограничение вложений в акции Сбера суммой, потеря которой не закончит вашу инвестиционную деятельность. Всегда тяжело думать о подобных рисках, понимая что есть участники рынка, которым расстаться с активом гораздо легче, чем нам/вам — свежим акционерам. Но такова жизнь, Сбер — это не стартап, подоить эту корову успели многие.

6. Что делать?

Раздавать инвестиционные рекомендации нынче не модно. Я тоже не буду это делать. Скажу лишь о том, как вижу свою деятельность в данном инструменте и его производных.

1. Итак на ИИС я его немного прикупил (15% от счета), буду докупать до доли в 30%. С одной стороны хочется дешевле, с другой — есть понимание, что дешевле может и не быть. Начало следующего квартала, как мне кажется, подскажет куда пойдет цена. Сколько готов держать? До погашения))) Если серьезно, то свои инвестиции критически анализирую довольно часто.

2. Спекулятивно в самих акциях или фьючерсах готов работать «от покупки» гораздо больше, чем от продажи. Может это и неправильно, но тут выбор у каждого свой. Мне пока гораздо комфортнее выкупать проливы и быстро сдавать спекулятивную позицию, чем шортить.

3. Если каким-то чудом сойдутся два параметра: упадет волатильность до 30-35% и цена останется около 300 (а в мечтах спекулянта еще и ниже), то в серьез буду смотреть на покупку call-опционов с относительно далекими страйками (+15-20% к текущим ценам) и экспирацией через 2-5 месяцев. Тут все расчеты и идеи нетривиальны и исключительно индивидуальны. Надеюсь, злоеб… чая Мосбиржа организует хотя бы микро-маркет-мейкеров в опционах на один из самых ликвидных фьючей на акции.

P.S. Не является инвестиционной рекомендацией и бла-бла-бла)))

Надеюсь, что пост был полезен хотя бы чуть-чуть. Всем здоровья и успехов!

И да, моя умница, в марте хуже всего было.