30 ноября 2021, 19:42

ЗПИФ недвижимости Альфа-Капитал АП2. Кто забирает доход инвесторов?

Друзья,

присматриваясь к инвестициям в коммерческую недвижимость, я проанализировал следующий фонд в своем списке: Альфа-Капитал Арендный поток-2.

Забегая вперед, я попросил бы поставить лайк к статье и оставить комментарий,чтобы показать, что тема качества управления фондами на российском рынке важна для инвесторов и Управляющим компаниям следует предлагать аудитории значительно более качественные продукты.

Перейдем к конкретным результатам анализа.

1. Горизонт инвестирования

Фонд сформирован в 2020-2021 году, инвестиционный горизонт до 02.03.2026 источник. Это первое, что меня смутило.

Я как инвестор, не хотел бы думать о том «а что произойдет с фондом в марте 2026?», это слишком близкий горизонт для входа в коммерческую недвижимость. Я заинтересован в фондах с максимально длительным горизонтом инвестировании, и если мне не изменяет память, для ЗПИФ этот срок согласно 156-ФЗ составляет до 15 лет.

Почему Альфа-Капитал создает короткий ЗПИФ? Я не знаю. Но это крайне неудобно для инвестора.

2. Альфа-Капитал размещает свободные средства фонда на счетах в кредитных организациях убыточным для инвестора способом.

Из отчета о приросте (об уменьшении) стоимости имущества, принадлежащего акционерному инвестиционному фонду (составляющего паевой инвестиционный фонд) видно, что доход по строке «03.01» процентный доход по банковским счетам (счетам по депозиту) составляет 0 рублей и 0 копеек. Источник

При этом остатки средств на счетах составляют не менее 2 млн рублей согласно правилам доверительного управления, так же до фактической выплаты дивидендов, денежные средства аккумулируются на текущих счетах в Альфа-Банке под 0% годовых. При том, что на рынке есть ЗПИФ недвижимости, которые свободные средства держат на счетах/депозитах с получением дохода.

Таким образом возникает ситуация, когда Альфа получает трансфертный доход по свободным остаткам и еще взимает комиссию за управление этой суммой, так как денежные средства — это часть СЧА фонда, а комиссия взимается в % от размера СЧА.

Как потенциальный инвестор я расцениваю это как неудовлетворительные действия компания по соблюдению интересов инвесторов.

3. В своей презентации Альфа-Капитал ориентирует инвестора на ожидаемую доходность выше ОФЗ Источник, но показываю как оно на самом деле:

Как же так получается, что за вычетом НДФЛ дивидендная доходность инвестора относительно СЧА фонда составляет 3,5 — 3,7% годовых? Об этом дальше!

4. Сначала посмотрим, какую доходность приносит недвижимость фонда:

Не считая начального периода текущая доходность недвижимости в составе фонда составляет от 10,3 до 11% годовых. Так почему же клиенту достается не более 3,7% годовых?

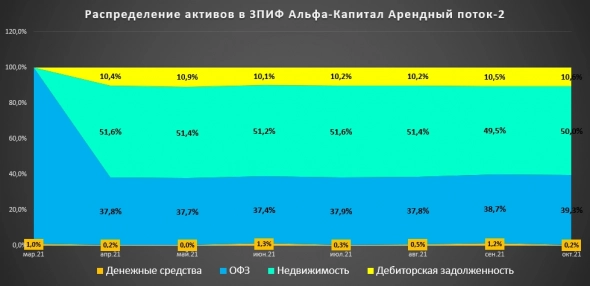

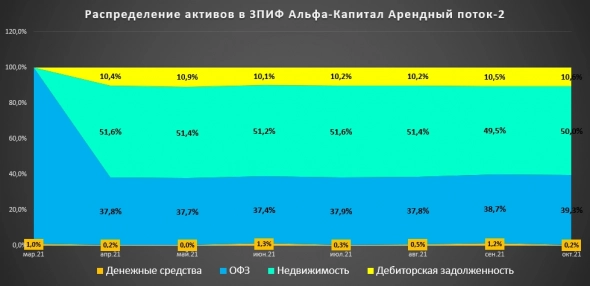

5. Недвижимость — это лишь 50% активов фонда:

То есть УК никак не можем купить объекты в фонд и вынуждена держать 39% СЧА в ОФЗ, что снижает доходность инвестора. Что я как инвестор расцениваю как недопустимо неудовлетворительное качество работы управляющего, который получает свой доход со всего СЧА фонда и даже с дебиторской задолженности, которая составляет 10% фонда, но прибыль фонду не генерирует в моменте (основная сумма дебиторской задолженности — ожидание возврата НДС от ФНС, вот за это инвестор платит комиссию).

Так что же, если фонд все же купит объект недвижимости и для инвесторов все же наступит счастье? Смотрим дальше.

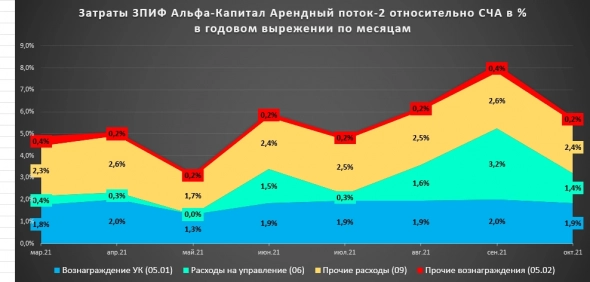

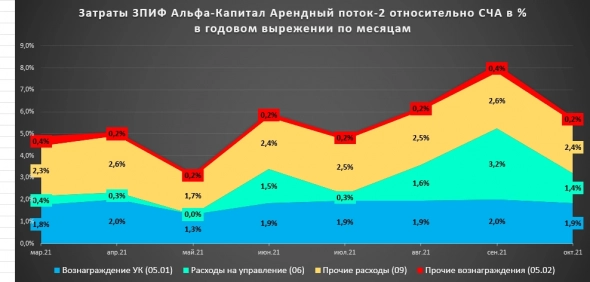

6. Альфа-Капитал в своей презентации показываем инвестору, что вознаграждение за управление составляет не более 1,8% и расходы на инфраструктуру не более 0,5% от СЧА. Вы думаете, что вас ждет всего 2,3% годовых совокупные расходы фонда? И если фонд разместит 99% денег в недвижимость под 10,3%, то клиент получит 8% до НДФЛ?

Что же, смотрим вместе на фактическую структуру расходов фонда:

Источник

Реальные расходы фонда с марта по октябрь 2021 в годовом выражении составили 5,5% от СЧА! То есть с таким уровнем расходов сомнительно, что инвестор когда-либо сможет получить прибыль в виде дивидендов более чем 4,2% годовых.

Как вы понимаете, в правилах управления фондом описан перечень комиссий много больший, чем показано в красивой презентации. Такие условия просто ставят крест на моем выборе данного фонда в качестве объекта инвестиций, даже не смотря на то, что на ММВБ фонд доступен с большой скидкой к СЧА.

Пожалуйста, поддержите пост, чтобы как можно больше людей могло повысить свою финансовую грамотность.

Не является инвестиционной рекомендацией. Не призываю покупать или продавать данный фонд. Все инвестиционные решения вы принимаете самостоятельно.

присматриваясь к инвестициям в коммерческую недвижимость, я проанализировал следующий фонд в своем списке: Альфа-Капитал Арендный поток-2.

Забегая вперед, я попросил бы поставить лайк к статье и оставить комментарий,чтобы показать, что тема качества управления фондами на российском рынке важна для инвесторов и Управляющим компаниям следует предлагать аудитории значительно более качественные продукты.

Перейдем к конкретным результатам анализа.

1. Горизонт инвестирования

Фонд сформирован в 2020-2021 году, инвестиционный горизонт до 02.03.2026 источник. Это первое, что меня смутило.

Я как инвестор, не хотел бы думать о том «а что произойдет с фондом в марте 2026?», это слишком близкий горизонт для входа в коммерческую недвижимость. Я заинтересован в фондах с максимально длительным горизонтом инвестировании, и если мне не изменяет память, для ЗПИФ этот срок согласно 156-ФЗ составляет до 15 лет.

Почему Альфа-Капитал создает короткий ЗПИФ? Я не знаю. Но это крайне неудобно для инвестора.

2. Альфа-Капитал размещает свободные средства фонда на счетах в кредитных организациях убыточным для инвестора способом.

Из отчета о приросте (об уменьшении) стоимости имущества, принадлежащего акционерному инвестиционному фонду (составляющего паевой инвестиционный фонд) видно, что доход по строке «03.01» процентный доход по банковским счетам (счетам по депозиту) составляет 0 рублей и 0 копеек. Источник

При этом остатки средств на счетах составляют не менее 2 млн рублей согласно правилам доверительного управления, так же до фактической выплаты дивидендов, денежные средства аккумулируются на текущих счетах в Альфа-Банке под 0% годовых. При том, что на рынке есть ЗПИФ недвижимости, которые свободные средства держат на счетах/депозитах с получением дохода.

Таким образом возникает ситуация, когда Альфа получает трансфертный доход по свободным остаткам и еще взимает комиссию за управление этой суммой, так как денежные средства — это часть СЧА фонда, а комиссия взимается в % от размера СЧА.

Как потенциальный инвестор я расцениваю это как неудовлетворительные действия компания по соблюдению интересов инвесторов.

3. В своей презентации Альфа-Капитал ориентирует инвестора на ожидаемую доходность выше ОФЗ Источник, но показываю как оно на самом деле:

Как же так получается, что за вычетом НДФЛ дивидендная доходность инвестора относительно СЧА фонда составляет 3,5 — 3,7% годовых? Об этом дальше!

4. Сначала посмотрим, какую доходность приносит недвижимость фонда:

Не считая начального периода текущая доходность недвижимости в составе фонда составляет от 10,3 до 11% годовых. Так почему же клиенту достается не более 3,7% годовых?

5. Недвижимость — это лишь 50% активов фонда:

То есть УК никак не можем купить объекты в фонд и вынуждена держать 39% СЧА в ОФЗ, что снижает доходность инвестора. Что я как инвестор расцениваю как недопустимо неудовлетворительное качество работы управляющего, который получает свой доход со всего СЧА фонда и даже с дебиторской задолженности, которая составляет 10% фонда, но прибыль фонду не генерирует в моменте (основная сумма дебиторской задолженности — ожидание возврата НДС от ФНС, вот за это инвестор платит комиссию).

Так что же, если фонд все же купит объект недвижимости и для инвесторов все же наступит счастье? Смотрим дальше.

6. Альфа-Капитал в своей презентации показываем инвестору, что вознаграждение за управление составляет не более 1,8% и расходы на инфраструктуру не более 0,5% от СЧА. Вы думаете, что вас ждет всего 2,3% годовых совокупные расходы фонда? И если фонд разместит 99% денег в недвижимость под 10,3%, то клиент получит 8% до НДФЛ?

Что же, смотрим вместе на фактическую структуру расходов фонда:

Источник

Реальные расходы фонда с марта по октябрь 2021 в годовом выражении составили 5,5% от СЧА! То есть с таким уровнем расходов сомнительно, что инвестор когда-либо сможет получить прибыль в виде дивидендов более чем 4,2% годовых.

Как вы понимаете, в правилах управления фондом описан перечень комиссий много больший, чем показано в красивой презентации. Такие условия просто ставят крест на моем выборе данного фонда в качестве объекта инвестиций, даже не смотря на то, что на ММВБ фонд доступен с большой скидкой к СЧА.

Пожалуйста, поддержите пост, чтобы как можно больше людей могло повысить свою финансовую грамотность.

Не является инвестиционной рекомендацией. Не призываю покупать или продавать данный фонд. Все инвестиционные решения вы принимаете самостоятельно.

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

Вы получили не фонд недвижимости, а фонд офз+недвига+бесплатный кредит альфе.

И за это берут конкий комисс.

Но ведь куча народу повелось.

Кого сажать? Продавцов говна или покупателей, которые все тесты сдали?