Сахарная компания «Столица». Брать или не брать? Вот в чем вопрос.

Попробуем разобраться и ответить на главный для инвестора вопрос — стоит ли рисковать?

15 сентября Банк России зарегистрировал выпуск внебиржевых классических краткосрочных облигаций 1-й серии объемом 50 млн рублей. Регистрационный номер 4-01-00619-R. Эмитент — «Сахарная компания «Столица». Номинал 1000 рублей. Доходность бумаг — 16% годовых, с ежеквартальной выплатой купонов. Дата размещения 27.10.2021 г. Срок обращения 3 года. Дата погашения облигаций 23.10.2024 г.

Это дебютный выход компании на фондовый рынок. Регистрация проведена по открытой подписке, во 2-ом квартале 2022 г. планируется листинг облигаций на бирже и выход компании на IPO. Прогнозируемый рост стоимости компании в ближайшие 3 года: 350-400%.

Цели эмиссииСредства, полученные в результате размещения корпоративных облигаций, общество с ограниченной ответственностью планирует использовать на

- приобретение земель в Краснодарском крае и Волгоградской области для проведения посевных работ

- закупку оборудования для сушки плодоовощной продукции;

- модернизацию хранилищ и складов для увеличения сроков хранения запасов;

- диверсификацию источников финансирования;

- увеличение числа потенциальных партнеров и инвесторов;

- узнаваемость бренда.

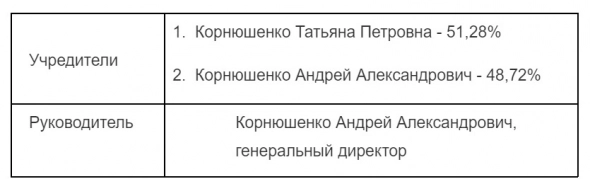

ООО «Сахарная компания «Столица» основана в 2007 г. Основной вид деятельности — оптовая торговля сахаром. Работает в сельскохозяйственной отрасли по 42 направлениям. Имущество компании оценивается в 80 млн. руб.

С момента основания фирма занималась только перепродажей сахара. С 2013 г. стала осуществлять поставки сельхозпродукции в торговые сети ВкусВилл и Fix Price, Лента (2016 г.), Магнит (2017 г.), METRO (2018 г.), Ашан (2020 г.), X5 Retail Group (2021 г.): Пятерочка и Зеленый перекресток.

Достижения компании

✅ Занимает 5% сетевого рынка тыквы в России.

✅ Обеспечивает 10% потребности федеральной сети «Магнит».

✅ Является стратегическим поставщиком сети здорового питания «ВкусВилл».

✅ Зарегистрирован товарный знак «ЭТО ВСЕ ТВОЕ РОДНОЕ» (свидетельство № 816132 от 17.06.2021 действительно до 14.04.2031 г.).

✅ Тыква для «Зеленого перекрестка» имеет сертификат «Органическая тыква».

Модель работы строится по принципу партнерских отношений с фермерскими хозяйствами как минимум в 4-х субъектов РФ: Краснодарского края, Ростовской, Волгоградской и Воронежской области. Выбранная локация позволяет минимизировать риски снижения дохода в неурожайный год в одном из регионов.

С аграриями заключаются договоры на выращивание в весенне-летнее время кабачка, баклажана, моркови, перца; в осенне-зимний период — тыквы, капусты кольраби и дайкона. Сельхозпроизводителей снабжают семенами, удобрениями, средствами защиты растений от вредителей.

Напрашивается вопрос: почему не возделывать самим, чтобы повысить свою маржинальность? В 2017-2018 гг был неудачный опыт самостоятельного культивирования овощей, компания получила убыток.

Вся выращенная продукция поступает на хранение на склады и овощебазы «Сахарной компании «Столица», а оттуда доставляется в розничную сеть.

В итоге выигрывают все. Фермеры не ищут рынки сбыта, т.к. знают, кому сдать урожай, а сети получают качественный товар отечественных производителей на прилавки своих магазинов.

Возникает еще один вопрос: почему бы не взять кредит в Банке?

- Сельскохозяйственному бизнесу это не выгодно. Выплачивать заем необходимо с первого месяца кредитования. А где же взять средства на погашение долга, если реализация продукции начнется не ранее, чем через 6-8 месяцев?

- Банки сейчас поставлены в рамки — кредитовать предпринимателей только при наличии ликвидного залога. Иначе заимодавцу необходимо формировать 100% обязательный резерв, что делает для Банка сделку нерентабельной.

- Есть такой инструмент, как фьючерсные контракты, но в России он не особенно прижился. Фермеры не берут кредиты в банках, чтобы получить средства на выращивание своей продукции, они продают фьючерсы на будущий урожай. В этом случае кассовый разрыв неизбежен.

Так все-таки, покупать или не покупать высокодоходные облигации «Сахарной компании «Столица»? Ответ прост. Необходимо оценить эмитента, его финансовую отчетность и систему управления.

За первое полугодие 2021 г. отчетность компанией не предоставлялась.

По независимой оценке компании «Альянс аудиторов» бухгалтерская отчетность за 2020 г. достоверно отражает финансовое положение организации.

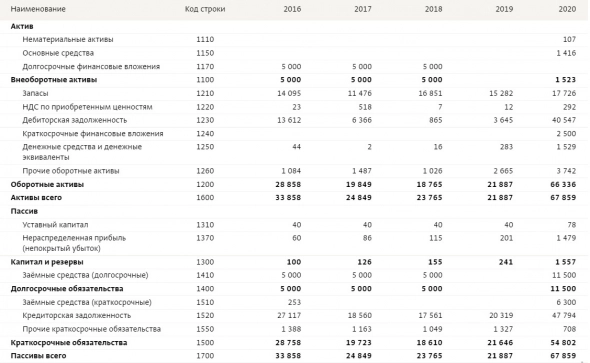

Баланс

Дебиторская задолженность на конец 2020 г. показывает, что компания не получила средства от ритейлеров за поставленную продукцию. Но торговые сети свои обязательства выполняют, в противном случае, были бы судебные процессы с федеральными реализаторами.

С 2020 г. компания стала расширять бизнес и начала привлекать средства частных инвесторов, что позволило увеличить оборотные активы.

ЦБ при регистрации выпуска внебиржевых бумаг проводит тщательную проверку бизнеса. «Сахарная компания «Столица» прошла процедуру допуска, значит, недостатков в отчетности фирмы не выявлено.

Отчет о финансовых результатах

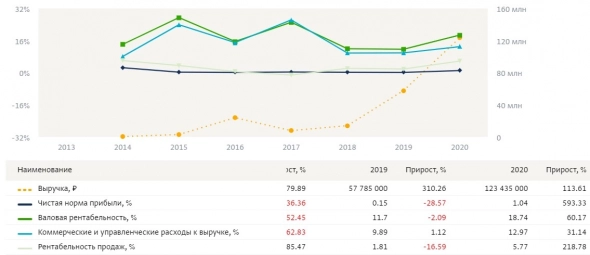

Рост выручки говорит о том, что спрос у торговых сетей есть, и он повышен. Инфляция продолжит расти и в 2022 г., цены на продовольствие тоже поднимутся. На сегодняшний день ориентировочная стоимость запасов продукции на складах (2000 т тыквы и 206 т сахара) — 40 млн руб., ее реализация в начале весны следующего года принесет компании сумму от 60 до 80 млн руб.

За прошлый год сальдо денежных потоков положительно и увеличилось на 366%, валовая прибыль — на 242%, чистая прибыль — на 1386%.

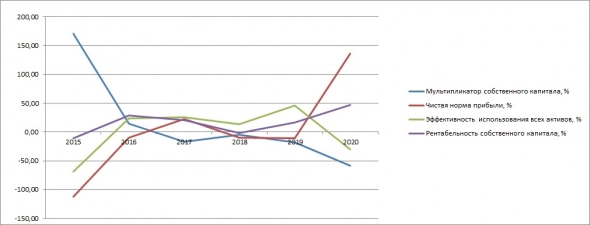

Отношение чистой прибыли (убытка) к совокупным активам близко к нулевым значениям — все свободные средства вкладываются в развитие. Осуществление инвестиционной программы позволит рефинансировать дорогостоящие кредиты, провести модернизацию складов и запустить еще одно направление — сублимирование овощей и ягод.

РентабельностьПозитивная динамика

➢ выручка выросла на 113,6%;

➢ чистая норма прибыли — на 593,3%;

➢ валовая рентабельность — на 60,2%;

➢ коммерческие и управленческие расходы к выручке — на 31,1%;

➢ рентабельность продаж — на 218,8%.

За два года выручка выросла почти в 10 раз, с 14 млн руб. до 123 млн руб.

Валовая рентабельность превышает средний показатель по отрасли на 127,2%, рентабельность продаж — на 197,4%, а коммерческие и управленческие расходы к выручке ниже среднерегиональных на 44,5%.

Управление долгом

Собственный оборотный капитал увеличился на 563,9%, собственный капитал — на 546,1%, но отмечается рост совокупного долга на 206,3%.

Управление активами

Период оборота запасов снизился почти на 52%.

Неблагоприятным фактором является резкий взлет дебиторской задолженности, прирост составил 364,3%.

Ликвидность

Оборотные активы выросли на 203,1%. Рост коэффициентов абсолютной ликвидности на 461,1% и быстрой ликвидности на 190,7% говорит о положительных результатах работы компании.

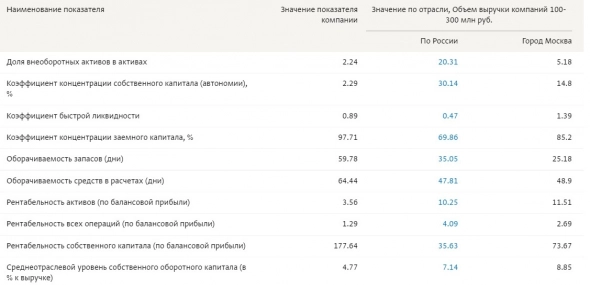

Оценка состояния компании по основным экономическим показателям в сравнении с отраслевыми.Согласно данным «Интерфакса» индексы рисков и должной осмотрительности находятся в зеленой зоне.

Риск ухудшения финансового состояния присутствует всегда, но несмотря на некоторые отрицательные сигналы, в целом динамика развития Сахарной компании «Столица» позитивна.

Уникальная ситуация

Считается, что облигации помогут в случае обвала рынка, поэтому инвестору стоит держать их в своем портфеле. Это скорее относится к ОФЗ, и не всегда распространяется на корпоративные бумаги. Сейчас на фондовом рынке складывается уникальная ситуация, когда государственные облигации показывают низкую доходность и падение стоимости активов, что делает их нежелательными и потенциально убыточными для инвестора.

Что касается сельскохозяйственного сектора, то пандемия практически не повлияла на торговые сети и аграриев. Акции и корпоративные облигации этих компаний выросли в цене и принесли владельцам бизнеса многомиллиардные прибыли.

Почему стоит рассмотреть внебиржевые бумаги?

- Доходность к погашению — 16%.

- Постоянный доход каждые три месяца.

- Срок 3 года

- Средства можно вывести досрочно, не дожидаясь погашения бумаг.

- Прибыль от инвестиции можно рассчитать перед приобретением.

Доходность ВДО высокая, но и риски присутствуют. Частным инвесторам стоит исходить из реальных возможностей и своих личных задач.

Не является индивидуальной инвестиционной рекомендацией.

Рисковать 100% тела ради 16-10% (ставка ОФЗ-н)= 6% годовых?

Что касается ОР, полгода назад, когда еще спокойно было, выбирал между КСК, Вита лайн и ОР, тогда выбрал КСК. ОР да, на первый взгляд привлекательно выглядит и ставка и рейтинг, но это что-то непонятное. На первый взгляд обувь, а по факту половина бизнеса микрофинансовая деятельность. После 2020 года просрочки по микрозаймам должны пойти. Почти уверен, что реальная картина по микрозаймам хуже, чем по официальной отчетности, а насколько хуже, это можно скрывать вплоть до последнего момента. Прибыль за 1-е полугодие 2021 не покрывает убыток от 1-го полугодия 2020. Количество магазинов сокращается, за 2020 год понятно там и прибыль и выручка упали, за 2021 восстановилась, если правильно понял не в полной мере. Может, конечно, и неплохая компания, но микрофинансовая. Такие в принципе не рассматриваю, слишком большое поле для рисования отчетности, да и в целом не считаю микрофинансовый бизнес перспективным, рано или поздно должен схлопываться, если ты постоянно вынужден работать с ненадежными заемщиками.