Алроса. Обзор финансовых показателей 3-го квартала 2021 года

Алроса опубликовала финансовые результаты по МСФО за 3-й квартал 2021 года. Отчет хороший. В этот раз мой прогноз свободного денежного потока оказался достаточно точным.

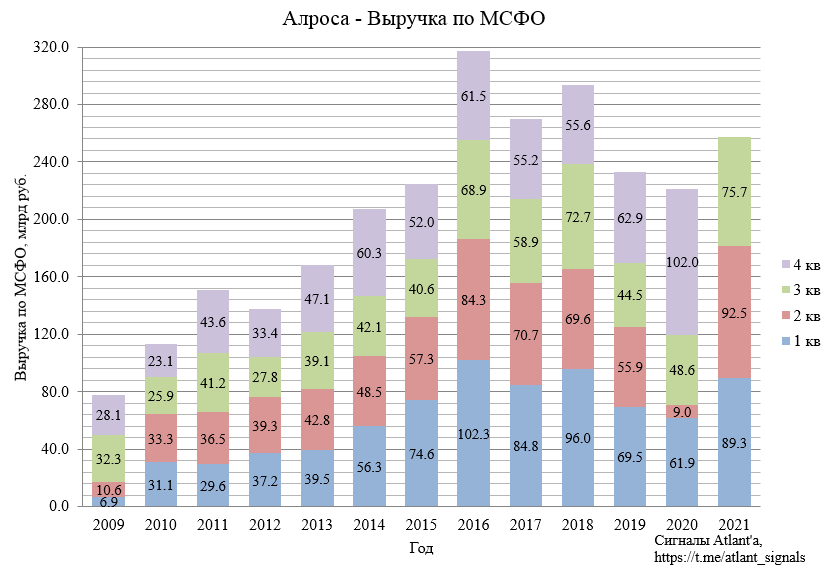

Выручка в 3-м квартале составила 75,7 млрд руб. и выросла на 56% относительно прошлого года и снизилась на 18% относительно предыдущего квартала.

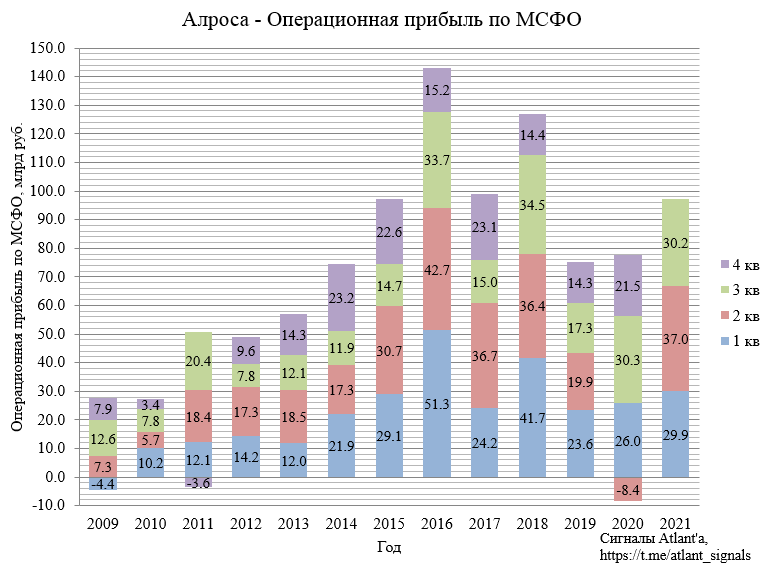

Операционная прибыль в 3-м квартале составила 30,2 млрд руб. и снизилась на 18% относительно прошлого года и снизилась на 1% относительно предыдущего квартала.

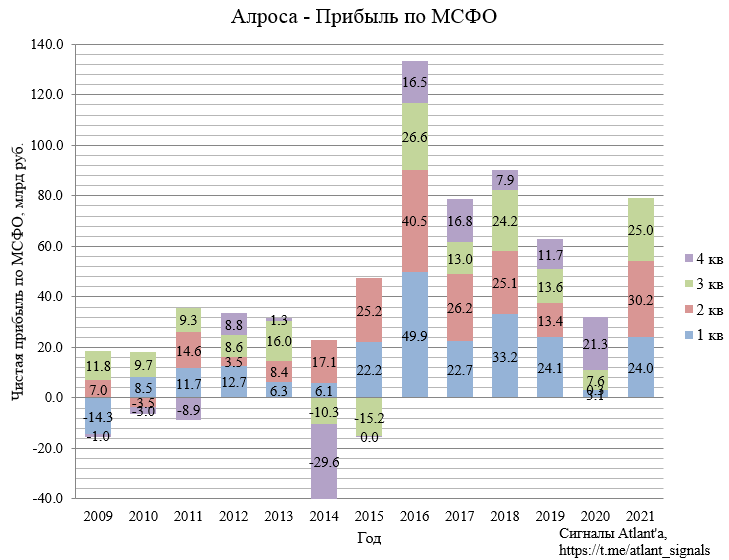

Прибыль в 3-м квартале составила 25,0 млрд рублей и выросла на 230% относительно прошлого года, но снизилась на 17% относительно предыдущего квартала.

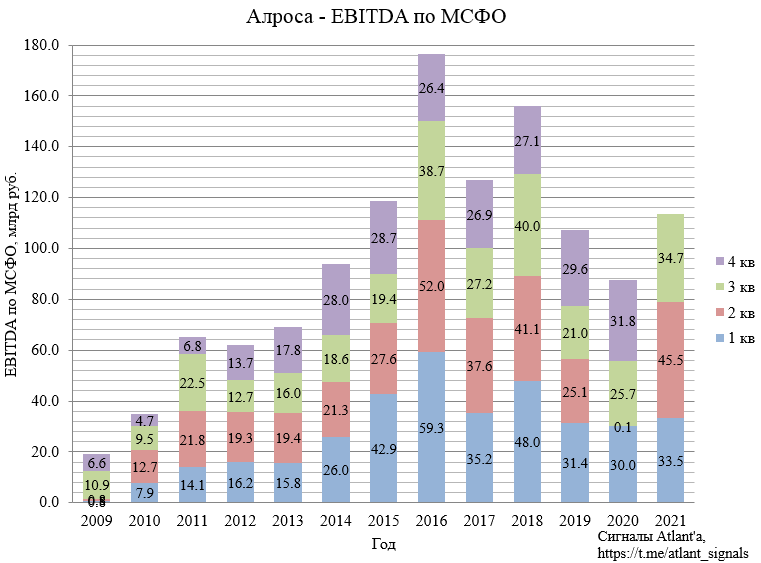

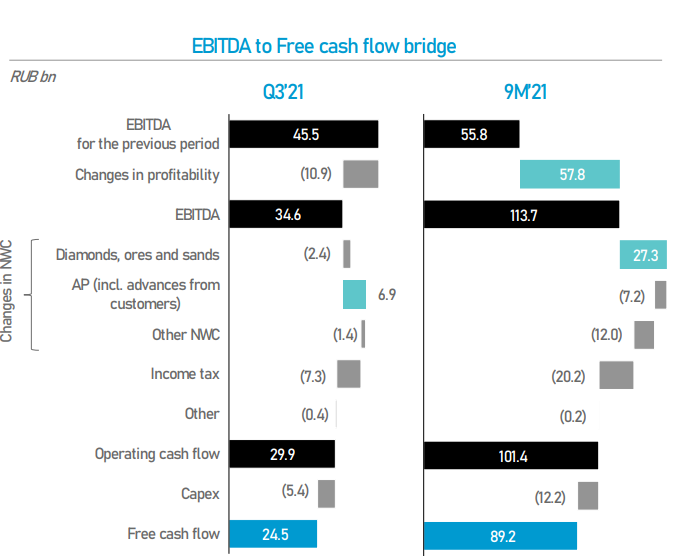

Показатель EBITDA в 3-м квартале составил 34,7 млрд рублей и вырос на 35% выше относительно прошлого года, и снизился на 24% относительно предыдущего квартала.

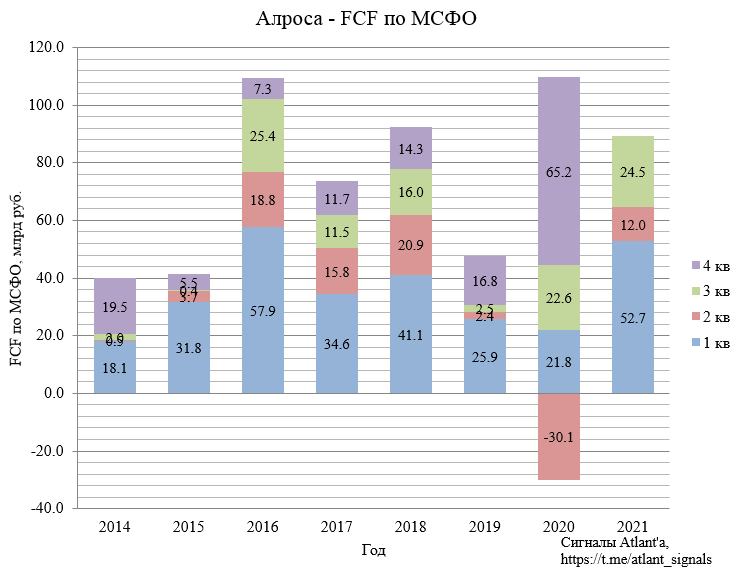

В соответствии с дивидендной политикой в качестве базы расчета дивидендов используется свободный денежный поток, который составил 24,5 млрд рублей, что на 8% выше, чем годом ранее и на 104% выше, чем в предыдущем квартале. Таким образом, компания заработала на 3,33 рубля дивидендов в 3-м квартале.

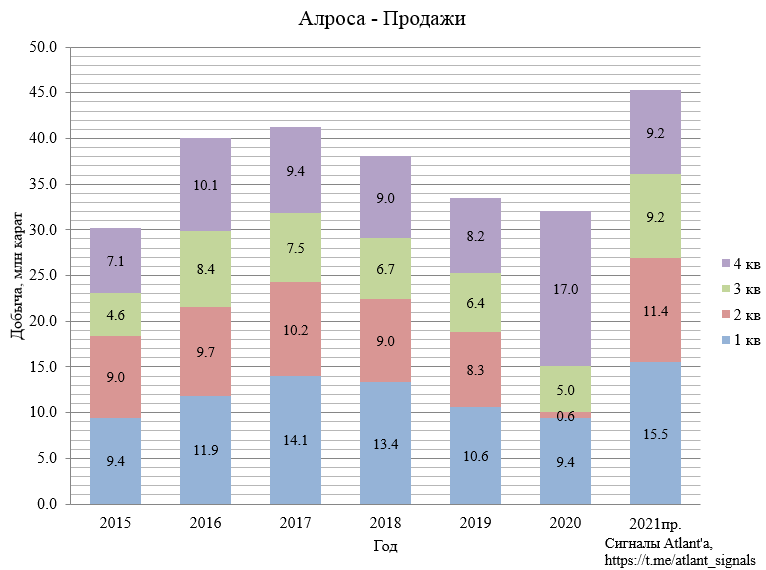

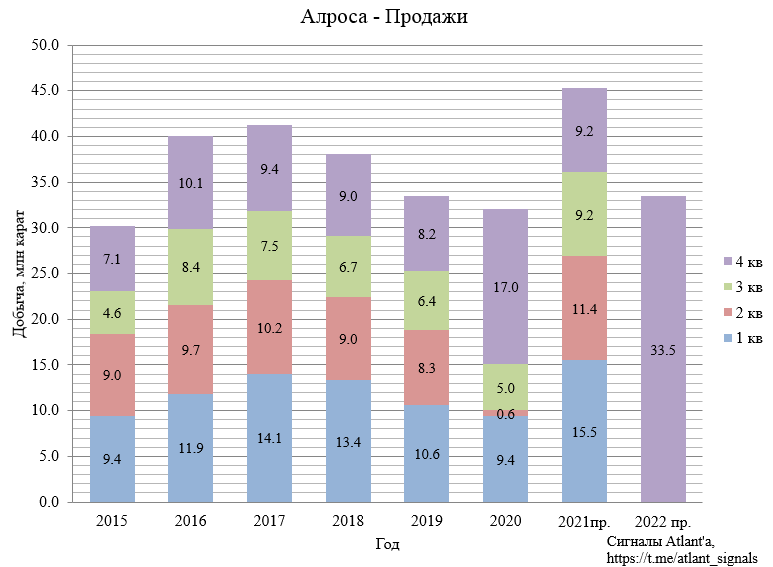

В 4-м квартале компания планирует произвести 9,2 млн карат, с учетом того, что продажи с июня идут с колес, то этот же объем и будет реализован. В 3-м квартале также было реализовано 9,2 млн карат, но из них 0,7 млн это перепродажа алмазов ГОХРАНа. То есть будет небольшой рост реализации собственной продукции, что положительно скажется на финансовом результате.

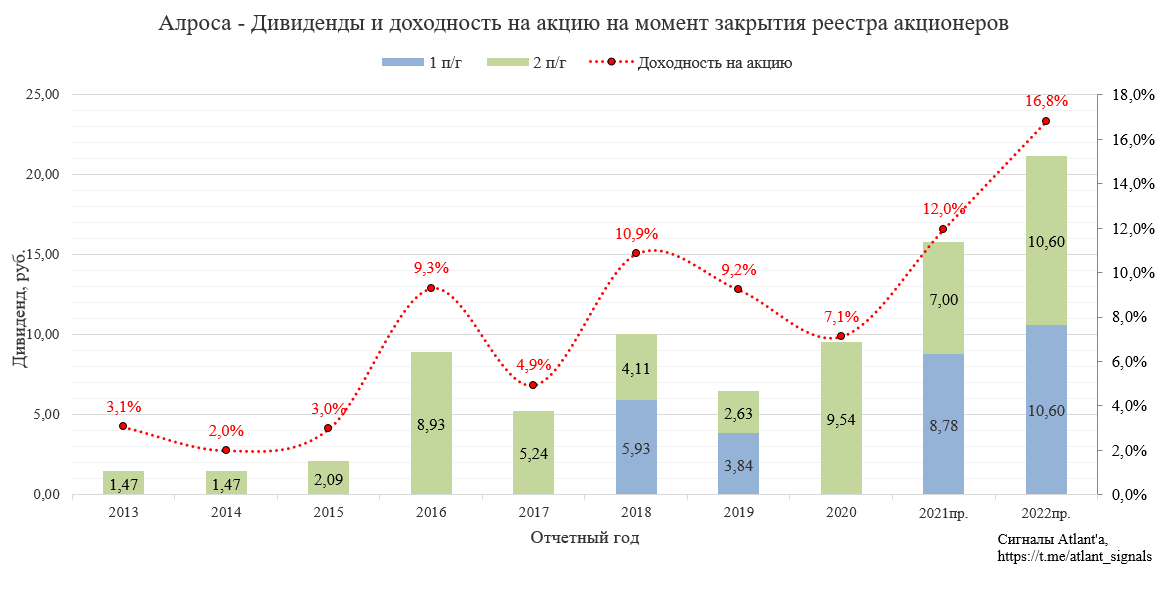

В 4-м квартале стоит ждать и роста цен реализации. Приблизительно дивиденд за 4-й квартал составит еще 3,7 рубля, а суммарно за полугодие выйдет около 7 рублей.

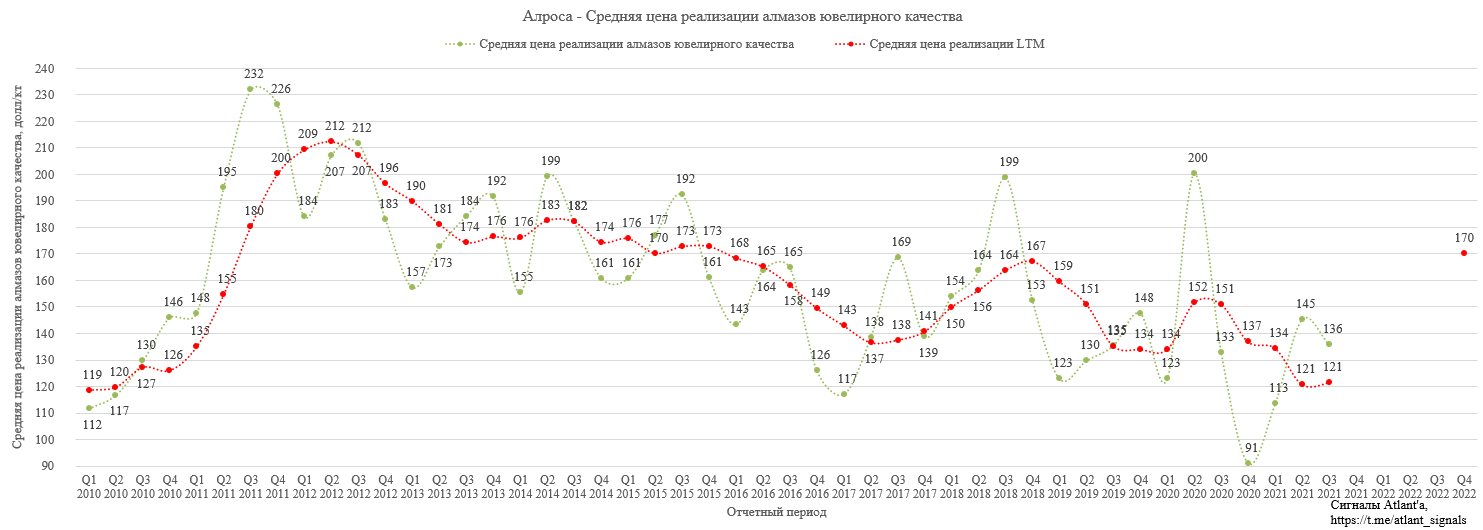

Вчера БКС организовал встречу с представителем компании, который ожидает, что в 2022 году цена реализации вернется на уровень 13-15 годов, а может даже и выше. Начиная с января начнется острый дефицит на рынке, так как будет сезонный рост спроса на продукцию, а запасов ни у кого нет.

Если ориентироваться на прогноз менеджмента, то средняя цена реализации должна вырасти до 170 долларов, то есть на 49 долларов выше, чем в 3-м квартале 2021 года.

В 2022 году компания ориентировочно произведет 33,5 млн карат, что является и ориентиром по объему продаж, то есть по 8,4 млн в квартал в среднем, что близко по значению к 3-му кварталу 2021 года.

Для упрощенного расчета FCF за 2022 год примем в качестве базы 3-й квартал 2021 года. Здесь без учета роста запасов (2,4 млрд) и увеличения авансов (6,9 млрд) свободный денежный поток составил бы 20 млрд рублей.

Капитальные затраты в 2022 году составят 26 млрд рублей или в среднем 6,5 млрд в квартал, то есть на 1,1 млрд рублей выше, чем в 3-м квартале.

Заложим рост цен на 49 долларов, тогда при объеме 8,4 млн карат выручка увеличилась бы на 30 млрд рублей при курсе доллара 73 рубля, из них 6 млрд рублей ушло бы на выплату налогов.

Получим прогнозный свободный денежный поток:

20,0-1,1+30,0-6,0=42,9 млрд рублей.

То есть Алроса в случае верных ожиданий менеджмента может генерировать свободный денежный поток по 42,9 млрд рублей в среднем в квартал. Производственные затраты компании в среднем 35-40 млрд рублей, заложим их рост на 10% в следующем году из-за инфляции, тогда свободный денежный поток снизится до 39 млрд рублей.

Итого за весь 2022 год Алроса сможет сгенерировать свободный денежный поток 156 млрд рублей, что эквивалентно дивиденду в размере 21,2 рублей, дивидендная доходность относительно текущих котировок 16,8%. Пока мало кто закладывает такой сценарий, посмотрим, как будут развиваться события.

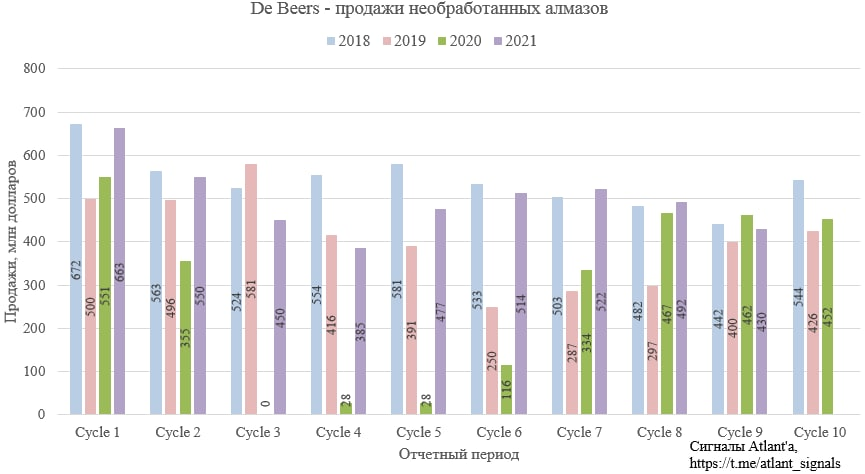

Менеджмент прокомментировал также и последние результаты продаж De Beers. После новости о том, что конкурент Алросы реализовал продукцию в 9-м цикле продаж меньше, чем в предыдущем, рынок спроецировал снижение и на ноябрьские результаты отечественной компании. Однако по словам представителя Алросы данный результат был обусловлен тем, что у De Beers, как и у всех добытчиков алмазов, просто не осталось запасов, и компания реализует то, что успела произвести. Если сравнить продажи в 9-м цикле с предыдущими годами, то результат на уровне среднего значения прошлых лет.

Индекс цен на алмазы также показывает, что в отрасли все хорошо и спрос толкает цены вверх. Данный график отлично коррелирует с состоянием дел на рынке алмазов.

Продолжаю держать акции компании, если в 2021 году отличный результат был обусловлен высвобождением запасов, то в 2022 во внимании будут цены на алмазы.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Хорошо пишешь, спасибо

Алросу купил на разливе, сейчас, впрочем, не сильно дороже, пока…