19 ноября 2021, 08:09

Фундаментальный анализ по "Intel"

Всем доброе утро!

Выкладываю фундаментальный анализ по Intel.

Мнение и дополнение в самом низу.

Всем приятного просмотра.

Мое мнение по компании «Intel» на основе средних значений за 2021г.

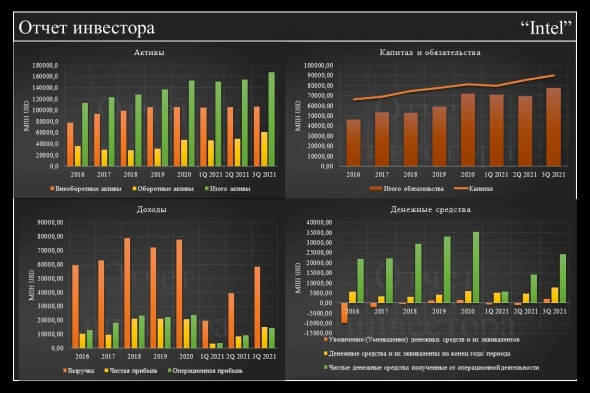

- Среднегодовой темп выручки 5.57%

- Среднегодовой темп чистой прибыли 15.17%

- P/E акция будет окупаться 10,30лет, акции компании оптимально оценены рынком.

- Коэффициент «Цена-Выручка» показывает, что компания переоценена рынком, инвестор платит 2,42USD за 1USD дохода.

- По коэффициенту P/B, каждый 1USD вложенный в компанию, инвестору достаётся имущество компании на 0,36USD, люди готовы заплатить за компанию больше, чем стоит всё её имущество.

- P/FCF у компании низкое финансовое состояние

- FCF на одну акцию компании составляет 1,66USD

- По EV/S компания стоит 2,76 годовых выручек.

- На одну акцию приходится 2,22USD чистой прибыли.

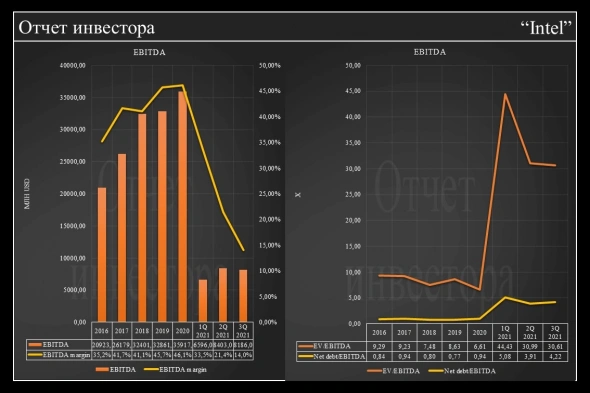

- EV/EBITDA компания переоценена рынком.

- По D/E компания не использует заемные средства для увеличения прибыли.

- CR: хорошая платежоспособность.

- NPM: Доля чистой прибыли в объеме продаж 21,52%

- OPM: Доля операционной прибыли в объеме продаж 22,34%

- ROA: Эффективность использования активов компании 15,37%

- ROE: Эффективность акционерного капитала 28,51%

- RCA: Эффективность оборотных средств 46,22%

- RFA: Эффективность основных средств 23,13%

Другие отчеты вы можете посмотреть в моем телеграмм канале

Дополнение:

- Выбран правительством США для предоставления литейных услуг по программе Ramp-C.

- Третий квартал еще больше привлек внимание к мировому спросу на полупроводники, где Intel обладает уникальной широтой и масштабом, чтобы лидировать.

- Финансовый директор Intel Джордж Дэвис объявил о планах уйти в отставку в мае 2022 года.

- Amazon первый клиент, который воспользуется услугами по упаковке Intel Foundry Services, и заключила партнерство с Qualcomm для использования будущей технологии Intel 20A.

- Компания Microsoft представила четыре новых выигрыша в дизайне Surface на базе процессоров Intel Core, в том числе первое устройство Surface, проверенное на платформе Intel® Evo™, и два дизайна, которые обеспечивают подключение Thunderbolt к линейке Surface.

- Объявлено, что Министерство энергетики США выбрало масштабируемые процессоры Intel Xeon следующего поколения (Sapphire Rapids) для питания суперкомпьютеров.

Читайте на SMART-LAB:

USD/CHF: Роковая встреча у линии тренда — быкам здесь не место?

Швейцарский франк продолжает накапливать потенциал для возобновления нисходящего движения — «медведи» уверенно удерживают стратегическое преимущество. В настоящий момент цена формирует...

22:29

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

20:47

Спасибо за подробную информацию. Если можно несколько дополнений для интересующихся этой акцией.

PE Ratio (9.6x) compared to the US Semiconductor industry average (30.2x). = т.е. гораздо лучше, чем в среднем по индустрии.

INTC is good value based on its PB Ratio (2.2x) compared to the US Semiconductor industry average (4.9x). = опять гораздо лучше.

INTC's Return on Equity (23.4%) is considered high. = неплохо.

хотя некоторые аналитики, действительно, не очень хорошо оценивают будущие перспективы.

Моё персональное мнение: с учётом вышеприведенных положительных параметров и исторической мощи этой компании, текущее снижение больше похоже на планомерное опускание цены акций. И мой ориентир цены 55-58 на ближайший год.

(держу в лонг 50 шт)