Биржевая конкуренция: СПБ биржа

Пока все пытаются выиграть новенький айфон (конкурс на смартлабе) и раскапывают архивы в поисках истории СПБ биржи – я бы хотел коротко посмотреть на оценку и перспективы данной компании в контексте подготовки к IPO.

На моей памяти было не так много успешных IPO в России, когда инвесторы, участвующие в этом празднике, зарабатывали, а не теряли деньги. Навскидку – Московская биржа (2013), Детский мир, Сегежа, Озон (всё от АФК Система, кстати!). В остальных инвесторы несильно заработали, если брать динамику акций через несколько месяцев после размещения.

О компании

«СПБ Биржа» — ведущий организатор торгов ценными бумагами международных компаний на российском финансовом рынке. В обращении на торгах «СПБ Биржи» находятся более 1,6 тыс. ценных бумаг иностранных эмитентов.

Простыми словами – для отечественного инвестора СПБ Биржа является пропуском в дивный мир инвестиций в иностранные компании. На сегодняшний день единственный конкурент монополии организованным торгам в России в виде Мосбиржи.

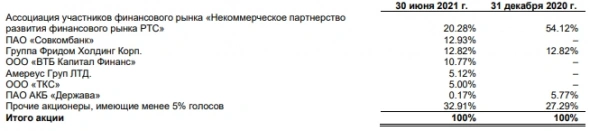

Акционерный состав максимально диверсифицирован, основной акционер отсутствует – в капитале присутствуют участники торгов (брокеры), которые и делают основной объем (источник отчет за 6 мес):

После отчета в июле произошла допэмиссия на 114 млн акций и НП РТС снизила долю, продав акции третьим лицам. По последним данным Интерфакса доли сейчас следующие: НП РТС (14%). «Фридом финанс» принадлежит 12,8%, ВТБ (MOEX: VTBR) — 10,8%, Совкомбанку — 10%, группе «Тинькофф» — 5%, ООО «Воронежский ФИЦ» (владеет Елена Перова, ранее — Анатолий Гавриленко) — 3,6%, структурам «Атона» — 3,5%, «БКС Мир Инвестиций» — 2,5%. Также долями в компании владеет менеджмент биржи и члены совета директоров (у Романа Горюнова 1.8% АК).

Основные показатели

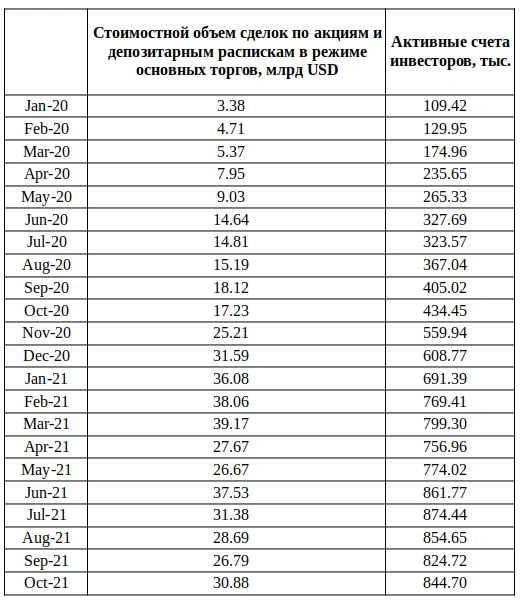

Рост показатели объема торгов и активных клиентов впечатляет.

Количество активных клиентов подбирается к 1 млн, а торговый оборот устойчиво вышел на 30 млрд долларов в месяц.

Финансы

На текущий момент бессмысленно рисовать столбики с выручкой и прибылью у быстрорастущей компании, проще взять свежий отчет и посмотреть, сколько они заработали:

Доходы (условная «выручка»): 3 млрд рублей за 6 месяцев 2021.

Чистая прибыль: 1.5 млрд рублей за 6 месяцев 2021.

Предположим, что 2 полугодие 2021 будет не хуже, тогда получаем 3 млрд чистой прибыли за год.

Рентабельность чистой прибыли сравнима с рентабельностью Мосбиржи.

Денежных средств у компании в районе 4 млрд рублей, после IPO станет в районе 14 млрд рублей(баланс улучшится)

Оценка

В нескольких интервью уважаемых изданий я видел оценку на IPO в 1.8-2.3 млрд долларов за всю компанию. Но сегодня вышел пресс-релиз от самой компании, попробуем посчитать от неё.

«Москва. 9 ноября. ПАО «СПБ Биржа» («СПБ Биржа» или «Компания»), ведущий организатор торгов ценными бумагами международных компаний на российском финансовом рынке, согласно пресс-релизу от 18 октября 2021 года о намерении провести первичное публичное размещение («Предложение») обыкновенных акций СПБ Биржи («Акции») сегодня объявляет о запуске Предложения до 14,3 млн акций, которые будут выпущены Компанией («Предлагаемые акции»).Ценовой диапазон составит от 10,5 долларов США до 11,5 долларов США за одну Предлагаемую акцию»

Это соответствует рыночной капитализации 1.2-1.3 млрд долларов или 86 млрд рублей (по низкой планке). Получается компания роста может оцениваться на IPO с P/E= 29 и P/BV= 6, что сравнимо с мультипликаторами Московской биржи.

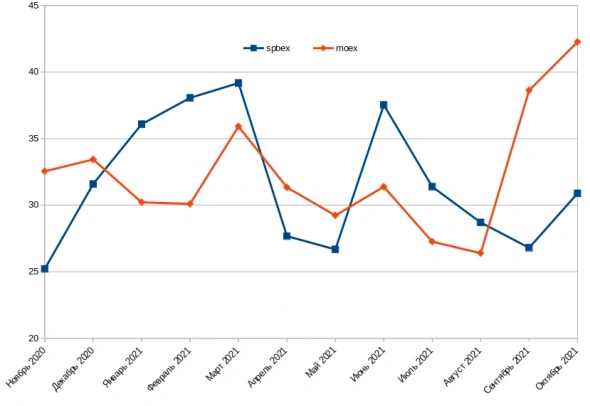

Так же я сравнил условные объемы торгов акциями (так делать нельзя, но всё же):

Спб Биржа: оценка 1.2–1.3 млрд долларов при объеме торгов акциями в 380 млрд долларов за год LTM

Мосбиржа: оценка 5.6 млрд долларов при среднем объем торгов акциями ~388 млрд долларов за год LTM (да есть еще денежный, валютный рынок и тд, их временно не учитываем).

Кстати, если взять период январь-октябрь 2021, то на Спб бирже объем торгов за данный период: 322.95 млрд долларов, на Мосбирже: 322.66. Перевес в пользу Петербурга на 0.3 млрд долларов! Правда за последние месяцы moex немного вырвался.

Получается сравнительные оценки российских бирж примерно равны, но одной из них возможно есть куда расти.

*Нашел интересный слайд в одной из презентаций Атона к preIPO(давности в несколько месяцев)

Вывод:

Оценка на IPO у СПб биржи выглядит нормальной, не видно, что бы она была оторвана от реальности. Многое зависит от будущих темпов роста, добавления новых акций (Гонконг, Австралия), создание срочного рынка на иностранные акции.

Тезисно описал основные преимущества и риски, которые вижу я сам.

Преимущества:

👉 СПб биржа является технологической компанией (финтех!), текущая оценка по основным мультипликаторам – на уровне мировых бирж. Будет рост объёмов торгов, возможностей для инвесторов – будут расти комиссии, оценка и прибыль компании;

👉 Менеджмент через полгода обещает сделать листинг акций на американской бирже, серьезно расширив пул инвесторов (планируют продать акций на 250-300 млн долларов, в 2 раза больше чем на народном IPO). Если у них это получится – вероятно появление премии за иностранный листинг, которая есть у многих отечественных tech компаний (yandex, ozon, cian и др);

👉 В технологических компаниях для роста прибыли и капитализации очень важным качеством (если не основным) является профессионализм менеджмента. Я посмотрел больше 10 интервью с Романом Горюновым, лично у меня сложилось впечатление, что он – Профессионал в своем деле, как и его команда. Так же 10% акционерного капитала у менеджмента компании, т.е. в теории все «в одной лодке»;

👉 Точек роста у СПб биржи на текущий момент много – добавление акций Гонконга, Австралии, запуск срочного рынка (фьючерсы и опционы) на иностранные акции. IPO среднего бизнеса на бирже (на Мосбирже листингуются только крупные компании, с средними они даже не начинают разговаривать);

👉 Если IPO СПб биржи (самой себя) провалится и акции упадут – это будет плохой прецедент для компании и негативный новостной фон. Чисто теоретически, менеджмент и собственники заинтересованы в проведении IPO по аналогии Мосбиржи в 2013 году (чтобы задать «тон» рынку). Мосбиржа тогда разместилась по 55 рублей и за полгода выросла на 20%;

👉 СПб биржа обладает интересной особенностью – только тут вы можете купить акции Apple или Tesla в 7 утра по Москве, пока американцы еще спят до премаркета. Причем объемы и маркетмейкеры имеются. Может ли это привлечь иностранных брокеров с целью организации торгов 24/7? Это будет прорыв.

👉 IPO не предполагает cashout, т.е. деньги от размещения (150 млн долларов) пойдут в компанию через допэмиссию акций. Пока неясно, на что они пойдут – ведь биржа прибыльная, возможно необходимо нарастить капитал для расширения торговой линейки, введения срочного рынка.

👉 Хороший акционерный состав, нет «злого» мажоритария, основные акционеры – брокеры типа Тинькофф, Фридом Финанс и прочие, которым «выгодно» сотрудничество в стиле win-win.

Риски:

👉 Поражение в конкуренции с Мосбиржей за торги иностранными акциями (Мосбиржа открывает иностранные акции за доллары/рубли, фьючерсы на китайские акции и т.д., в общем – дышат в спину);

👉 Возможность появление darkpool’ов в виде Яндекс.Биржи или Тинькофф.Биржи. Крупные брокеры в теории могут крутить акции внутри себя, не выводя заявки в реальный рынок (так делают за рубежом);

👉 В текущую возможную оценку на IPO заложен небольшой оптимизм и необходимость роста. Нужен рост оборота иностранных акций, увеличение количества участников торгов.

👉 Судя по риторике представителей Минфина и ЦБ – им не нравится, что люди с помощью льготных ИИС (государство компенсирует взносы/налоги с прибыли) покупают иностранные акции. Возможно будут некоторые ограничения, которые заберут часть оборота у СПб биржи для «льготных» инвесторов и заставят вкладываться в Российские компании.

👉 Беспрецедентный рост объема торгов был обусловлен перетоком средств на рынок ценных бумаг с банковских вкладов в условиях низких процентных ставок и ростом волатильности на рынках в связи с резким снижением, а затем ростом рынков из-за пандемии коронавирусной инфекции» — так пишут представители СПб биржи в своем годовом отчете. При текущей ставке ЦБ и процентном доходе от вкладов – возможен приток денег с рынка ценных бумаг на банковские вклады обратно.

А вы как думаете, IPO SPBEX– возможность для инвесторов? По какой оценке Вы были бы готовы купить акции?

А как же IPO Самолет?

Мне кажется самое прибыльное IPO по факту оказалось)

Это не так просто в свете лицензий у правообладателей аналогов.

www.kommersant.ru/doc/5064257