29 октября 2021, 16:28

Интересны ли вам ОФЗ с нынешними доходностями (8%+)?

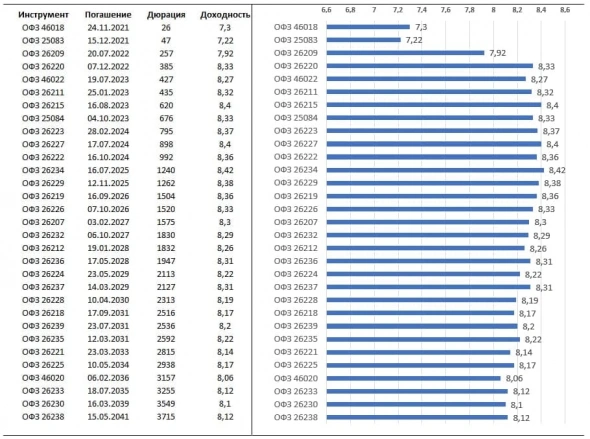

Индекс чистых цен ОФЗ (RGBI) вчера на закрытии оказался ниже минимальной цены закрытия последних полутора лет. Сегодня попробовал вернуться выше, но возврата не получилось. Между тем, доходности однолетних ОФЗ — 8%. Есть ли у вас мнение, чего ждать от ОФЗ дальше? Интересны ли они вам для покупки?

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 16 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:35

СЗА улучшает параметры выпуска (BB–|ru|, 200 млн р.,YTM 28,71%)

📌 Основные обновленные параметры нового выпуска облигаций ПКО СЗА ( ВB-|ru| ):

— 200 млн р.

— 3 года до оферты put (call-оферта через 1,5 года, весь срок обращения 5 лет)

— купонный...

10:11

Но интересны не абсолютные дохи, а их динамика… Пока она очевидна.

Если на полшишки тазиками 52 набрать, процентов до 5 — посмотреть, что выйдет…