Как там поётся в песни, «…верните мне мой 2007…». Чуть-чуть промахнулись и вернулись в 2008...

Начнём по порядку, с самых-самых основ. Рынок гос. долга – зеркало экономики. Это объясняется тем, что банк выдавая кредит Пети на новый айфон, на 2 года, будут смотреть на доходности 2-х летних облигаций гос. займа, т.к. это мало рискованная альтернатива для банка И при выдачи любого кредита все банки будут ориентироваться на то, по каким процентам они могут разместить свои деньги на рынке гос. долга. Они попросту делают выбор между менее рисковым заработком, или большей прибыли с бó͘льшими рисками.

Более того, различные финансовые организации в своих инвестиционных подходах ведут себя крайне ожидаемо. Если экономика растет(или большᴎ́е деньги в это верят), то нет смысла сидеть в облигациях по 1%/г, при ожидаемом росте экономики на 10%. С одной стороны держателей облигаций ждет инфляция, а они и так сидят под 1 %. А с другой стороны, если рост реальный, то попросту будет возможность заработать в других инструментах. То есть у нас произойдет распродажа на рынке долга.

И наоборот, если никто не верит в рост экономики, а видят только риски, то все будут сидеть по минимальным процентам в менее рисковых активах.

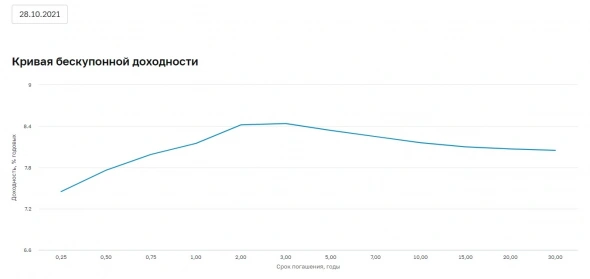

Ну и последняя форма взаимодействия гос. долга с экономикой, это норма прибыли. В нац. экономики норма прибыли(прогноз того, сколько можно заработать на промежутке времени) показывается на этом же рынке. Потому, что мальчики торгуют акциями, а мужчины облигациями. И у мужчин будет аналитический и инсайдерский ресурс побольше. По этому они поймут самыми первыми, когда пахнет жареным. То есть грубо(очень грубо) говоря если ожидаемый рост экономики за 30 лет будет 5% в г., то облигации гос. займа 30 лет будут котироваться в районе 7%, а займы овернайт и 2 месячные вексиля в районе 3% и 3,25% соответственно. А однолетние в районе 5%. И если мы начнем располагать на одном графике, по каким ставка котируются гос. облигации, с разным временим экспирации, то мы получим какую НОРМУ ПРИБЫЛИ закладывает рынок.

Нетерпеливые читатели подождите, осталось чуть-чуть.

Если прямая, которую мы получили имеет растущий наклон, то всё не плохо. А самые догадливые поняли, что если наклон нисходящий – то самые большие деньги закладывают, не отсутствие роста, а сокращение экономики. Такой наклон называется инверсией.

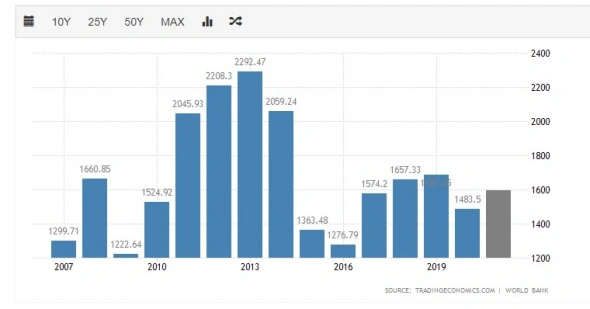

Это кривая доходности сейчас. Такую же кривую рынок рисовал в период крыма и ипотечного кризиса. И ситуация с 2008 сейчас схожа по ВВП:

Понятно, что ситуацию вызвало повышение ставки ЦБ на 75 б.п., ситуация очень схожа с 2008г по инверсии и по ВВП. вернули так сказать. Сейчас будет не удивительно схлопывания процентов на 25 всей Российской экономики.

Самые любознательные могут покопаться в источниках:

www.cbr.ru/hd_base/zcyc_params/zcyc/

ru.tradingeconomics.com/russia/gdp

По Вашему же высказыванию, «если ожидаемый рост экономики за 30 лет будет 5% в г., то облигации гос. займа 30 лет будут котироваться в районе 7%». Встречный вопрос — неужели рост российской экономики в январе 2015 при ставках ОФЗ в 16% кто-то оценивал в 12%?