Акции vs облигации. Альтернатива или союз?

Частый вопрос начинающего инвестора: «Зачем нужны облигации с их крохотной доходность 6-8% в год? Ведь если учесть реальную инфляцию, то в лучшем случае они дают доход +2%, а то и вообще отрицательный».

Такой вопрос корректен, но не полон. И чтобы на него ответить полностью, необходимо посмотреть на инвестиции шире, а не только через призму ожидаемой доходности.

Свой ответ я начну с наглядной литературной параллели, а потом приведу конкретный пример с графиками и пояснениями.

Представьте, что вам нужно из пункта А попасть в пункт Б. Существует две дороги. Одна из них быстрая, другая медленная. Быстрая лежит по опасному маршруту: через реки, горы, глубокие ущелья, там много ветров, местами изнуряющая жара, и даже есть место, где извергается вулкан. Дойти можно быстро, но очень велик шанс погибнуть по пути. Второй путь лежит по комфортной дороге, там существенно меньше спусков и подъемов, есть мосты, ограждения чтобы не упасть, климат мягкий. Идти по нему дольше. Но самое интересное, что обе эти дороги где-то расходятся, где-то сходятся ближе, и иногда пересекаются. Вы же можете выбрать в менее опасных местах быстрый маршрут, а в более опасных – медленный. Тогда вы доберется до пункта Б не так быстро, чем по пути с огромными опасностями, но и не так медленно, чем по комфортной дороге. Кроме скорости, самым важным будет являться тот факт, что шансы добраться до пункта Б живым на таком смешанном маршруте возрастают непропорционально больше, чем падает скорость на быстром пути…

А теперь не литературно.

С одной стороны:

В 2002 году издательство Принстонского университета опубликовало книгу, авторами которой были три профессора экономики – Элрой Димсон, Пол Марш и Майк Стонтон – «Триумф оптимистов». Авторы провели исследований доходности различных классов активов в разных странах за 100-летнюю истории. Выводов в ней много, но один из самых значимых – реальная доходность акций США за столь длительный период составила 6,7% годовых, в то время как облигаций всего 1,6%! Разница на 5,1 процентных пункта на таком интервале не может не впечатлять.

С другой стороны: Уоррен Баффет, выступая на закрытом мероприятии для миллиардеров в Солнечной долине в 1999 году перед гуру IT-индустрии, поведал всем присутствующим очень неприятный факт: «Вот лишь половина страницы из семидесятистраничного перечня американских компаний, связанных с автомобильной промышленностью. Производством автомобилей занималось почти две тысячи компаний. Возможно, изобретение автомобиля было самым выдающимся изобретением первой половины ХХ века. Автомобиль оказал поразительное влияние на жизнь людей. Если бы в то время, когда в стране только появились первые автомобили, вы могли бы предвидеть, к каким последствиям это приведет, то наверняка захотели бы заняться этим бизнесом. Но всего через несколько лет из двух тысяч компаний в живых остались лишь три. И каждая из этой троицы в то или иное время стоила меньше своей балансовой стоимости, то есть суммы денег, инвестированных в компанию и оставшихся там. Так что влияние автомобилей на Америку было потрясающим. Но не менее потрясающим оно оказалось и для инвесторов – только с противоположным знаком».

Даже из двух последних абзацев можно сделать много интересных выводов, но в целях настоящей статьи удовлетворимся тем фактом, что доходность акций выше доходности облигаций, однако риск инвестиций в них существенно больше.

Основная ошибка, которую делают начинающие инвесторы, заключается в том, что они смотрят на ожидаемую доходность, совсем не беря в расчет РИСК инвестиций. А многие, кто пытается его учесть, зачастую не понимают, что под риском понимать и тем более как его считать.

Самый простой пример неправильной оценки риска можно продемонстрировать следующим образом. Интуитивно понятно, что самый негативный сценарий в инвестициях – это дефолт по облигациям (не выплата основного долга по ним) или банкротство компании. В этом случае инвестор может потерять все 100% вложенных средств что в акции, что в облигации. Если речь идет о крупных и известных эмитентах, то вероятность таких событий крайне мала. Но падают и гиганты, как например Enron или Lehman Brothers. Поэтому, чтобы защититься от этого риска, необходимо диверсифицировать портфель – не класть яйца в одну корзину. И чем больше в портфеле будет эмитентов, тем меньше влияние этого риска на результат инвестиций. Казалось бы – вот он и Грааль. Но все дело в том, что свыше определенного уровня диверсификации превалирующим риском в инвестициях становится волатильность – колебания цен активов. То есть, сколько не увеличивай количество эмитентов в портфеле его колебания уже будут предопределяться изменением конъюнктуры на рынке, а не дефолтом отдельной взятой компании. Такой риск называют не диверсифицируемым или рыночным.

Хорошо, скажет начинающий инвестор. Ну и Бог с этим риском волатильности, если я использую только собственные деньги для инвестиций, то мне не грозит никакой маржин-колл и потеря 100% своих вложений, если только их не украдут, но это совсем другой разговор.

И это правда! Но не вся! Люди слишком переоценивают свои психологические возможности. Они зачастую думают, что могут легко пережить просадку в 25%. Многие начинают делать глупости уже в тот момент, когда портфель просел только на 15%. Если же он просел на 30%, то 95% инвесторов охватывает паника или апатия, и в такие моменты принятие идиотских решений повышается до уровня в 100%. Поэтому большинство инвестиционных портфелей разрушается собственными руками инвесторов, а принятые в возбужденном состоянии решения только усугубляют ситуацию.

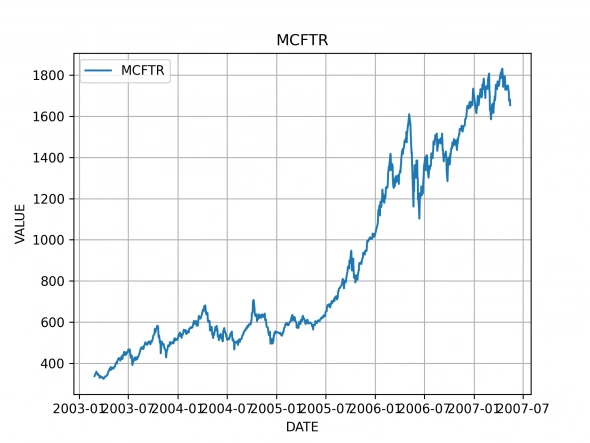

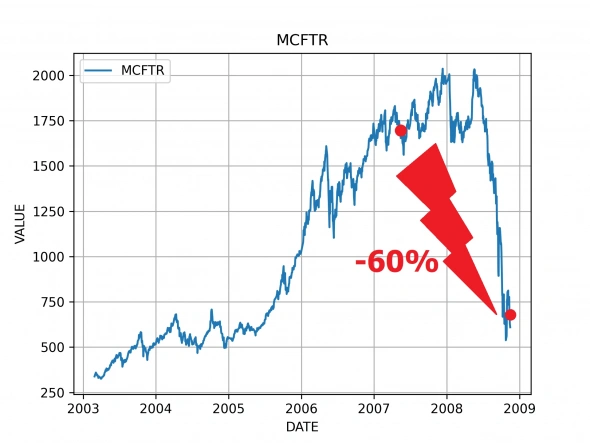

На длительном горизонте большинство графиков выглядят впечатляюще, а линейная шкала превращает исторические просадки в незначительные колебания. Представьте себе, что вы не знаете истории и решили сформировать свой портфель из акций в мае 2007 году. Вы читали замечательную книгу «Триумф оптимистов», поэтому уверены, что акции действительно лучше облигаций.

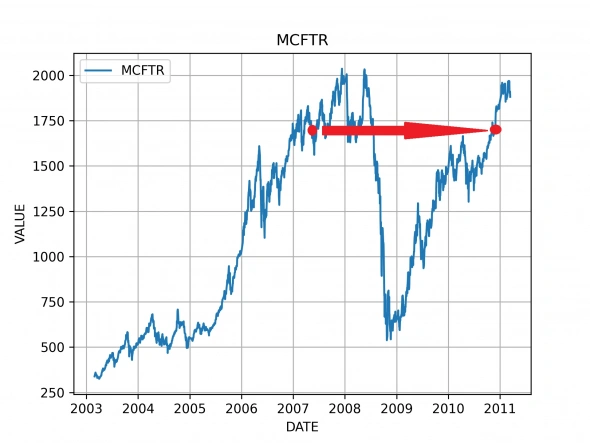

После того как были проведены расчеты и вы решили создать портфель, который для простоты будет максимально соответствовать индексу MCFTR (индекс IMOEX с учетом дивидендов входящих в него акций). Расчеты сулят прекрасные перспективы и сильно обнадеживают: ожидаемая доходность 41% годовых, а волатильность 29% годовых.

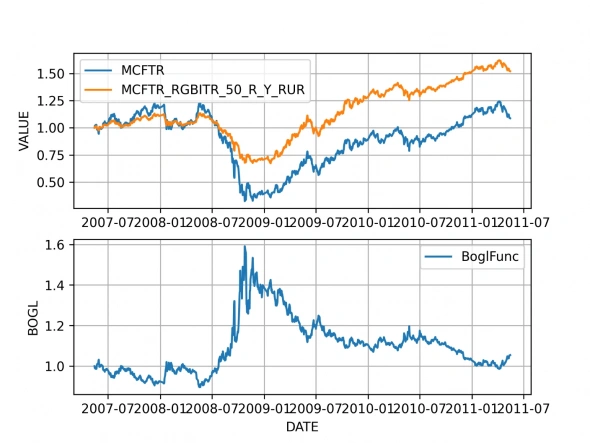

Но вот наступает 2008 год, и рынки всего мира ведут как взбешенные. Уже к ноябрю потери вашего портфеля составят более 60%! И откровенно говоря, волатильность подсказывала вам, что такое событие возможно, но маловероятно.

Я же утверждаю, что в процессе такого падения 95% инвесторов натворят столько ошибок, что реальный результат будет еще хуже. Но предположим, что именно вы из другого теста и помните заветы из «Триумф оптимистов». Поэтому вам придется подождать ещё чуть больше двух лет, прежде чем ваши вложения вернуться к начальной точке, и поверьте, это очень даже хороший сценарий.

Итоговый результат – более трех лет 0% доходности и огромная волатильность, а значит страх, бессонные ночи и в некоторых случаях различные расстройства медицинского характера!

Но все могло быть не столь драматично, если бы вы использовали облигации. Например, разбавив портфель в пропорции 50%/50% за счет ОФЗ.

В 2007 году параметры такого портфеля выглядели бы так: ожидаемая доходность 25% годовых, волатильность 15%. Конечно, такой подход не исключает падение, но оно было бы существенно меньше к тому же ноябрю 2008 -только 30%, против 60% чисто в акциях. Уже к маю 2009, ваши инвестиции вернулись к начальной точке, то есть спустя 2 года (напомню в акциях понадобилось больше 3-х). А к моменту, когда портфель из акций вышел бы в ноль, на портфеле смешанном вы имели уже около 40% прироста.

Поэтому в подавляющем большинстве стремление инвесторов понизить волатильность своих портфелей, должно стоять выше ориентаций на ожидаемую доходность.

Кроме этого, такая структура портфеля из акций и облигаций позволяет управлять им легче и без дополнительных вливаний.

Что я имею в виду? Одним из действенных способов улучшить свои результаты для долгосрочных инвесторов – являются усреднения. Но если ваш портфель состоит чисто из акций, то усредняться можно только за счет дополнительных инвестиций и вливаний, что в период кризисов крайне трудно. Если же в портфеле есть облигации, то именно они служат источником усреднения. Вам просто необходимо равнять структуру портфеля, приводя его на первичном соотношению, например 50/50 как в моем примере. Вы просто продаете часть облигаций, и докупаете акции. Методика очень действенная, главное помнить простое правило – не использовать плечо – заемные средства.

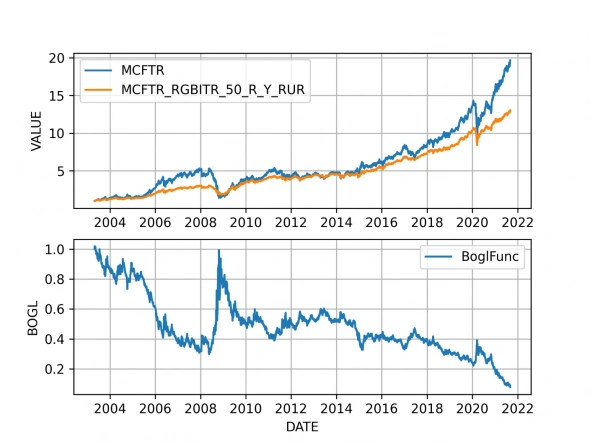

А теперь оцените эффективность этой стратегии на более длительном горизонте. Да, в период ростов рынков, акции обходят облигации и это нормально, но при каждом серьёзном падении конечные результаты доходности становятся практически идентичными. При этом ожидаемая доходность у акций больше ожидаемой доходности смешанного портфеля всего на 5 процентных пунктов, в то время как волатильность ниже сразу в два раза!

Теперь, думаю, каждому становится понятно, почему вопрос в самом начале был не полным, а противопоставление между акциями и облигациями неуместно. Эти два инструмента прекрасно друг друга дополняют.

А теперь представьте, что можно сделать, если кроме разбалансировки портфеля еще научится страховать (хеджировать) отдельные его части.

Об этом и немалом другом мы поговорили с Яном Артом на инвест-стриме «Облигации vs акции. Альтернатива или союз?» на канале Finversia 7 сентября 2021 года:

SergeyJu28 октября 2021, 12:35Ребалансировка акции-облигации 50/50 отличный простой алгоритм. Главное, не частить.+4

SergeyJu28 октября 2021, 12:35Ребалансировка акции-облигации 50/50 отличный простой алгоритм. Главное, не частить.+4 SHERKHAN28 октября 2021, 13:51Самое время вваливаться в ОФЗ.+2

SHERKHAN28 октября 2021, 13:51Самое время вваливаться в ОФЗ.+2 slavich28 октября 2021, 14:20Вроде очевидные вещи расписаны, но как мало их придерживаются в погоне за сверхбыстрой прибылью.+3

slavich28 октября 2021, 14:20Вроде очевидные вещи расписаны, но как мало их придерживаются в погоне за сверхбыстрой прибылью.+3 Mediaholder28 октября 2021, 21:12Дефолт по облигациям это не только не выплата основного долга, но и не выплата купона.0

Mediaholder28 октября 2021, 21:12Дефолт по облигациям это не только не выплата основного долга, но и не выплата купона.0