Итоги 3 лет инвестиций. Часть 1: Российские акции

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

Сегодня расскажу об этих 15%, а в следующих частях — об остальном.

Основные результаты

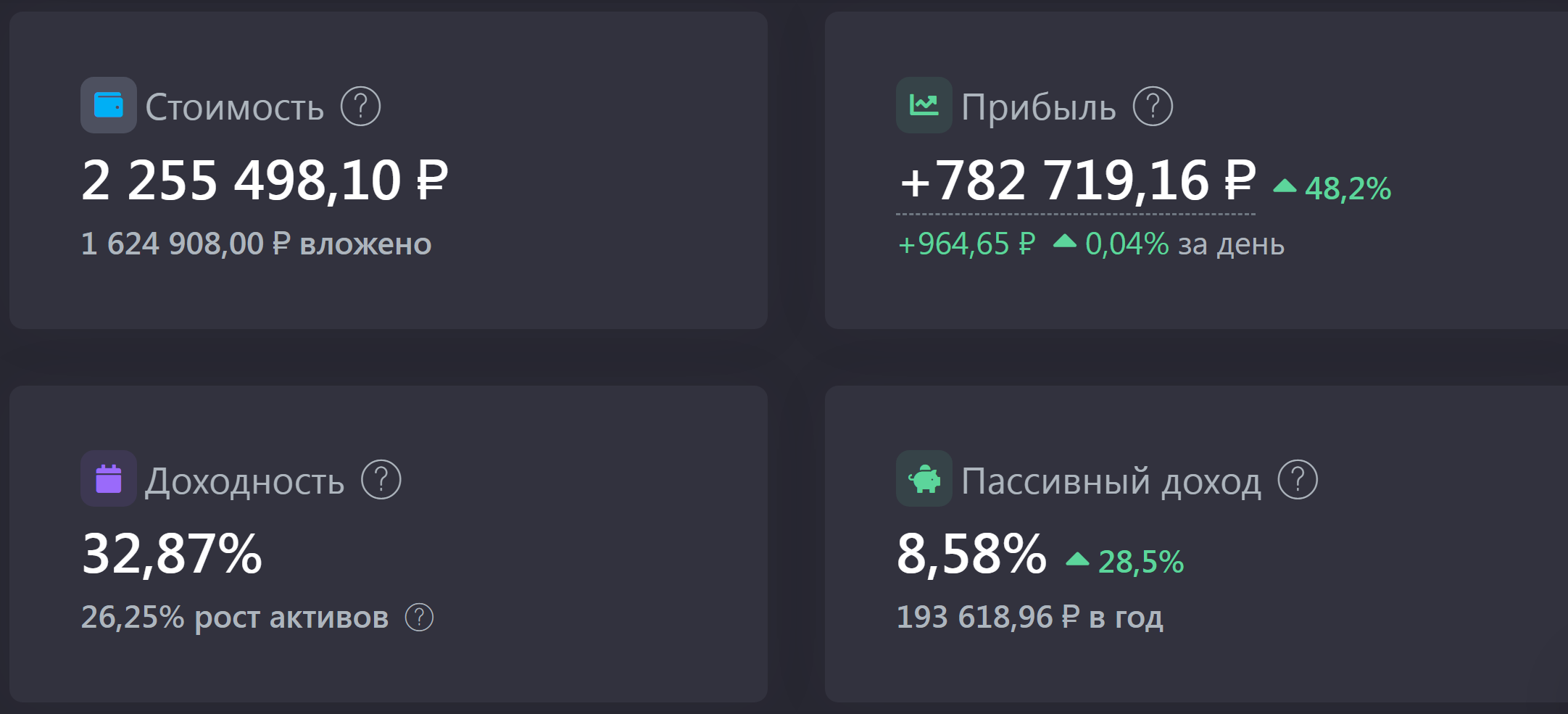

Для тех, кому лень читать — сразу основная цифра. За три полных года доходность российских акций составила 32,8% годовых. Эта цифра измеряет именно доходность в годовом выражении, учитывая множественность и неоднородность моих покупок. Не то чтобы я мастер в инвестициях, наверное мне повезло: как раз в середине периода было то самое резкое падение акций (весна-2020), которым я воспользовался. Отсюда и высокий результат.

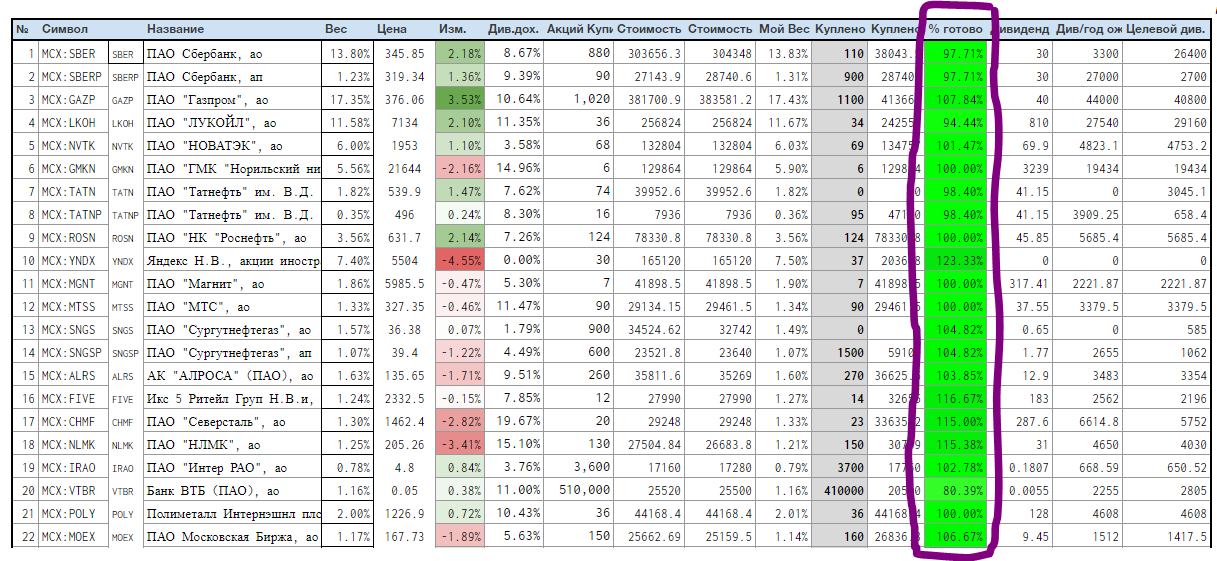

Для тех, кто не в курсе, напомню: эту часть портфеля я собираю в соответствии с индексом Мосбиржи и ориентируясь на веса компаний в этом индексе. Например, недавняя ребалансировка индекса выбросила за борт акции Россетей — и я тоже от них избавился. Так что топ-5 компаний по весу в портфеле вряд ли вызовут удивление.

Мне нравится следовать за индексом, это не так сложно как кажется, но снимает с меня часть ответственности за принимаемые решения. Правда, я позволяю себе небольшие расхождения там, где мне хочется немного разойтись с индексом. Так например, Яндекс занимает 9,5% у меня, но всего 7,8% в индексе Мосбиржи — это сознательное отклонение. Таких не очень много: Яндекс, Тинькофф — в большую сторону, Аэрофлот и Озон — в меньшую.

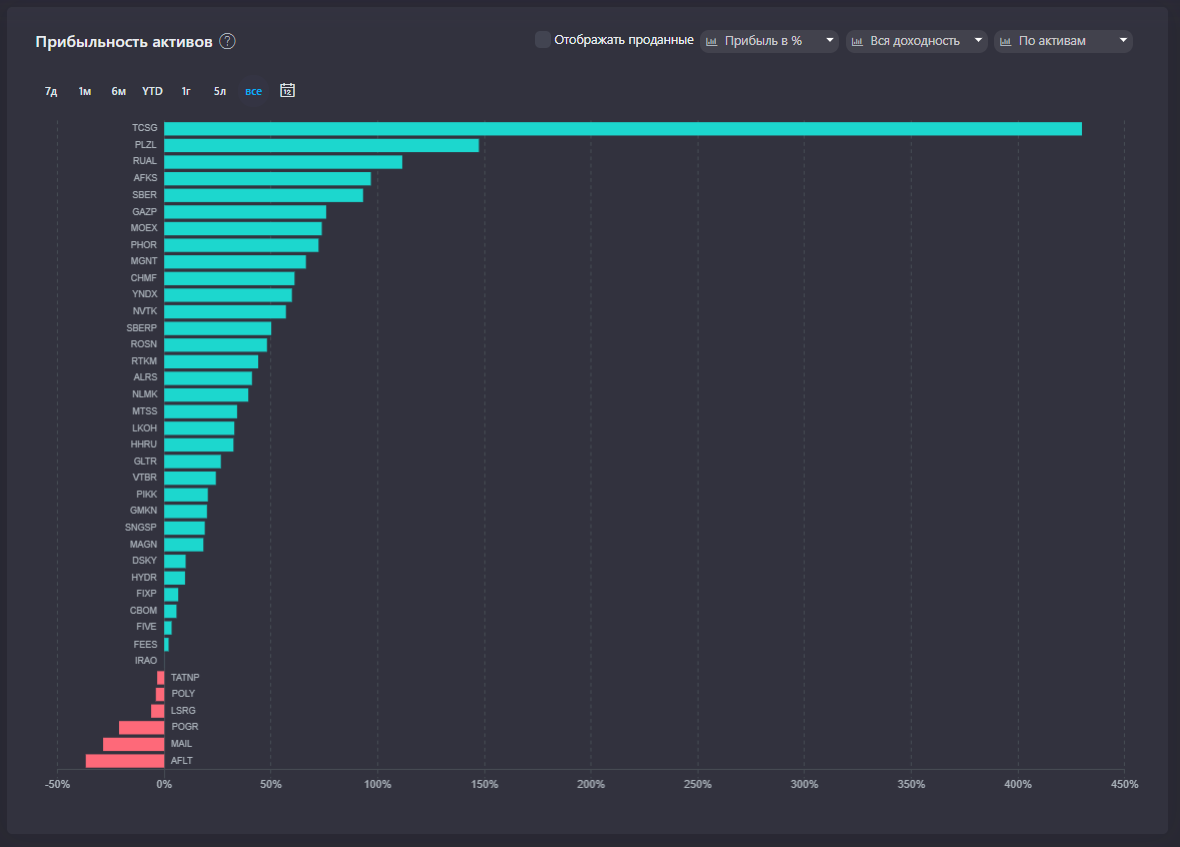

Закономерно и то, что компании с крупнейшим весом приносят наибольший результат. Одно исключение — Тинькофф Групп, акции которой принесли мне +439%.

Тинькофф далеко впереди остальных по результату в процентах

Тинькофф далеко впереди остальных по результату в процентахПримечательно, что за хороший результат высокодивидендных компаний, коими можно назвать Лукойл и Сбер, только на 1/4 можно поблагодарить поступившие дивиденды, а 3/4 всего результата — это рост стоимости акций.

Сравнение с индексом Мосбиржи

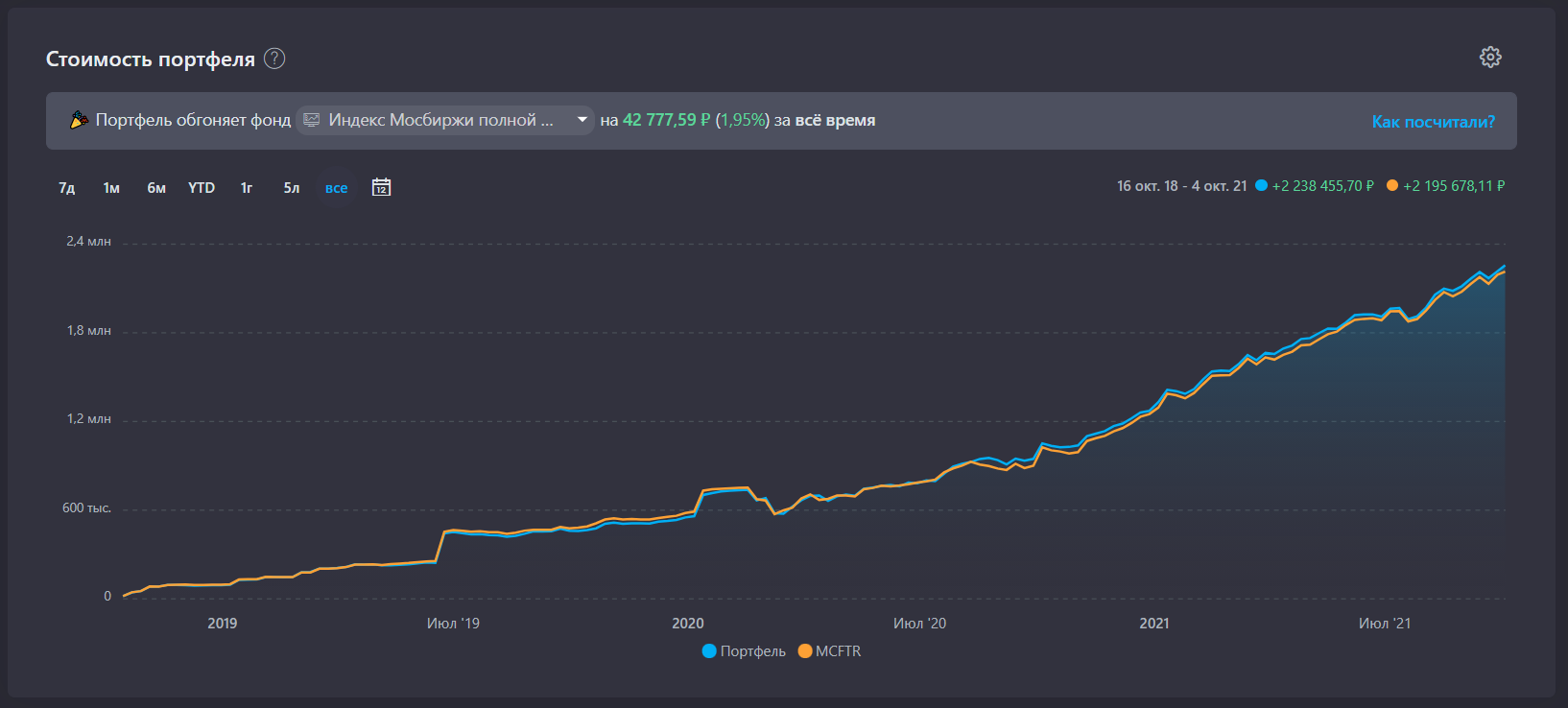

Я сравниваю свой результат с индексом Мосбиржи полной доходности «брутто» — MCFTR. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я идеально скопированный индекс полной доходности в те же дни когда я покупал отдельные акции и на те же суммы. Я нахожусь здесь в заранее проигрышном положении по двум причинам:

- Я получаю дивиденды за вычетом налога 13%, а MCFTR очищен от этого налога

- Я получаю дивиденды с задержкой в среднем 2-3 недели прежде чем эти дивиденды реинвестировать. В MCFTR считается результат без задержек.

Несмотря на заведомо невыгодное положение, мне удаётся обгонять индекс полной доходности почти на 2% за 3 года. Что я считаю прекрасным результатом, так как даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я признавал отставание от индекса и расстраивался, что всё зря.

Откуда превышение?

Можно задаться логичным вопросом: если ты копируешь индекс, откуда взялось превышение? Наверное, мне повезло, и здесь нет какого-то инвестиционного гения. Давайте я опишу догадки, откуда могло взяться это превышение:

1. Я намеренно завышал долю Яндекса и Тинькофф Групп в портфеле. Эти две компании я покупал примерно на 125% от положенного. А они росли. А я, видя что превысил, не продавал. Сейчас октябрь 2021 года, и акции Яндекса находятся примерно там же где были год назад — на уровне 5500-5700₽ за акцию, так что это может показаться ошибочным объяснением. Но два года назад их доля также была превышена, а акции стоили 2000₽ и выросли почти в 3 раза.

Мемный прогноз «Яндекс будет стоить over9K» от Finindie United Capital & Knowledge (сокращённо F.U.C.K.) — сохраняю! Не-инвестсовет, я в домике

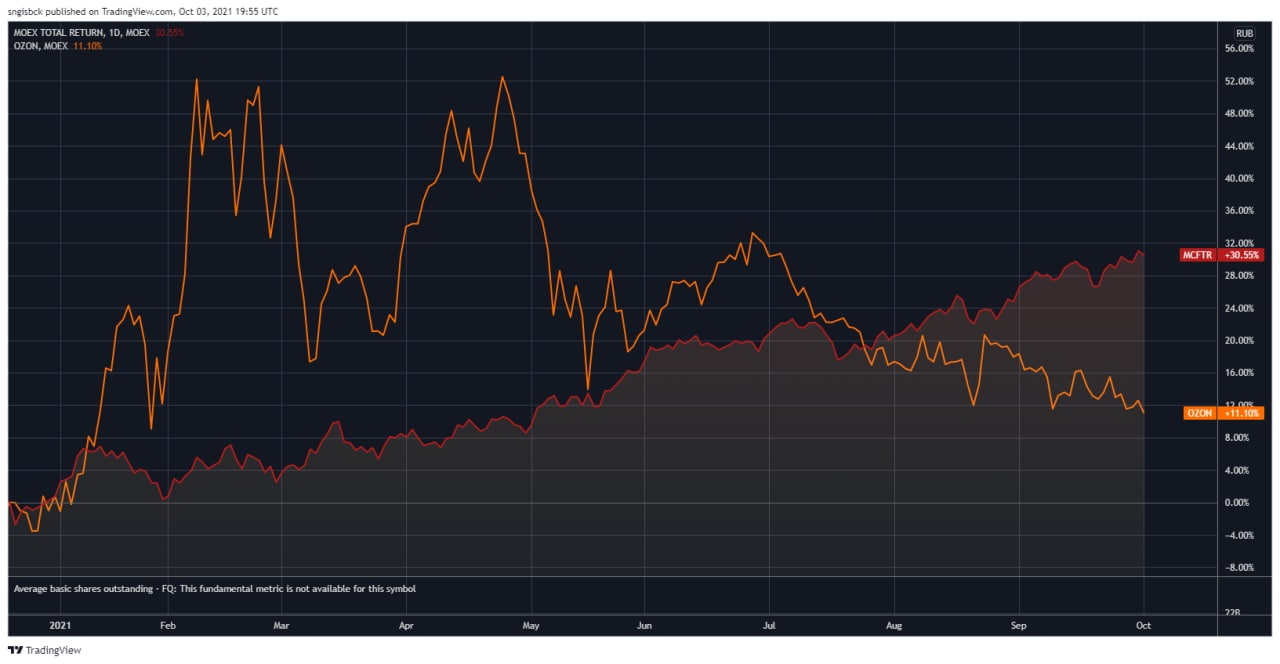

2. Я намеренно занижал долю Аэрофлота и Озона, исходя из критерия убыточности. С Аэрофлотом и ежу понятно: уже 1,5 года стоимость акций около 70₽, это компания-зомби. А вот с Озоном интереснее. Сразу после IPO и после включения компании в индекс Мосбиржи (18.12.2020), он начал дико расти. Я страдал, ведь решение не покупать Озон выглядело как неверное. Каково было моё удивление, когда готовясь к описанию итогов, я взглянул на график:

Красная линия — индекс полной доходности Мосбиржи MCFTR, оранжевый — стоимость акций OZON

Красная линия — индекс полной доходности Мосбиржи MCFTR, оранжевый — стоимость акций OZON3. Я достаточно ленив, чтобы не продавать компании, вес которых почему-то превысил вес в индексе. Так, чёрные металлурги Северсталь и НЛМК мне следовало бы для точности копирования индекса продавать, но я ленился, и их совокупный результат с дивидендами по итогам трех лет лучше индекса. Всю эту чепуху про необходимость ребалансировки ради ребалансировки и про точность следования я оставлю теоретикам, рассказывающим мне, как это плохо, неудобно и нерезультативно — сэмплировать индекс.

Точность следования (выделил фиолетовым) далека от идеала, но этого хватает

Точность следования (выделил фиолетовым) далека от идеала, но этого хватаетВместо тысячи слов я беру и делаю, испытывая интересную мне стратегию на собственной шкуре и демонстрируя подтверждаемый брокерскими отчётами результат.

Собаки — лают, караван — идёт.

Кстати, отклонения от индекса могут сыграть со мной злую шутку. Представьте, если Озон удвоится в следующие 12 месяцев, а Яндекс — упадёт. Я растеряю всё превышение и буду страдать.

А что индексные фонды?

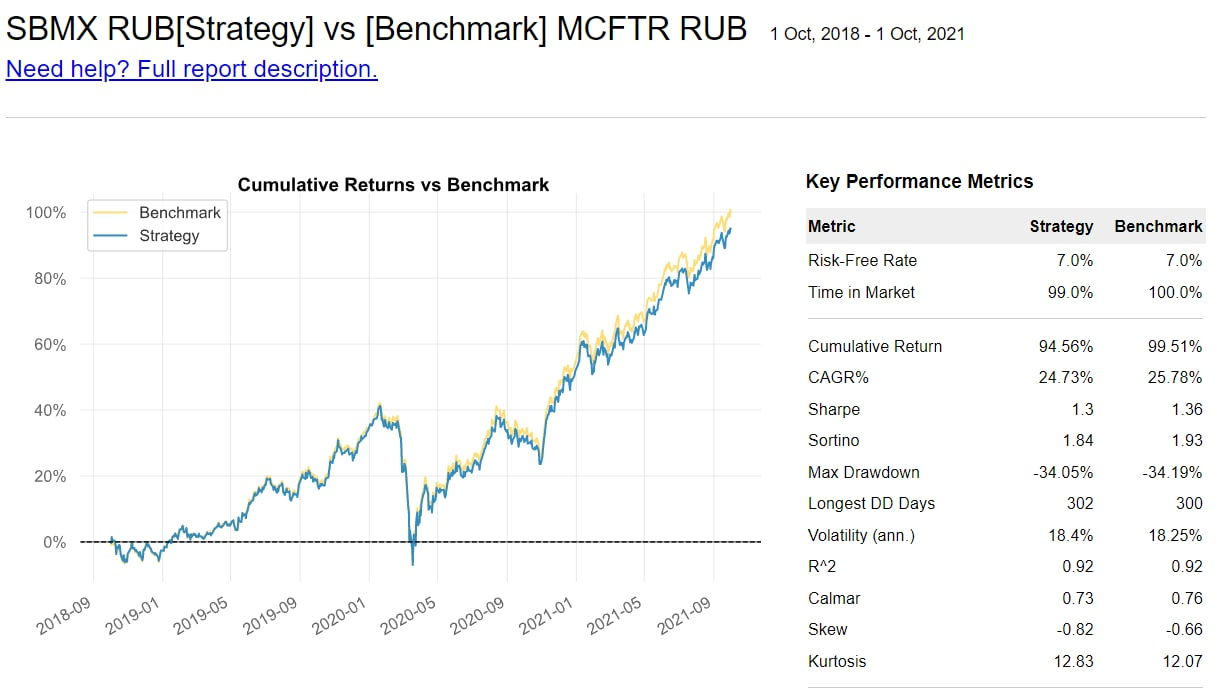

Часто приходится слышать критику, мол, всё напрасно, ведь есть российские БПИФ, которые не платят налоги с дивидендов от российских компаний! Этот налоговый чит компенсирует заявленную комиссию!

Да, наверное компенсирует. Заявленную. Я же привык смотреть на реальные результаты. Так, например, с началом моих инвестиций совпадает трек-рекорд по БПИФ на акции Индекса Мосбиржи от УК «Сбер Управление Активами» — SBMX. Под управлением у ребят — 22 миллиарда ₽:

данные rusetfs.com

данные rusetfs.comВнимание на строку Cumulative Return. За три полных года при заявленной комиссии 1% в год БПИФ «потерял» 5% против индекса полной доходности MCFTR.

Есть и другой популярный БПИФ от ВТБ — VTBX, с меньшей заявленной комиссией — 0,69%. В теории, налоговый чит полностью компенсирует такую комиссию. Этот факт не перестают напоминать мне критики стратегии. Но важен фактический результат, а не заявленная в буклете комиссия:

Его трек-рекорд ведётся с марта 2020 года. За эти 1,5 года фонд «потерял» 2,4% против индекса полной доходности MCFTR. Темпы примерно те же.

Исходя из моего превышения над индексом MCFTR на 2% и потерь БПИФов на 5% за сравниваемый период, моё решение обошлось в 7% от портфеля или примерно в 157'000₽.

И это я ещё не посчитал ценность от самого важного: этот процесс меня увлекает, он мне интересен, он развивает меня, я получаю бесценный опыт управления финансами. Это трудно оценить в деньгах.

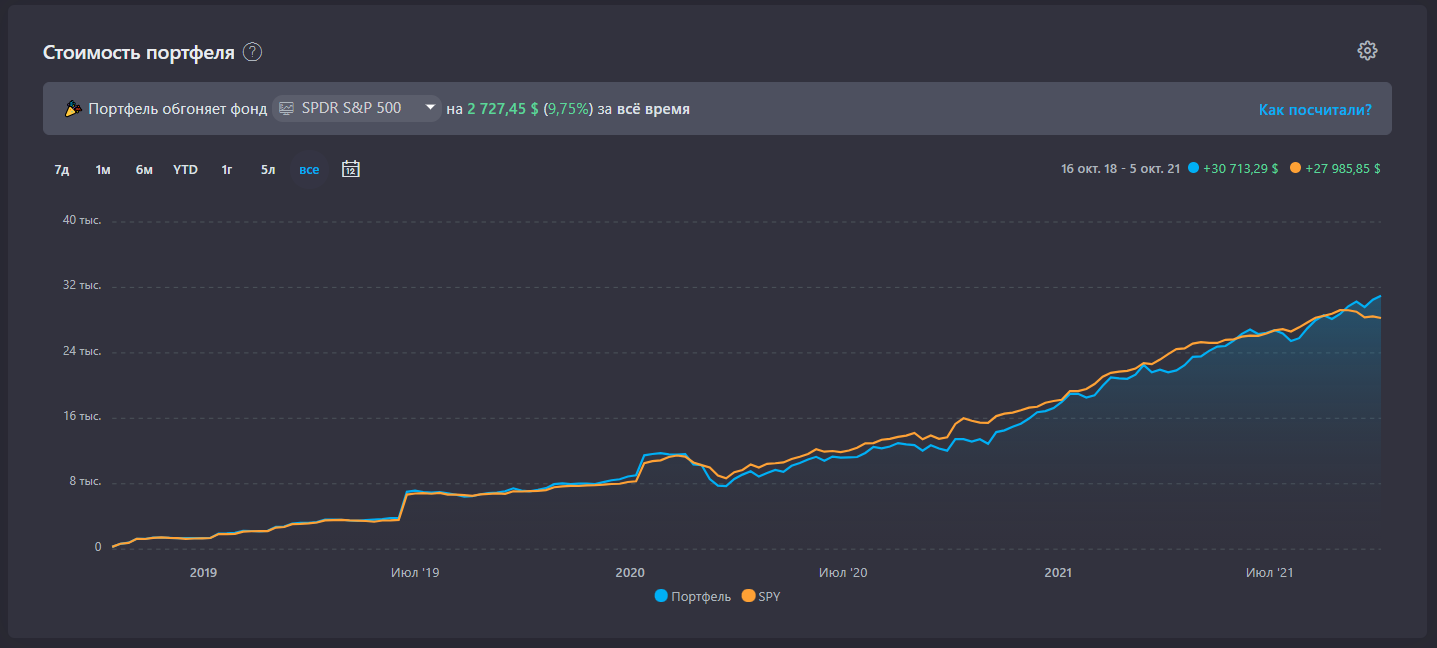

И это я ещё не считал результат по основному куску — портфелю американских акций, о нём выйдет отдельный пост. На данный момент я даже не считал, так что будет сюрпризом.

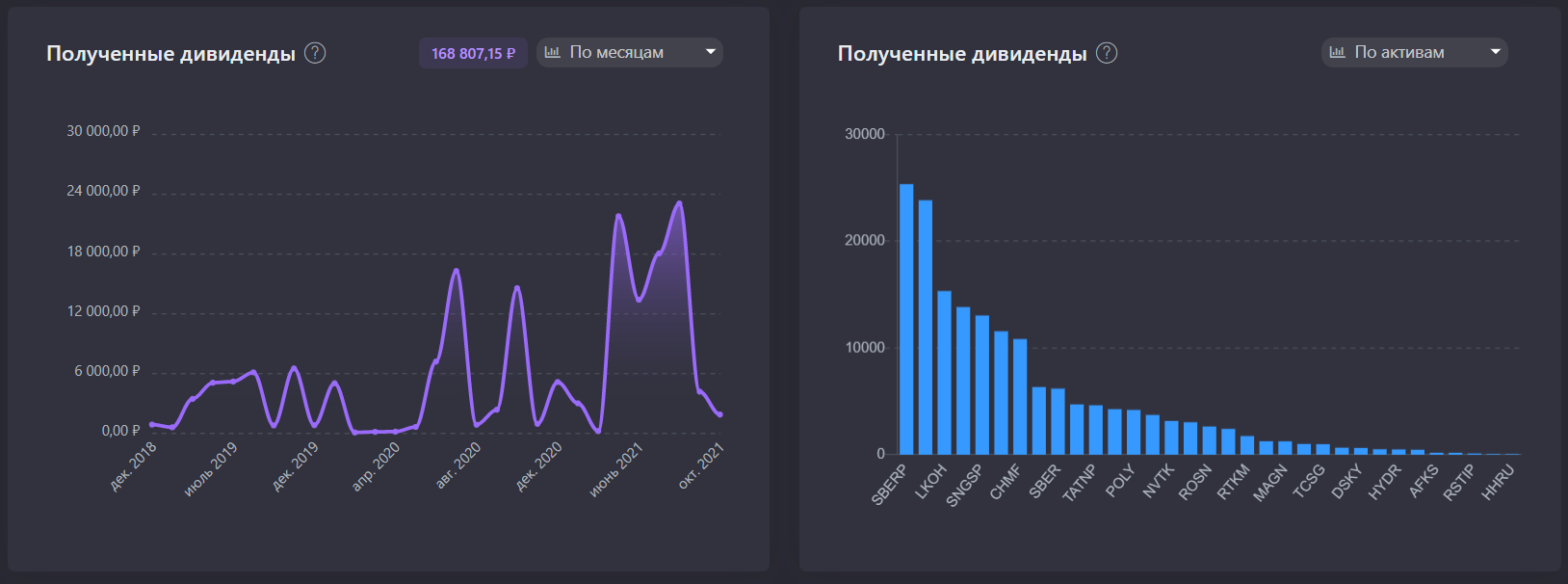

Дивиденды

Ни для кого не секрет, что индекс российских акций — высокодивидендный.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне 193'000₽ дивидендов в следующие 12 месяцев, доходность составит 8,5% относительно текущей стоимости акций или 12% на вложенный капитал. Один только Газпром заплатит более 40'000₽.

Это, кстати, больше, чем я получил за предыдущие три года (168'800₽).

Единственное, чего не хватает российскому рынку — так это равномерности.

Я лишь хочу отметить, что я не делаю акцент на дивидендах и не ставлю цели собрать дивидендный портфель.

Для меня в стадии активного накопления (сейчас) дивиденды скорее создают мелкое неудобство и мелкие неэффективности.

С них удерживаются налоги, которые никак не вернуть. Их приходится реинвестировать — всегда с задержкой, и это всегда лишние хлопоты. Обратный выкуп акций в этом плане персонально для меня был бы в приоритете, но среди российских компаний такой способ распределения прибыли использует немного компаний. Правда, с каждым годом их ряды пополняются, и это здорово.

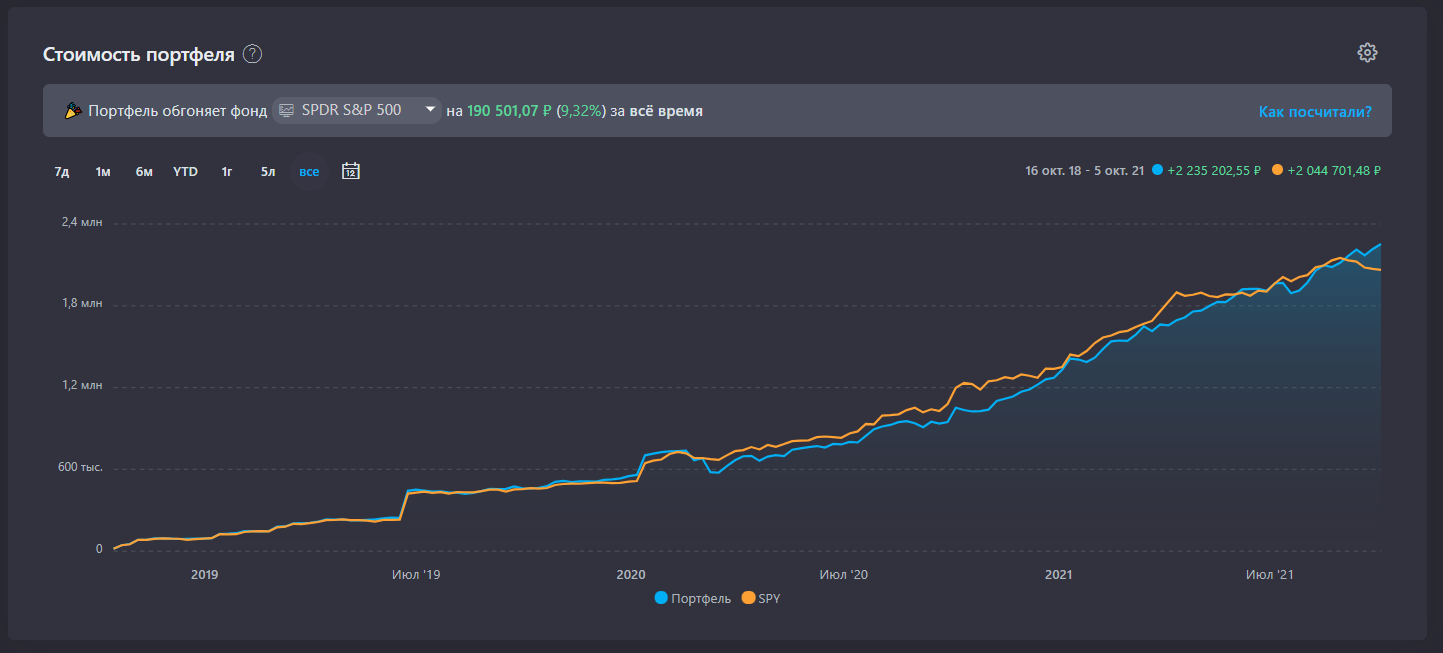

Российские акции vs S&P500

Хейтеры российского рынка часто презирают инвестиции в российские акции. Меня сложно назвать защитником российского рынка, ибо я кошельком тоже голосую за акции США — они составляют основу моих активов. Но вот вам интересный график:

В последний месяц российский рынок обгоняет американский S&P500! На моём периоде и с учётом дат, когда я покупал и объемов, в которых я покупал. Не делаю выводов, просто занимательный факт. Через месяц всё может вернуться назад.

Специально для тех, кто хочет написать «если перевести в доллары — результат будет другим» вот график в долларах:

Если вы сравниваете в одной валюте, неважно в какой валюте вы это делаете. Главное — не сравнивать рублёвую доходность с долларовой. А если сравнить рублёвую с рублёвой и долларовую с долларовой — результат будет одинаковый.

Выводы

- Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс Мосбиржи в части портфеля, это не составляет для меня труда.

- Российские акции дают мне доходность выше ожиданий — 32% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

- Я превышаю результат своего бенчмарка — индекса полной доходности Мосбиржи MCFTR. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

- Фактические результаты БПИФ на российские акции демонстрируют наличие «скрытых издержек», которые перечёркивают их теоретическое преимущество. Покуда российские управляющие, сидящие на топовой зарплате в именитых банках, не научатся управлять активами эффективно, я буду самостоятельно покупать акции. При этом я никому не рекомендую повторять за мной и всем всегда рекомендую индексные фонды.

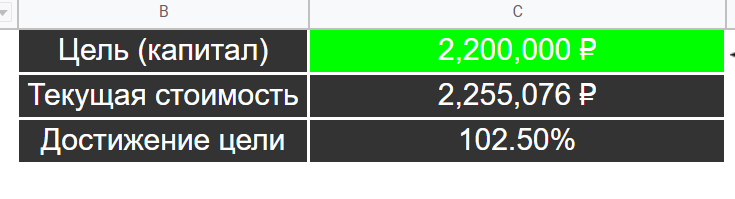

Кстати, я достиг второй промежуточной цели по российским акциям — 2,2 млн ₽. Как-то близко ставлю цели, и не ожидал, что российский рынок так стрельнёт.

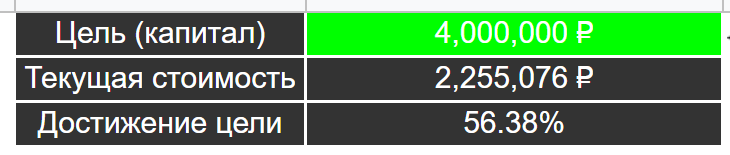

Так что следующую цель поставлю подальше: 4 млн ₽ в российских акциях. Надеюсь, на пару лет хватит, чтобы лишний раз не инфоцыганить и не рассказывать одно и то же:

Скриншоты из сервиса для учёта портфеля Snowball Income

Сравнение БПИФ с бенчмарком можно делать в RUSETFS

Про табличку Google с индексом можно почитать например здесь

я бы напрягся