Почему Яндекс так дорого стоит?

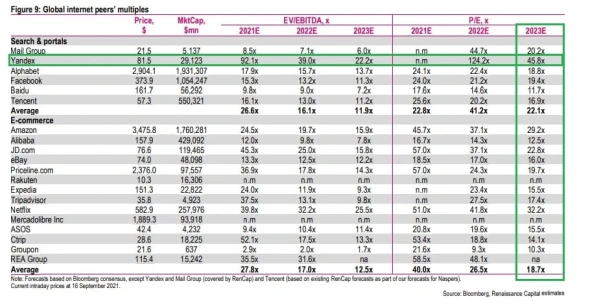

«Один вопрос мне не дает покоя. А стоит ли платить за Яндекс 46 прибылей 2023 года, когда Alphabet, Facebook и Amazon стоят в два раза дешевле?»

Таким вопросом я задавался на прошлой неделе после просмотра таблицы от Ренессанс Капитал. Давайте попробуем ответить на него, оценив бизнес Yandex по частям.

1) Реклама в поисковике. Это самый надежный и стабильный источник дохода для компании. В этом году он принесет ₽150 млрд выручки и около ₽70 млрд EBITDA.

Выручка сегмента в рублевом выражении в ближайшие 3 года будет расти на 16% в год. Я закладываю среднегодовое снижение курса рубля относительно доллара на ≈6% (на основе паритета Фишера). Таким образом, ожидаемый темп роста выручки в $ составляет 10% в год.

Компании с таким темпом роста и эффективностью в мире оцениваются приблизительно в 20 EBITDA. Поисковой бизнес Яндекса можно оценить в: ₽70 млрд EBITDA x 20=₽1400 млрд ≈$19 млрд.

2) Такси. Сегмент включает сервисы онлайн-заказа такси, доставки продуктов из магазинов и и ресторанов Яндекс.Еда, каршеринг Яндекс.Драйв. В 2021 году они в сумме заработают ₽125 млрд выручки при EBITDA в ₽10 млрд. В ближайшие 3 года долларовая выручка сегмента будет расти темпом в 25-30%.

Компании с такими темпами роста сейчас оцениваются в 35 EBITDA. Сегмент может быть оценен: ₽10 млрд EBITDA x 35=₽350 млрд или ≈$5 млрд.

Оценку можно назвать консервативной. В этом году Яндекс начал выкупать доли в фудтех-сервисах и такси у Uber при совокупной оценке в $7,5 млрд. Ранее у американской компании было 36,9% в Яндекс.Такси и примерно столько же в остальных сервисах.

3) Яндекс.Маркет. Яндекс начал активно развивать собственный интернет-магазин. В 2021 году при выручке ₽41 млрд, он даст огромный убыток в ₽27 млрд. Из-за больших инвестиций и высокой конкуренции в секторе проект еще много лет останется неприбыльным.

Как верно заметил Александр, автор блога Финансовая независимость, в комментариях к предыдущему посту, именно развитие своей торговой платформы виновато в «порче» консолидированных результатов и в высоких мультипликаторах Яндекса.

Сколько может стоить Маркет? Ожидается что выручка от к 2023 году почти утроится и составит почти ₽120 млрд. Диапазон оценок таких растущих, но низкомаржинальных бизнесов может очень сильно отличаться. Нижняя граница оценки составляет приблизительно около 2х выручек 2023 года. Оценка: ₽120 млрд выручки x 2=₽240 млрд ≈$3 млрд.

4) Прочие ставки. Включают доходы от Кинопоиска, облака, и прочих сервисов. В 2021 году они дадут ₽20 млрд выручки и ₽8 млрд убытка. Ожидается, что выручка к 2023 году удвоится до ₽40 млрд. Оценим сегмент также консервативно в 2 выручки 2023 года: 40 млрд x 2=₽80 млрд, ≈$1 млрд.

При таком консервативном подходе получаем оценку Яндекса:

▫️$19 млрд за поисковик

▫️$5 млрд за такси и доставку еды

▫️$3 млрд за маркетплейс

▫️$1 млрд за прочие проекты

В сумме это ≈$28 млрд. Сейчас капитализация Яндекса составляет $28,6 млрд. Приблизительную оценку проводил вслепую, то есть, не глядя на текущую капитализацию, и не стараясь как-то притянуть или занизить итоговый результат.

Яндекс выглядит дороже Amazon, Facebook и Google из-за больших инвестиций в низкорентабельные, но быстрорастущие направления. Если бы компания перестала бы вкладывать в них и оставила только прибыльные проекты (такси и рекламу в поисковике), то P/E 2023 года был бы в умеренном диапазоне 15-20x.

Компания рискует, вкладывая миллиарды долларов в новые и сложные проекты, в расчете, что они окупятся и выйдут в прибыль через много лет. Будут ли эти инвестиции удачными никто не знает.

Тем не менее, если к Яндексу применить оценку по мультипликаторам на уровне аналогичных мировых компаний, то выяснится, что бизнес стоит ни дорого, ни дешево. Яндекс стоит столько, сколько и должен стоить. Акция проходит в портфель по активной стратегии РФ.

saradvokat28 сентября 2021, 10:41Лично я решил продать Яндекс. Брал по 2200 сдал по 5800. Нет желания владеть такой дорогой компанией. Хотя помнится на прошлой конференции смартлаба кто то говорил что это одна из компаний которая может вырасти в 10 раз за 10 лет…0

saradvokat28 сентября 2021, 10:41Лично я решил продать Яндекс. Брал по 2200 сдал по 5800. Нет желания владеть такой дорогой компанией. Хотя помнится на прошлой конференции смартлаба кто то говорил что это одна из компаний которая может вырасти в 10 раз за 10 лет…0 Владимир28 сентября 2021, 10:56Только совершенно очевидно, что у Яндекса потенциал роста прибыли много выше, чем у Google, Amazon или FB. Эти компании и так огромны, кратный ап прибыли там не прослеживается. А у Яндекса на горизонте 10 лет вполне, тот же банковский бизнес еще могут запустить.0

Владимир28 сентября 2021, 10:56Только совершенно очевидно, что у Яндекса потенциал роста прибыли много выше, чем у Google, Amazon или FB. Эти компании и так огромны, кратный ап прибыли там не прослеживается. А у Яндекса на горизонте 10 лет вполне, тот же банковский бизнес еще могут запустить.0 Игорь Калинин28 сентября 2021, 11:34Яндекс-наше всё.Как газпром.Даже Дуров понял, что лучше прогнуться под гос-во и поиметь статус государственного месенджера, чем топить за Навального, которого свои же и слили.0

Игорь Калинин28 сентября 2021, 11:34Яндекс-наше всё.Как газпром.Даже Дуров понял, что лучше прогнуться под гос-во и поиметь статус государственного месенджера, чем топить за Навального, которого свои же и слили.0 George Martin28 сентября 2021, 12:01Бендекс назначили любимой женой в эрефии. Все плюшки теперь в один карман. А что вы хотели от прикладной экономики по приказу?0

George Martin28 сентября 2021, 12:01Бендекс назначили любимой женой в эрефии. Все плюшки теперь в один карман. А что вы хотели от прикладной экономики по приказу?0