Мое мнение по рынку нефти. Ураган Ида.

Многие эксперты считаю: Левченок, Шишкин, Виски Трейдер — старый друг Верникова который шортит Нефть, что нефть, в их понимании, должна пойти вниз.

Торговые дома, и их оценки, часто пересматриваются, и для многих, цена нефти, по 80$, является мифом.

Я ставлю на рост нефти к 100$. Поясняю. Долгосрочно.

Слишком много нефтяных акций сегодня торгуются по 2,0-2,5x EV / CF, (Капитализация / Денежный поток (EV/CF) при этом доходность свободного денежного потока составляет 10-15%, что свидетельствует о том, что рынок готов увеличивать стоимость акций. Исторически такие показатели подтверждали устойчивую инфляцию и рост акций.

Недавняя коррекция по рынкам нефти, также была очень быстро выкуплена, так как среда спроса, на самом деле выглядит очень стабильной, но штам-Дельта вероятно вносит свои коррективы.

Запасы нефти стран Опек+ в 2019 году составляли 220 миллионов баррелей, а в 2021 году они сократились на три четверти до 56 миллионов баррелей. (я оцениваю только экспортеров, америки тут не) Так же, важно отметить, что темпы сокращения запасов не изменились и при текущий коррекции, что свидетельствует об уверенном спросе.

Если бы спрос, внезапно упал, то обвал цен на нефть, означало бы перепроизводство рынка нефти, и этот излишек, мы бы увидели в росте уровня запасов. А мы наблюдаем обратную тенденцию.

Если обвал цен на нефть, не может быть объяснен фундаментально, то как быть?

Ответ: Мы должны искать различие между физическим рынком нефти и ее финансовым рынком.

Цифры: Физический рынок это 2,2 триллиона долларов США в год. Финансовый рынок нефти, примерно в 25 раз больше.( возможно еще больше, если учитывать Китайскую биржу)

Что имеем: Если финансовый спрос на нефть резко упал, а тенденций мировых запасов показывает, что физический спрос на нефть не изменился, то это — спекулятивная игра, которую нужно выкупать.

Bloomberg News^ Goldman отмечает, что рынок нефти испытывает дефицит около 1,5 млн баррелей в сутки, в странах Восточной Европы, а в Китае уровни хранения являются критически низкие, при таких условиях рынок врядли потеряет спрос, во время сезона, и Goldman сохраняет свою цель на 4 квартал 2021 года, на уровне 80$ по Brent.

Сейчас: Спреды на Brent резко выросли, что свидетельствуют о возобновлении спроса.

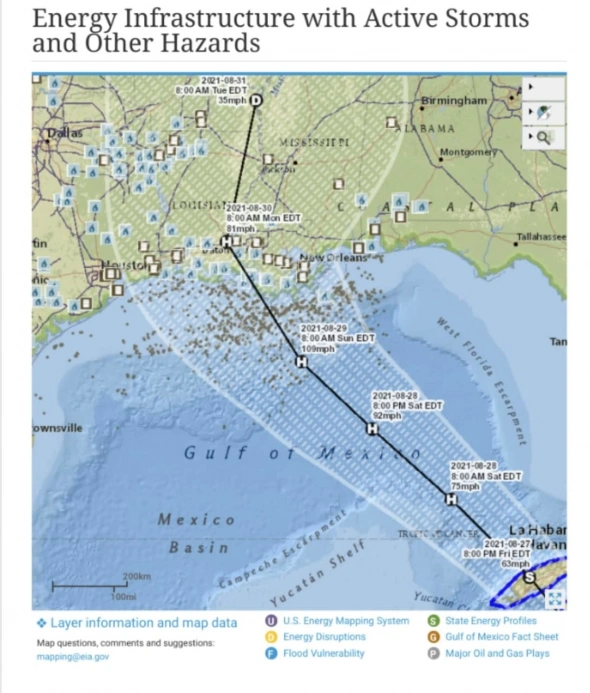

Тропический шторм Ида, который в настоящее время находится в Карибском бассейне, должен пробиться к побережью Мексиканского залива США в выходные. Некоторые морские платформы в Мексиканском заливе США уже начали эвакуацию рабочих. Ожидается, что шторм обрушится на берег в Луизиане и, возможно, в некоторых частях Техаса в конце воскресенья или в начале понедельника.

Ураган может создать риск с перебоями в поставках нефтепродуктов.

Цитирую: Прогнозируемый путь потенциального урагана, самый мощный удар придется в самое сердце энергетической сети США.

Поскольку удар придется на воскресенье и понедельник, то с открытия рынков в понедельник ожидается ГАП и высокая волатильность.

🗣На следующей неделе ключевым событием станет встреча ОПЕК+ 1 сентября.

🗣Сегодня в 17.00 МСК в Джексон-Хоул выступает голубок Пауэлл, я не удивлюсь, если глава ФРС в очередной раз что-то промямлит, а в его речи не будет ясности.

Вроде событий много, а ожиданий от них у меня слабые. Хочу волатильности.

Мой топовый новый канал телеграмм - https://t.me/joinchat/kLjlEsqQsIY5OWYy

В Мексиканском заливе. Персидский в другой части планеты!