Обзор финансовых результатов Русала за I пол. 2021 г. по МСФО. Всё бы хорошо, но есть нюансы

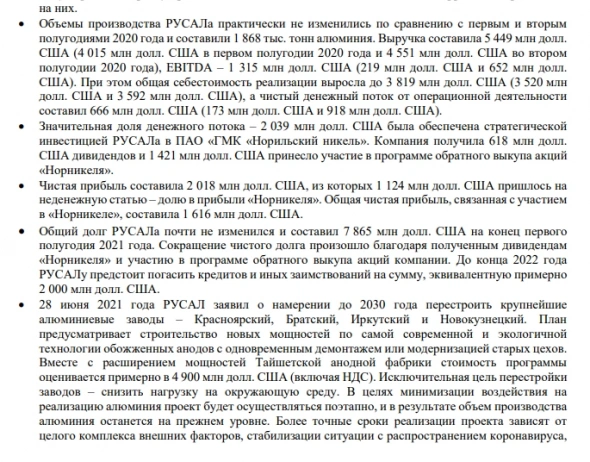

Выручка компании за отчётный период увеличилась на 35,7% по сравнению с аналогичным периодом 2020 г. – до $5,45 млрд на фоне положительной динамики цен на алюминий.

Показатель EBITDA увеличился на 500% из-за эффекта низкой базы прошлого года. Чистая прибыль за I пол. 2021 г. составила $2 млрд руб. против убытка годом ранее.

Сильная отчётность была нами ожидаема, но есть один момент, убрав, который всё было на много хуже. Основной рост чистой прибыли обеспечен дивидендами от Норильского никеля в размере $618 млн и участием в программе обратного выкупа акций Нориникеля в размере $1421 млн.

Таким образом на полученную чистую прибыль Русала в размере $2018 млн, $2029 млн приходится на «доходы» от Норильского никеля.

Кроме этого, Русал получил существенный убыток от финансовых расходов – $469 млн, во многом из-за хеджирования денежных потоков. В частности, из-за форвардных алюминиевых контрактов и валютных свопов.

Также алюминиевый гигант получение средства не направил на снижение долга, который у него очень большой. Это тоже некий минус, снижение долго могло бы снизить расходы на его обслуживание.

Поэтому, несмотря на сильные результаты, мы не видим потенциала в акциях Русала от текущих уровней. При коррекции цен на алюминий, результаты компании могут резко ухудшиться, особенно, если параллельно будут снижаться цены на производимые металлы Норильского никеля. #RUAL #GMKN

Данный аналитический материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация.

Наши оперативные обзоры и комментарии по рынку акций в социальных сетях: ВКонтакте и Telegram.

Ещё больше обзоров по фондовому рынку на портале Finrange!