Методичка по фундаментальному анализу (4/5)

P/B

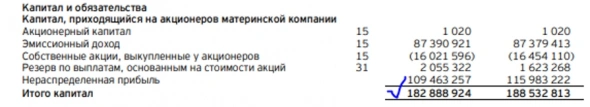

P/B =Капитализация/Капитал=550 015 583/182 888 924 = 3.

Данный показатель говорит инвестору сколько он платит за 1 рубль компании, так как инвестор инвестирует в капитал, в данном случае речь идет именно о капитале. Данный мультипликатор как правило применяется к банковскому сектору, так как специфика бизнеса банков заключается в том, что капитал крайне низкий, а активы большие. Это связано с тем, что бизнес закредитован, что вполне логично, капитал в банке составляет порядка 10-20 % от суммы всех его активов. Поэтому показатель P/B важен именно при анализе банков. Если абстрагироваться от направления бизнеса и обратиться к теории, то при ликвидации любого бизнеса инвестору остается капитал, и данный мультипликатор показывает на сколько капитал переоценен. Чем показатель ниже, тем лучше, если значение P/B < 1, это говорит о том, что инвестор платит менее 1 рубля за рубль капитала. В данном случае инвестор платит 3 рубля за 1 рубль капитала. Дорого это или дешево? Прежде чем ответить на этот вопрос, нужно Магнит сравнить с конкурентами. Исходить следует из того, что рентабельный и растущий бизнес по себестоимости вам скорее всего никто не продаст. С учетом того, что магнит из года в год генерирует хороший прирост выручки, а чистая прибыль пошла в рост с последних минимумов отдать 3 рубля за 1 рубль капитала такой компании можно. Опять же, необходимо помнить, что мы сравниваем показатель с конкурентами из той же отрасли + P/B лучше применять в банковском секторе.

P/E

P/E =Капитализация/Чистая прибыль=515 015 583/32 993 292=15,6

Данный мультипликатор показывает инвестору то количество лет, за которые он потенциально может окупить свои инвестиции при условии, что вся чистая прибыль будет направляться на дивиденды (или закладываться в стоимость акции) и то, что она останется неизменной. Данный показатель ориентировочный, так как капитализация компании находится в постоянном изменении, но и чистая прибыль также имеет динамические свойства. В один год она может составлять одно значение, в другой иное. Как понять, почти 16 лет это много или мало? Давайте попробуем ответить на данный вопрос.

Историческая доходность банковского депозита в РФ с 90-х годов составляет порядка 10-10,5% годовых. Зная данную ставку, можно посчитать среднюю окупаемость инвестиций в банковский депозит. 100 (это 100% на вложенные) / 10 (средняя годовая ставка) = 100/10 = 10 лет. Получается, что в среднем инвестиции в банковский депозит в РФ окупятся за 10 лет, но это исторический средний показатель, и мы можем сделать вывод, что любая инвестиция, которая окупается в РФ до 10 лет, вполне приемлемый показатель. Но мы с вами должны не забывать, что все мультипликаторы сравниваются исключительно с конкурентами из той же отрасли, например, Магнит мы должны сравнивать с Лентой и Х5 Retail Group (Карусель, Перекресток, Пятерочка)

Предлагаем посчитать относительно текущих доходностей окупаемость банковского депозита. На момент написания статьи средняя доходность банковского депозита составляет 4% годовых. Отсюда можно посчитать окупаемость 100/4 = 25 лет. С учетом инфляции это скорее всего окажется невыгодной инвестицией, но на данных примерах мы научились сравнивать доходность инвестиций в акции с основным бенчмарком (показатель или финансовый актив, доходность по которому служит образцом для сравнения результативности инвестиций).

E/P

E/P = Чистая прибыль/Капитализация = 32 993 292/515 015 583 = 0,064 * 100 = 6,4% — потенциальная доходность в годовых, которую может принести компания Магнит. E/P – это обратный показатель мультипликатора P/E, он показывает потенциальную доходность инвестиций в компанию при условии, что бизнес направит 100% чистой прибыль на дивиденды, если такое произойдет, то доходность инвестора составит 6,4% годовых, и окупится примерно за 15-16 лет, о чем рассказал нам мультипликатор P/E. Разумеется, что такое маловероятно, но суть мультипликаторов не в точности прогнозирования, а в том, чтобы разумный инвестор в сравнительной оценке выбрал наиболее перспективную акцию среди конкурентов.

EPS (Earnings Per Share)

EPS – показывает инвестору, какую чистую прибыль компания заработала на одну выпущенную акцию.

EPS = (Чистая прибыль — дивиденды по привилегированным акциям)/Кол во обыкновенных акций

Если у компании нет привилегированных акций, то данный показатель считается, как отношение Чистой прибыли к количеству выпущенных акций.

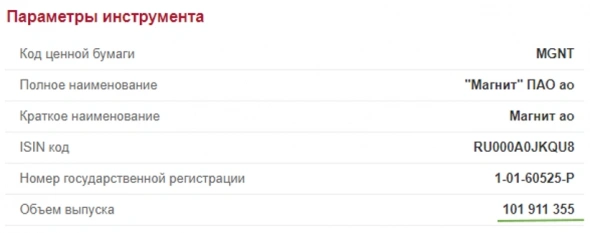

EPS Магнита = 32 993 292/101 911,3 = 323,75 руб. заработала компания Магнит на 1 акцию. Именно из данного значения компания будет выплачивать инвестору дивиденды. Соответственно, если будет принято решение выплатить 50% чистой прибыли, то инвестор получит порядка 161,87 руб. на одну акцию (323,75/2 = 161,87).

Напоминаем, что объем выпуска акций можно посмотреть на сайте Московской Биржи, данная информация также отображается в примечаниях к финансовому отчету.

Давайте рассмотрим пример, у компании А EPS = 5 руб., а у компании Б 1500 руб. Какая компания лучше? На первый взгляд компания Б привлекательнее, так как прибыль на акцию выше. Давайте теперь посмотрим на стоимость одной акции. Акция компании А стоит 40 руб., а компании Б 25 000 руб. Посчитаем потенциальную доходность инвестиций при условии, что компании А и Б направят 100% чистой прибыли на дивиденды, и сделаем вывод, какая инвестиция потенциально наиболее эффективна.

Чтобы посчитать отдачу на вложенные средства с учетом пассивного дохода (потенциальной выплатой дивидендов) необходимо посчитать отношение возможной выплаты на стоимость 1 акции.

Компания А = 5/40 = 0,125 * 100 = 12,5% годовых

Компания Б = 1500/25000 = 0,06 * 100 = 0,06 * 100 = 6% годовых

Данные значения мы получим, при условии, что обе компании направят 100% чистой прибыли на дивиденды, но на практике многие компании платят меньше, потому что половину или больше денежных средств направляют на развитие бизнеса или увеличение капитала. В капитале такая чистая прибыль называется нераспределенной и является подушкой безопасности для компании.

Если в нашем примере обе компании примут решение выплатить только 50% чистой прибыли, то по компании А инвестор получит на одну акцию 2,5 руб. в виде дивидендов, что составит 6,25% годовых (2,5/40= 0,625 * 100 = 6,25%), а по компании Б 750 рублей и 3% годовых (750/25000 = 0,03 * 100 = 3%). Внимательный инвестор мог заметить, что данные расчеты аналогичны мультипликатору E/P. Данный пример говорит нам о том, что важно не количество чистой прибыли на одну акцию в рублях, а потенциальная доходность инвестиции в ту или иную компанию с учетом ее чистой прибыли на одну выпущенную акцию относительно ее стоимости на фондовом рынке.

Продолжение следует...

*****

Новости по фондовому рынку, которые ты… заслужил https://t.me/investpushka