Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 2-й квартал 2021 года

Перед прочтением этой статьи рекомендую ознакомиться с обзором, где я подробно рассказал об этой компании.

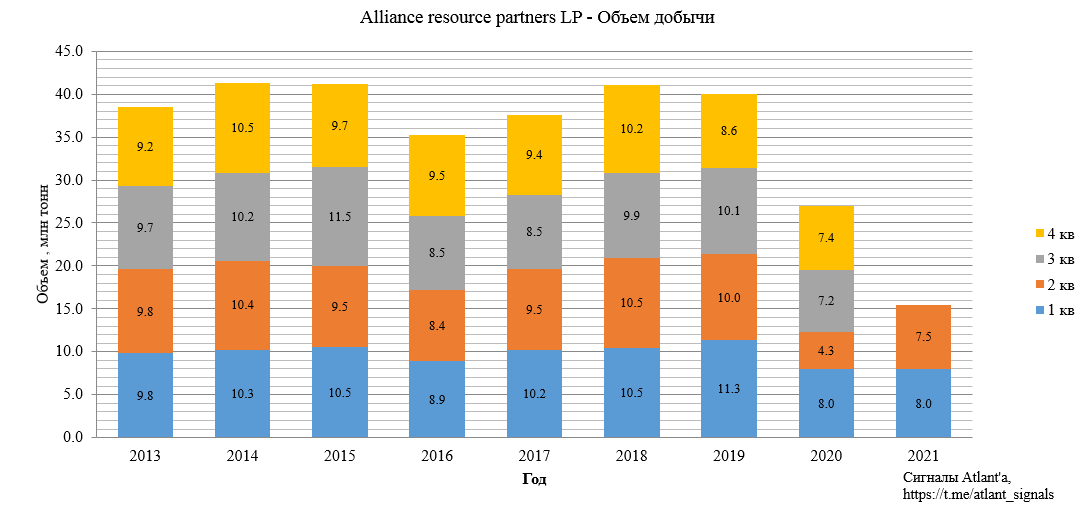

Добыча во 2-м квартале составила 7,5 млн тонн, что на 74% выше прошлого года. Относительно предыдущего квартала снижение составило 6%.

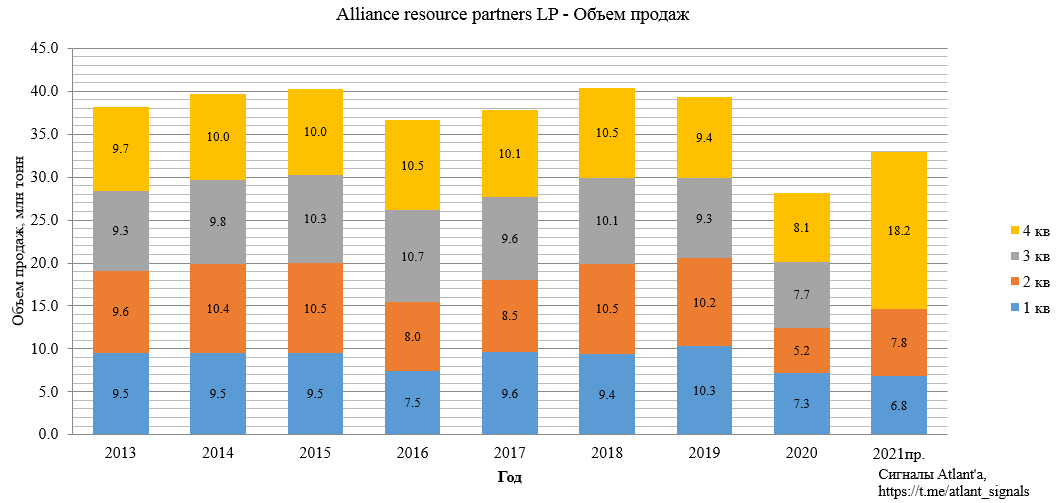

Объем продаж составил 7,8 млн тонн, что на 51% выше, чем годом ранее, и на 15% выше, чем в предыдущем квартале. Компания повысила план продаж на 2021 год, ожидая объем в диапазоне 32,2-33,6 млн тонн, примем в качестве ориентира середину диапазона — 32,9 млн тонн. В таком случае в оставшиеся кварталы будет реализовано в среднем по 9,1 млн тонн.

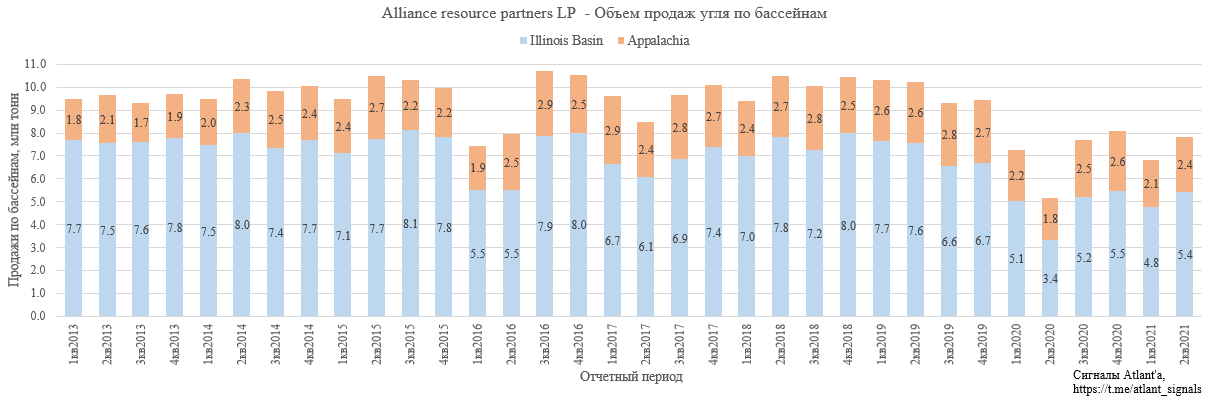

Распределение продаж по бассейнам выглядит следующим образом.

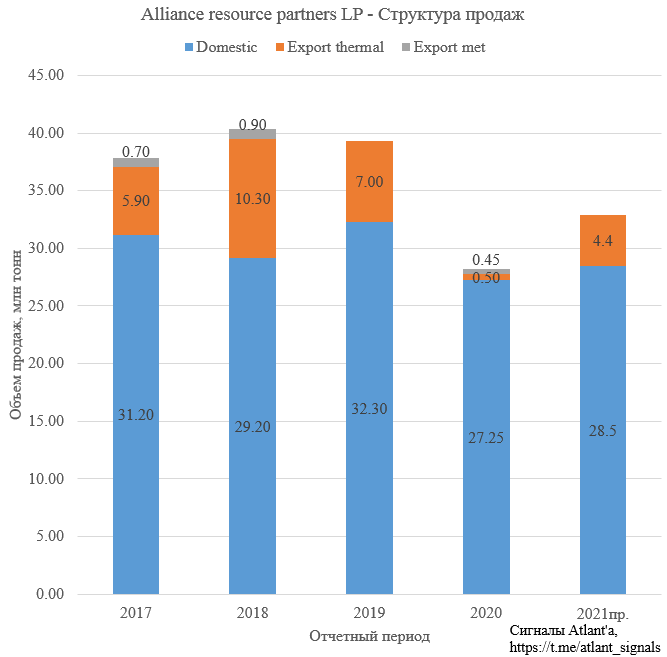

На 2021 год уже законтрактовано пока 27,7 млн тонн для продажи в США и еще 3,8 млн тонн на экспорт. Таким образом компания планирует в течение года законтрактовать еще 1,4 млн тонн угля, из них ориентировочно 0,6 млн тонн придется на экспорт.

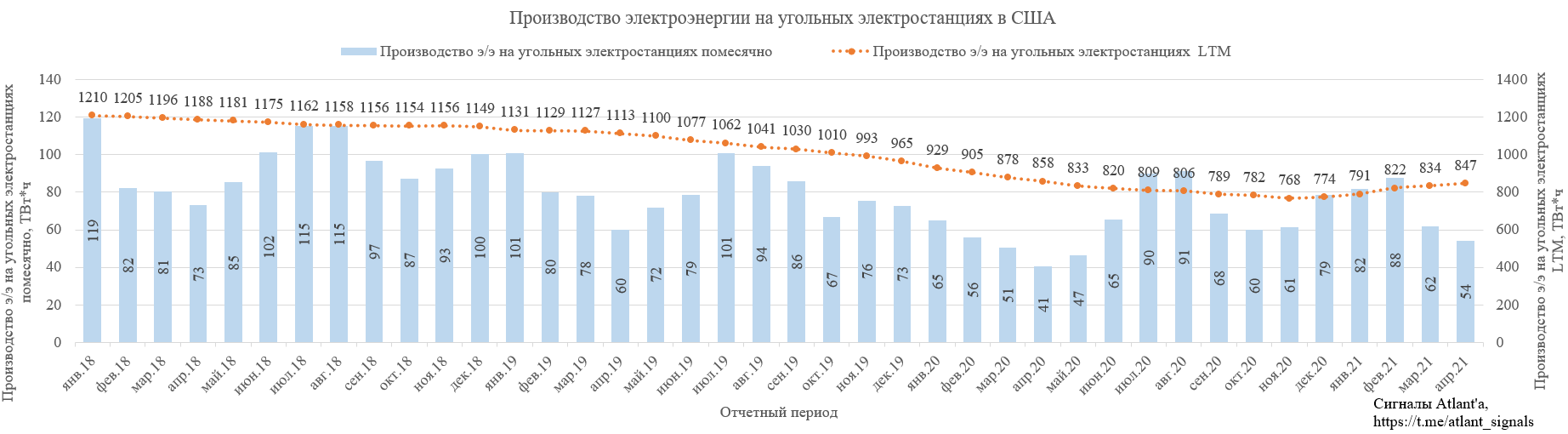

Экспортное направление более привлекательно для компании, так как имеет более высокие цены реализации. Также продажи на экспорт способствуют снижению запасов внутри страны. С начала 2021 года восстанавливается объем электроэнергии, произведенной на угольных электростанциях. По данным Argus, июньская выработка угля в PJM достигла трехлетнего максимума, в то время как сети MISO и SPP сообщили о росте спроса на уголь на 37% и 42% соответственно.

Рост угольной генерации приводит к снижению запасов на электростанциях. Март-май традиционно являются низкими по загрузке месяцами, но июнь должен исправить картину. Ожидается существенное снижение запасов.

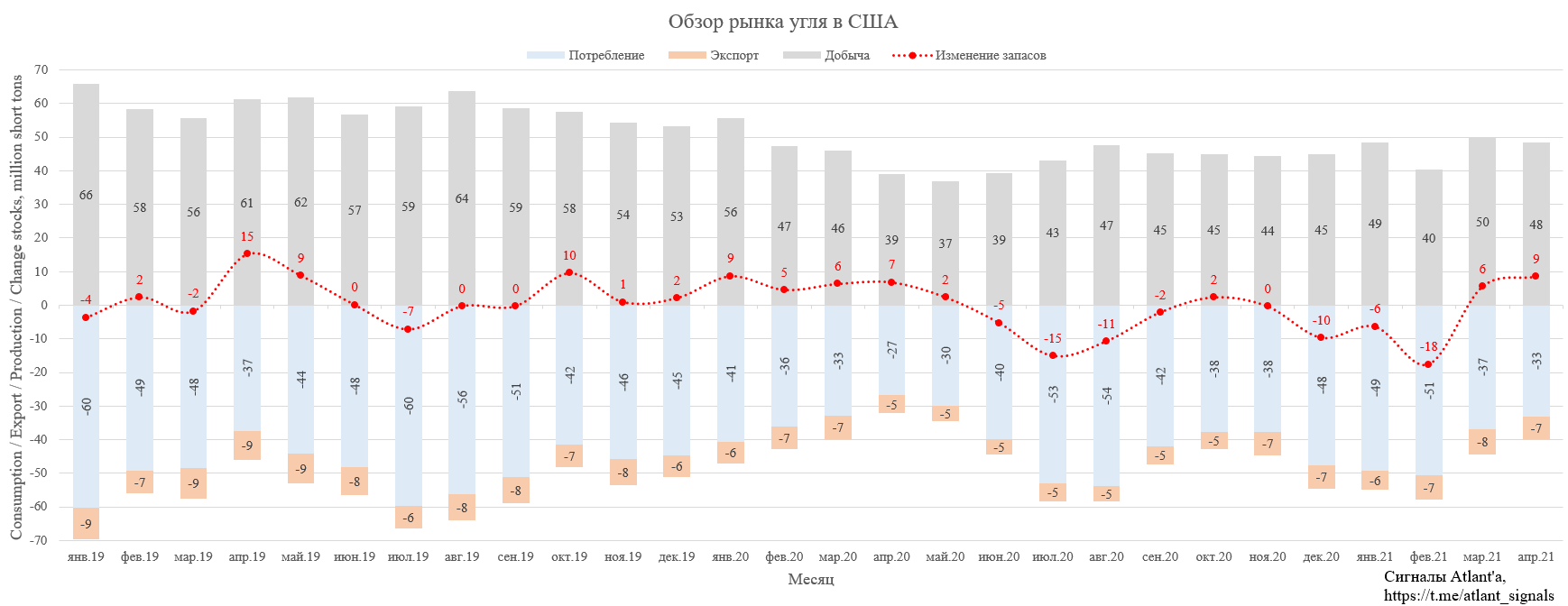

В целом видно, что из-за снижения добычи угля в США и восстановления его потребления, общие запасы угля на складах (производители+потребители) постепенно снижаются с середины 2020 года. Что немаловажно для снижения запасов, восстановился и экспорт угля из США.

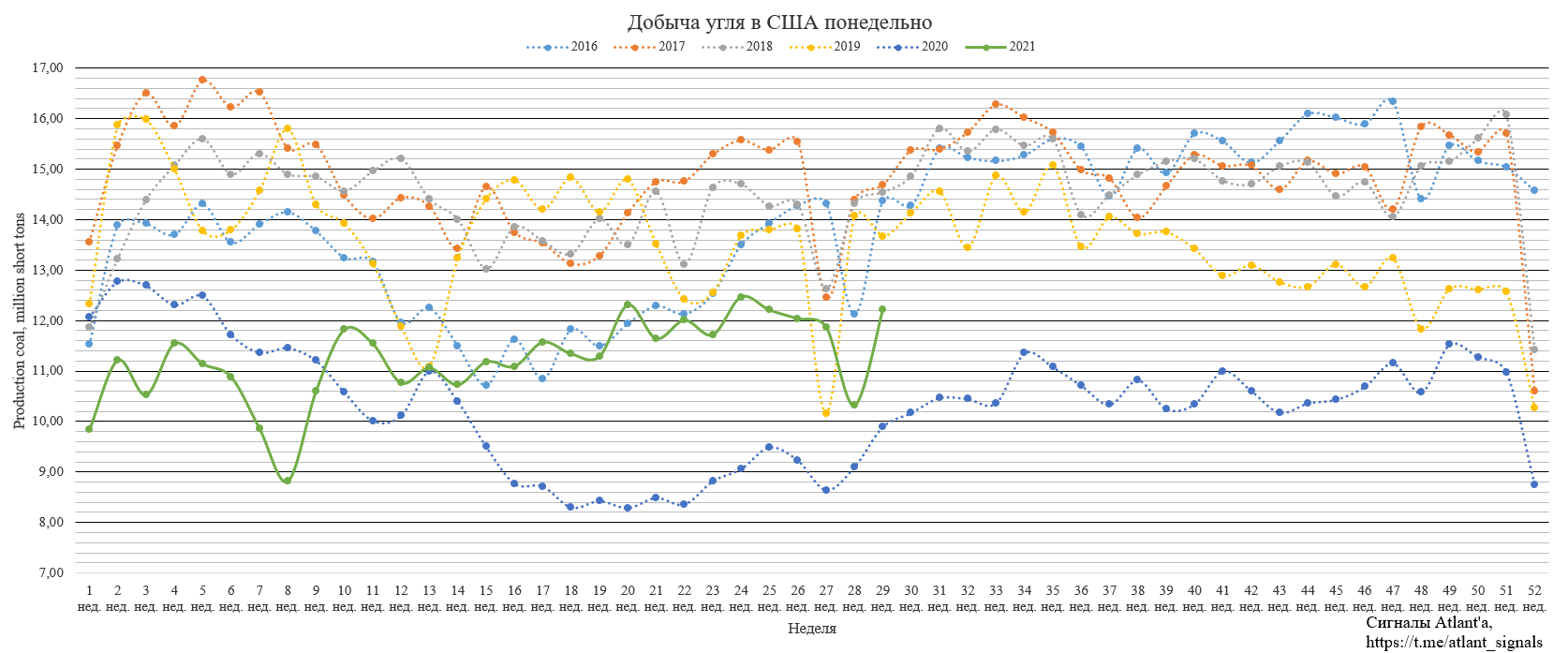

Если рассматривать добычу угля понедельно, то можно заметить, что она в целом стабилизировалась и составляет около 12 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии.

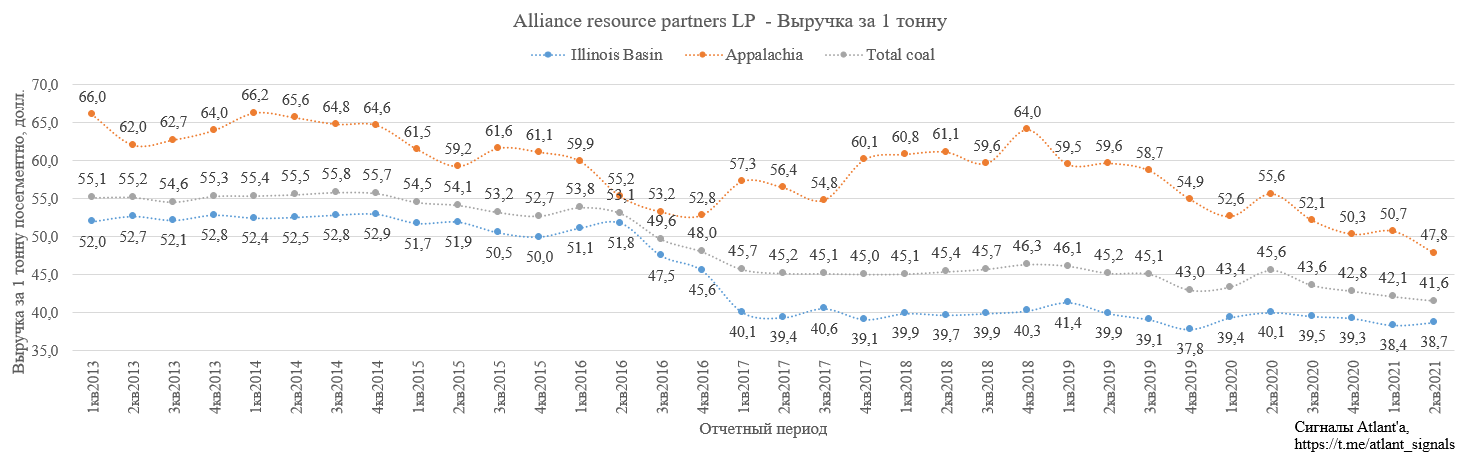

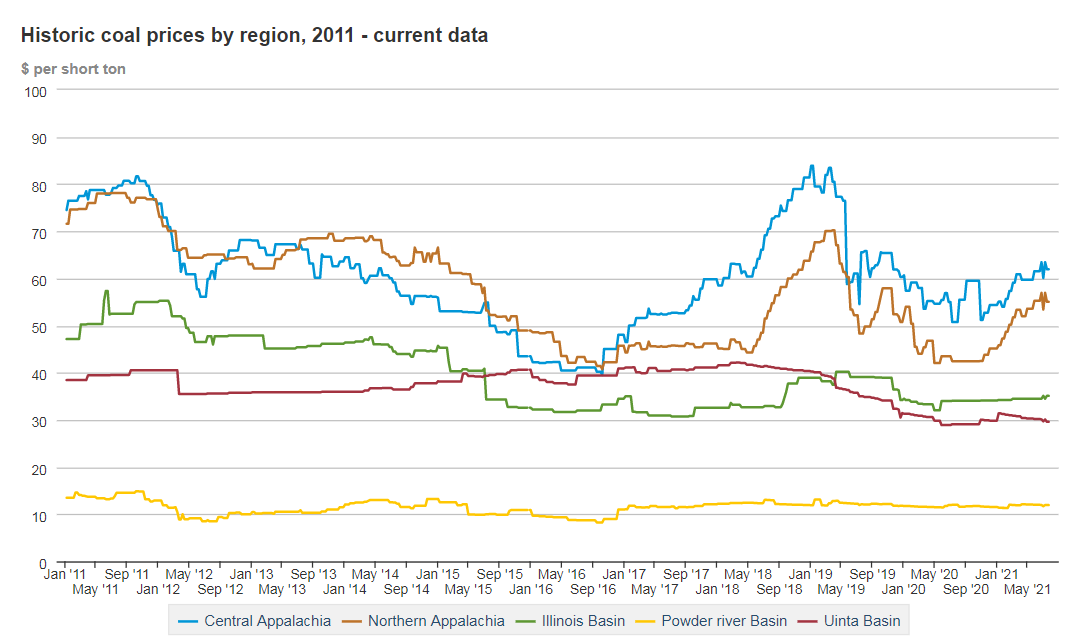

Во 2-м квартале цена реализации на обоих бассейнах снизилась относительно прошлого года, это связано с тем, что закончились контракты по более высоким ценам, и вступили в действие контракты, подписанные в 2020 году, когда цены были ниже. Цены в бассейне Appalachia снизились к прошлому кварталу из-за уменьшения продаж металлургического угля.

При этом компания повысила прогноз по средней цене реализации на 2021 год до диапазона 41-42 долл, ранее было 40-42 долл. Если мировые цены на энергоносители к концу года не снизятся, то в 2022 году средневзвешенная цена реализация вырастет.

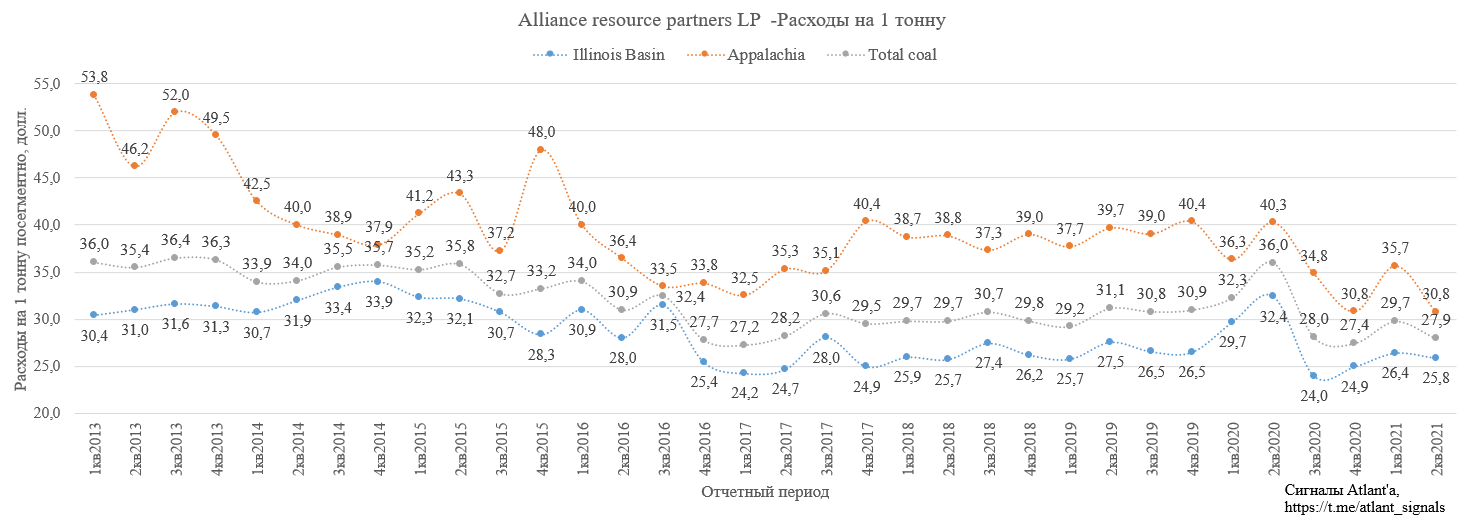

Расходы на 1 тонну угля снизились относительно прошлого года благодаря мерам по контролю расходов и повышению эффективности. Снижение составило 23,6% в бассейне Appalachia и 20,4% в бассейне Illinois. По сравнению с предыдущим кварталом расходы снизились на 13,7% и 2,3% в Appalachia и Illinois соответственно.

При этом компания понизила прогноз по расходам на 2021 год, приходящимся на 1 тонну угля. Был диапазон 28,5-31,0 долл., а стал 29-30 долл. Рост нижней границы вызван влиянием инфляции на себестоимость.

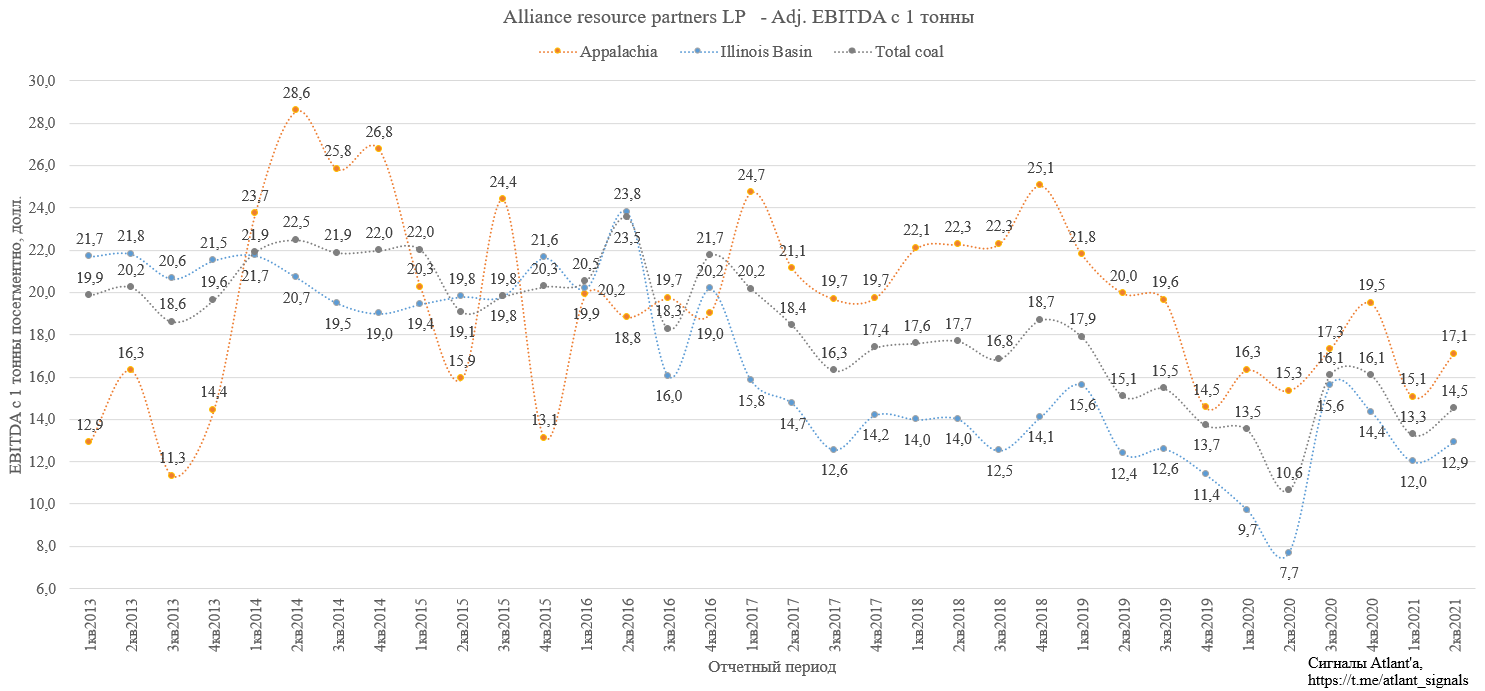

Средневзвешенная EBITDA угольного дивизиона с одной тонны выросла на 36,8% относительно прошлого года и на 9,0% относительно предыдущего квартала.

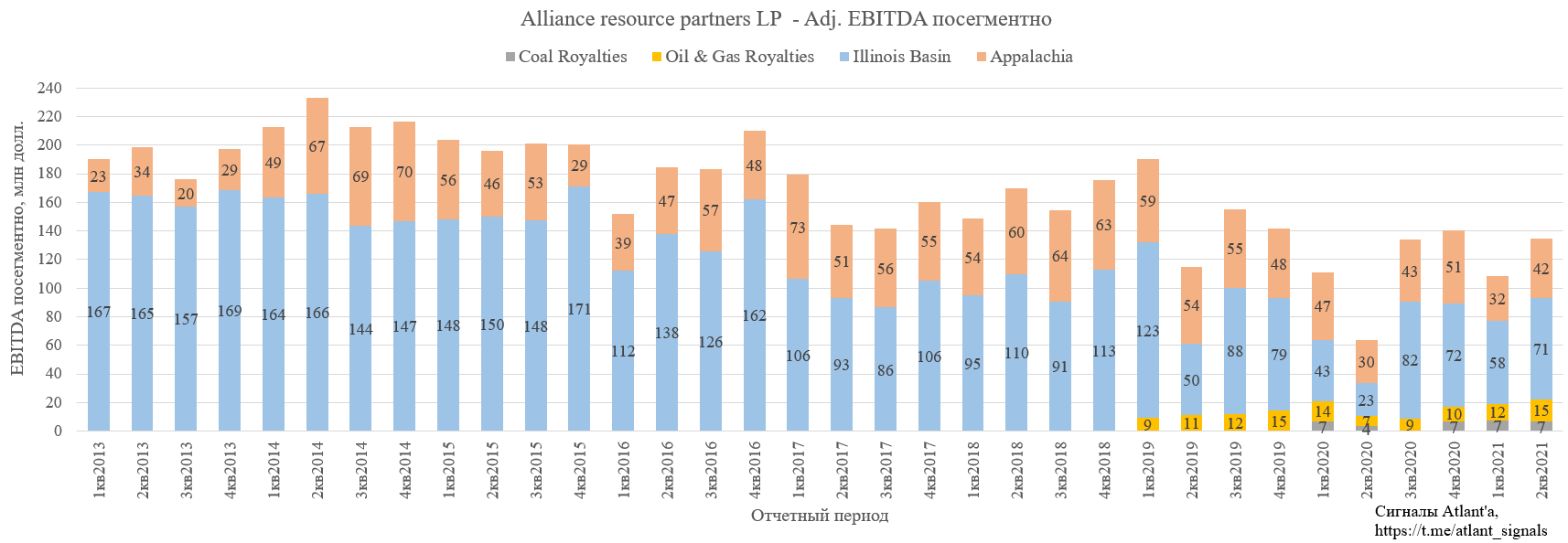

В итоге скорр. EBITDA от сегмента угольной добычи составила 42 и 71 млн долларов в бассейнах Appalachia и Illinois соответственно.

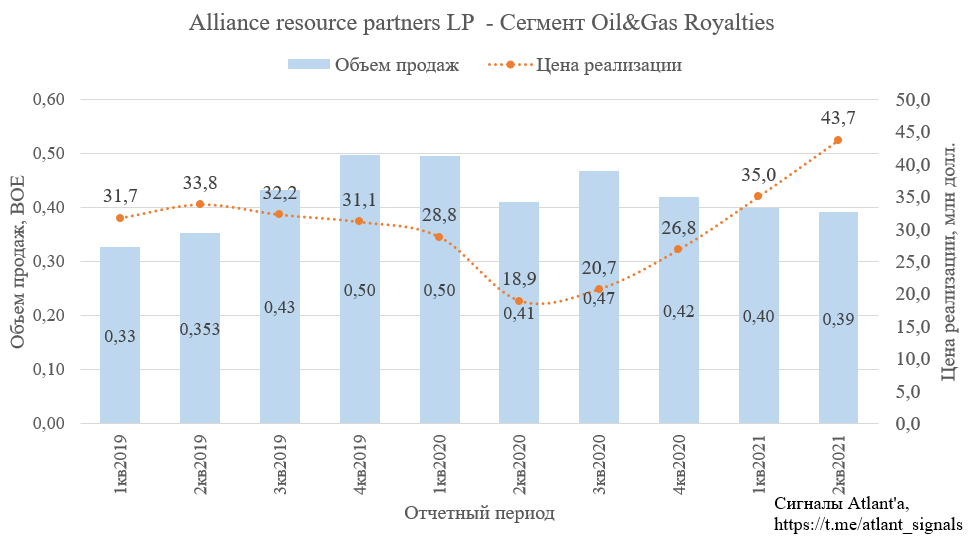

Продолжающийся рост цен на нефть и газ в течение квартала 2021 года привел к тому, что скорр. EBITDA сегмента «Oil&Gas Royalties» выросла на 29,4% до 15,4 млн долларов по сравнению с предыдущим кварталом. По сравнению со 2-м кварталом 2020 года скорр. EBITDA выросла на 123,2%.

Начиная с 1-го квартала 2021 года, компания выделила отдельно сегмент «Coal Royalties». Раньше доход от данного вида деятельности включали в сегмент угольного бизнеса. Во 2-м квартале 2021 года скорр. EBITDA этого сегмента составила 6,8 млн долл. Годом ранее скорр. EBITDA была равна 3,8 млн долл., а в предыдущем квартале — 7,4 млн долл.

Выделение в отдельный сегмент сделано для того, чтобы показать, что компания имеет доход не только от добычи угля, но и от роялти. Тем самым Alliance resource partners надеется улучшить свой ESG рейтинг, что позволило бы осуществлять заимствование по более низким ставкам. Менеджмент заявляет, что если ты занимаешься только угольным бизнесом, то кредиторы готовы выдавать займ только по двузначной ставке, поэтому необходимо показать, что компания имеет диверсифицированный бизнес, чтобы осуществлять заимствование по более низким ставкам.

Посегментно показатель EBITDA представлен на диаграмме ниже.

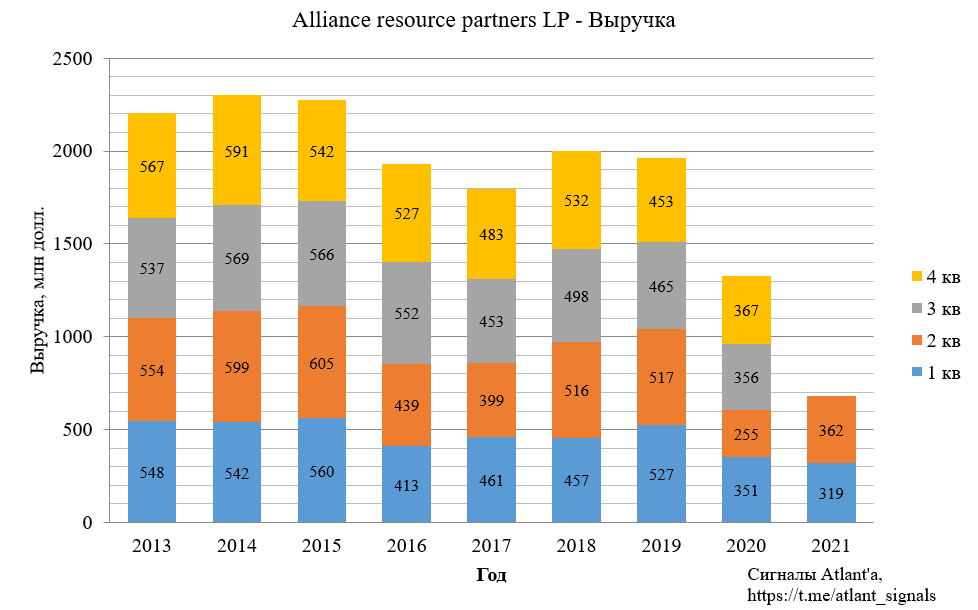

Выручка во 2-м квартале составила 362 млн долл., что на 42,0% выше, чем годом ранее и на 13,8% выше, чем в предыдущем квартале.

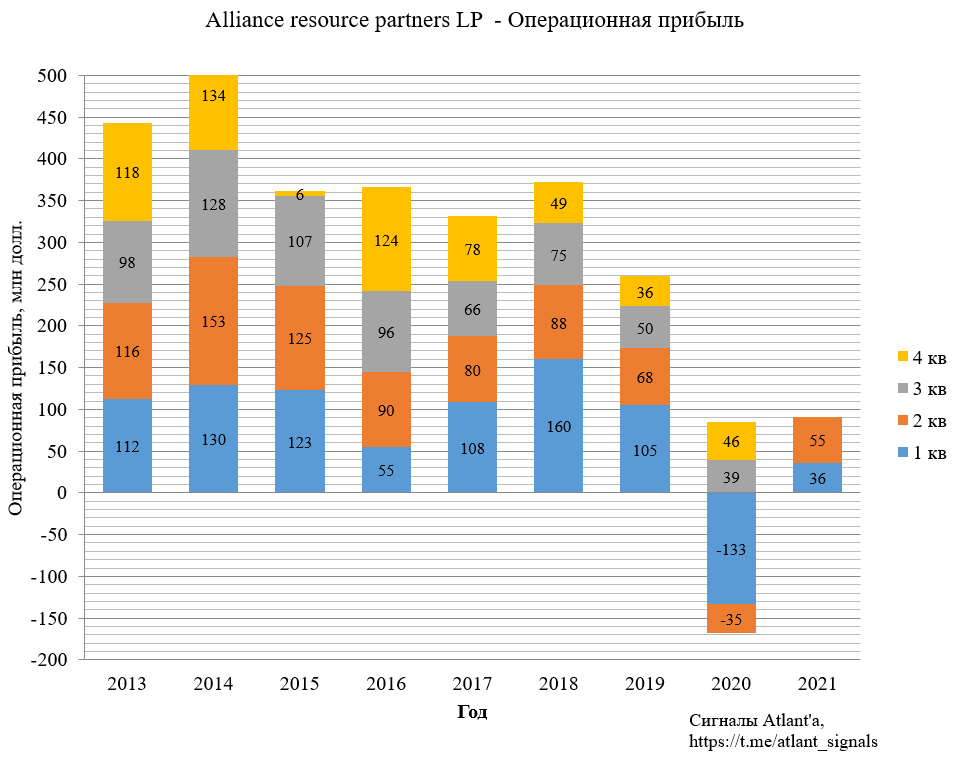

Операционная прибыль во 2-м квартале составила 55 млн долл. против убытка годом ранее. Относительно предыдущего квартала рост составил 51,4%. Лучший показатель за последние 8 кварталов.

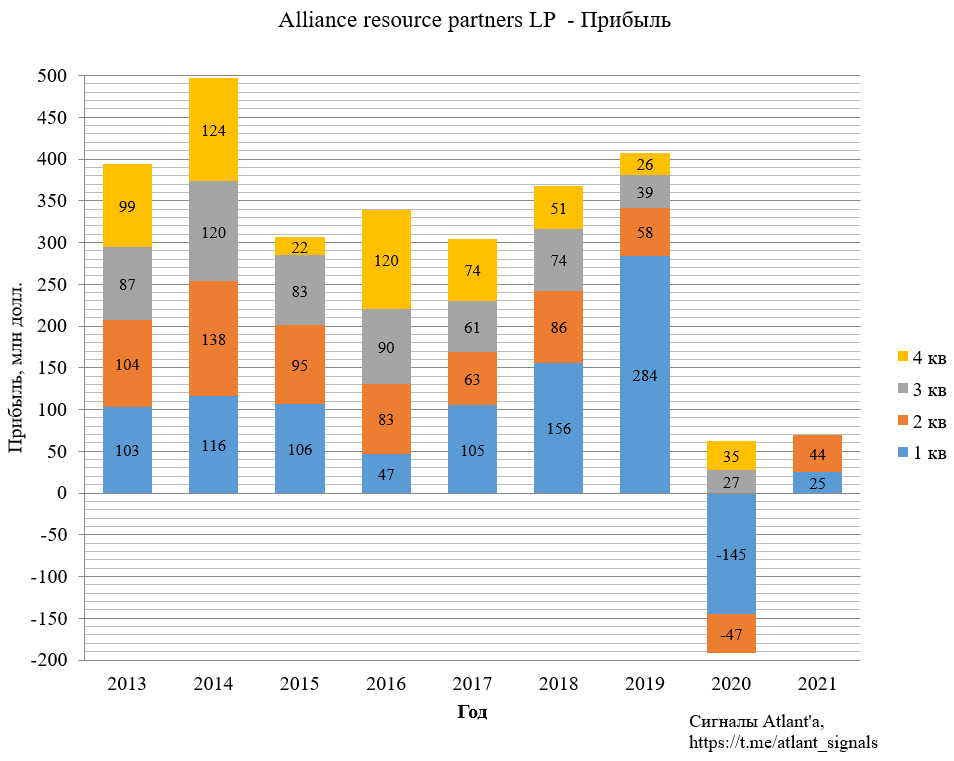

Прибыль во 2-м квартале составила 44 млн долл. против убытка годом ранее. Относительно предыдущего квартала рост составил 76,0%.

Лучший показатель за последние 8 кварталов.

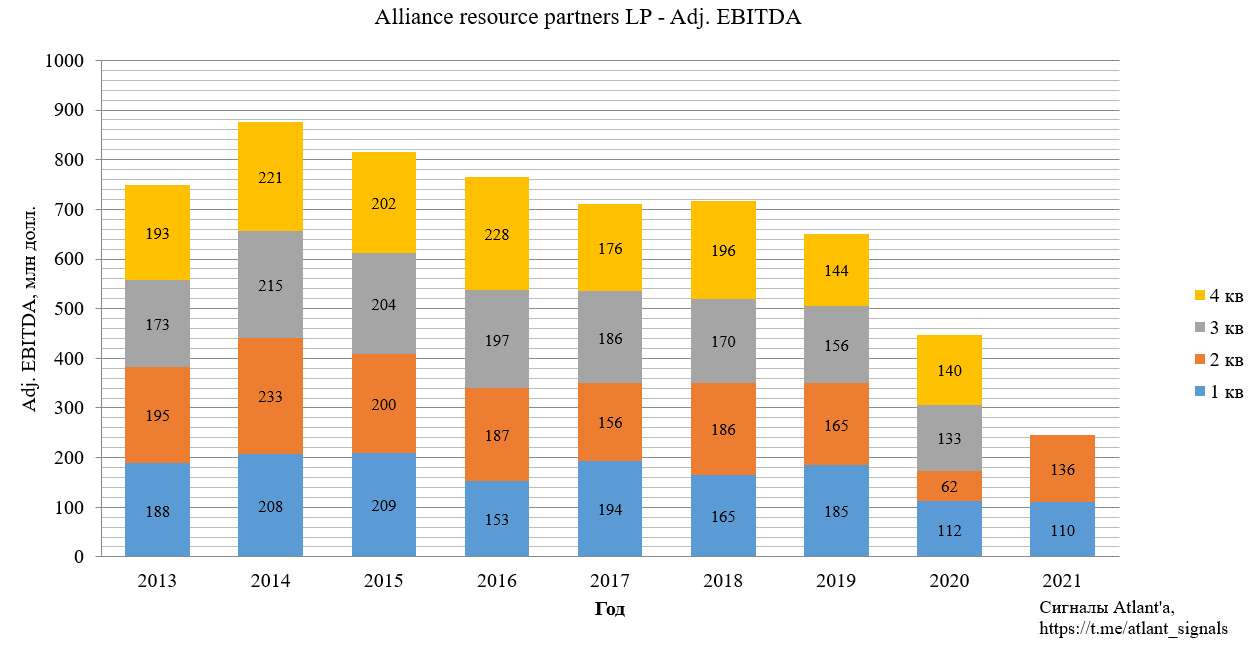

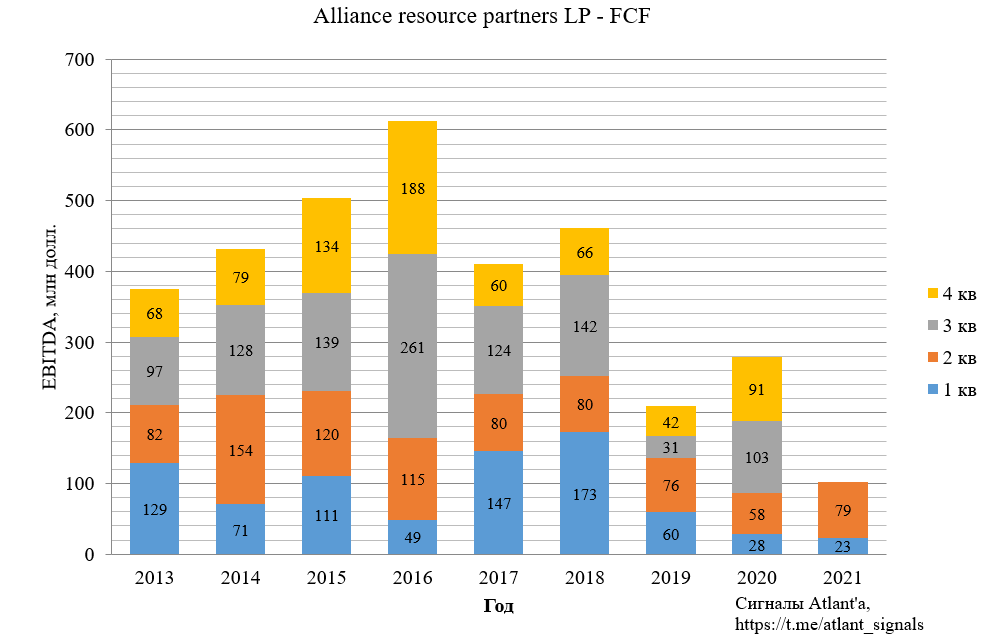

Скорректированная EBITDA оказалась выше закладываемых мной 125 млн долл. и составила 136 млн. Рост на 119,2% относительно прошлого года, и на 24,0% относительно предыдущего квартала. В отличии от 2-х предыдущих показателей здесь результат не дотянул до значений 2-го полугодия 2019 года.

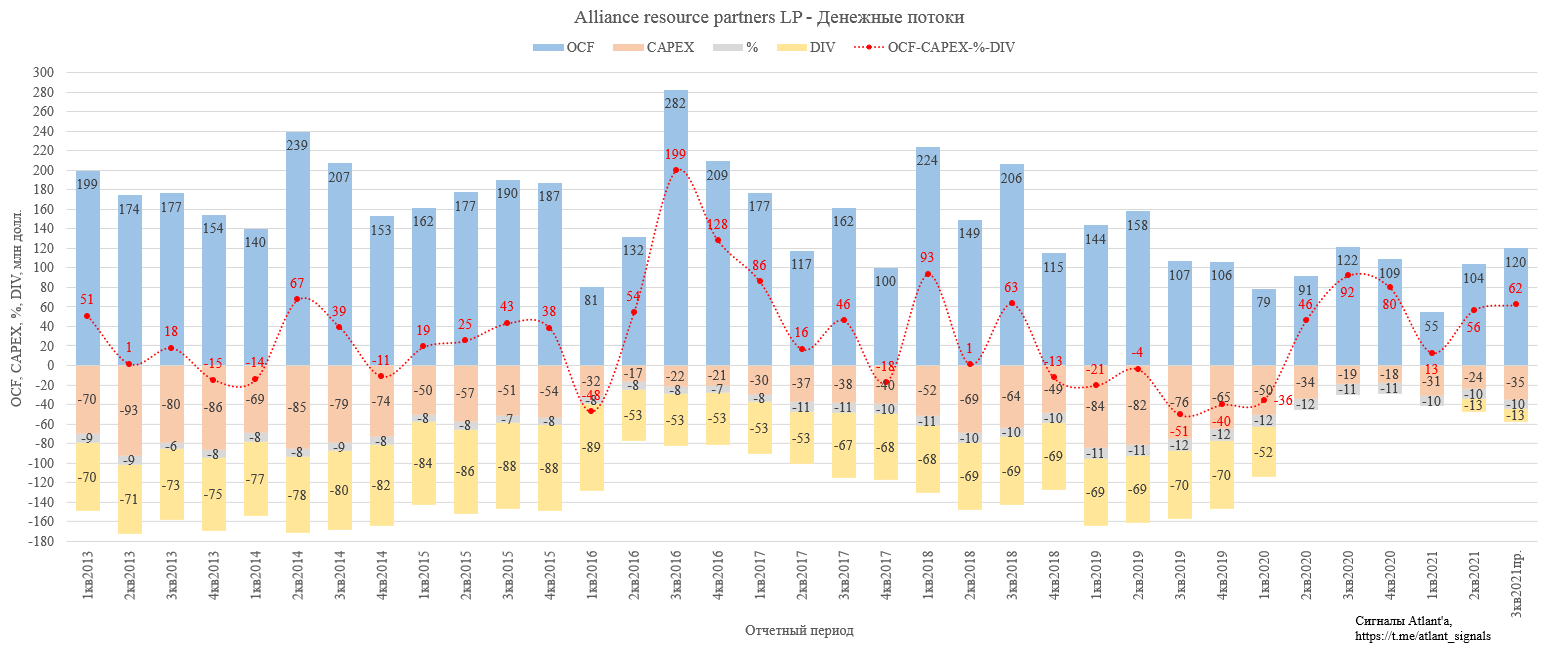

Свободный денежный поток составил 79 млн долл. Рост на 242,0% относительно прошлого года, и на 37,9% относительно предыдущего квартала.

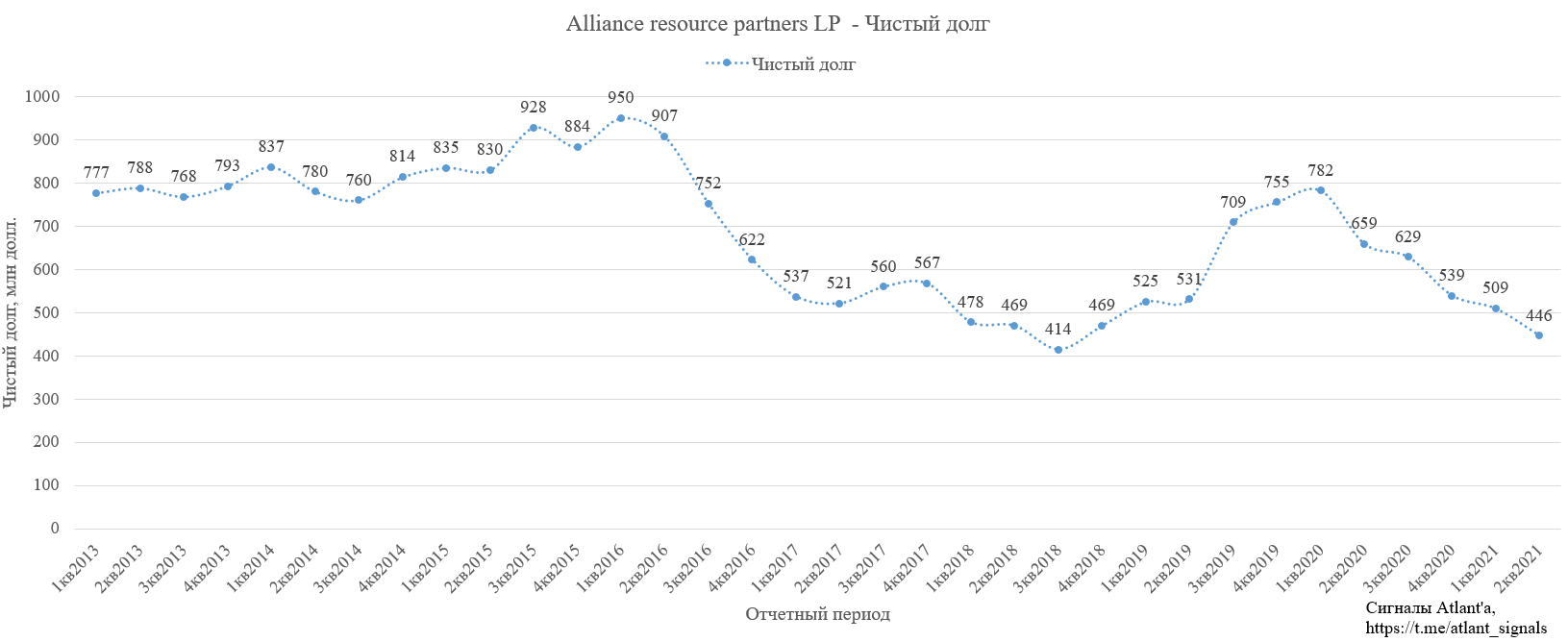

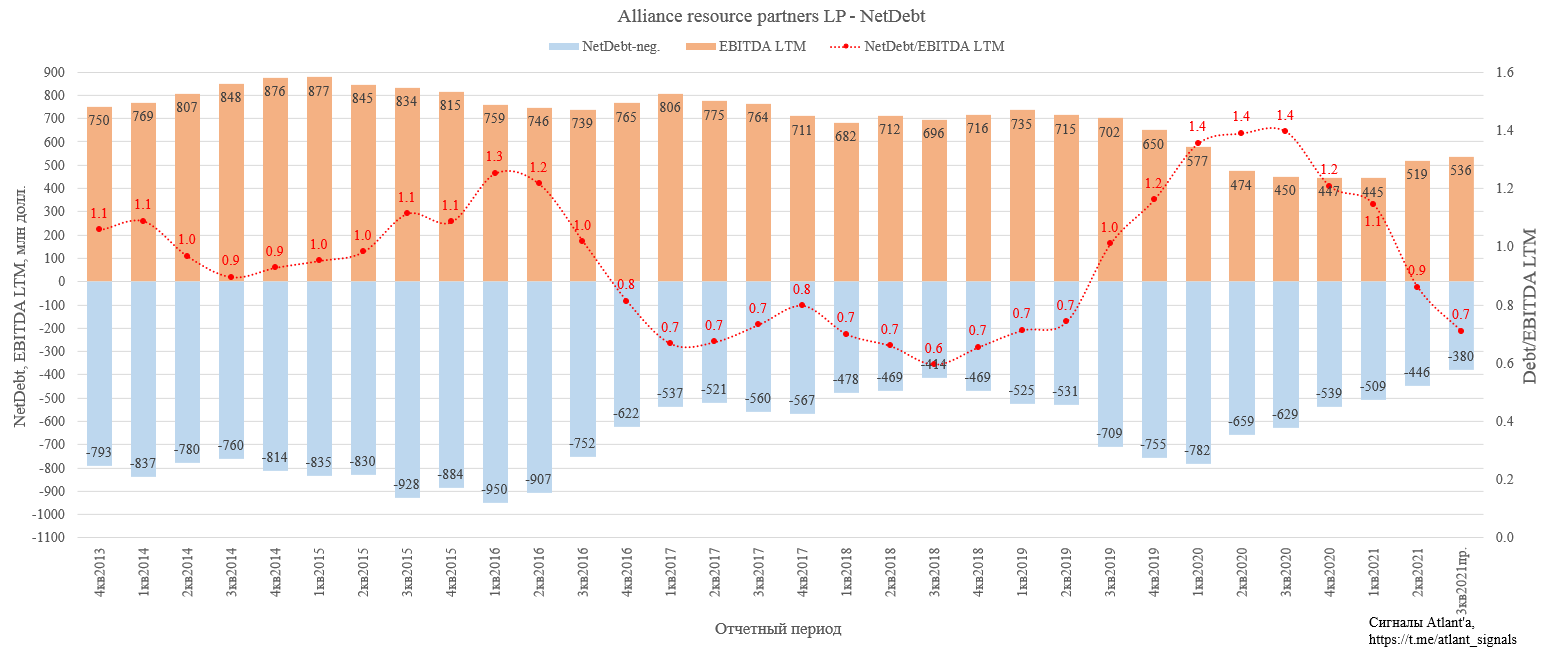

На конец 2-го квартала чистый долг снизился еще на 63 млн долларов. Скорее всего по итогам следующего квартала показатель станет минимальным за много лет.

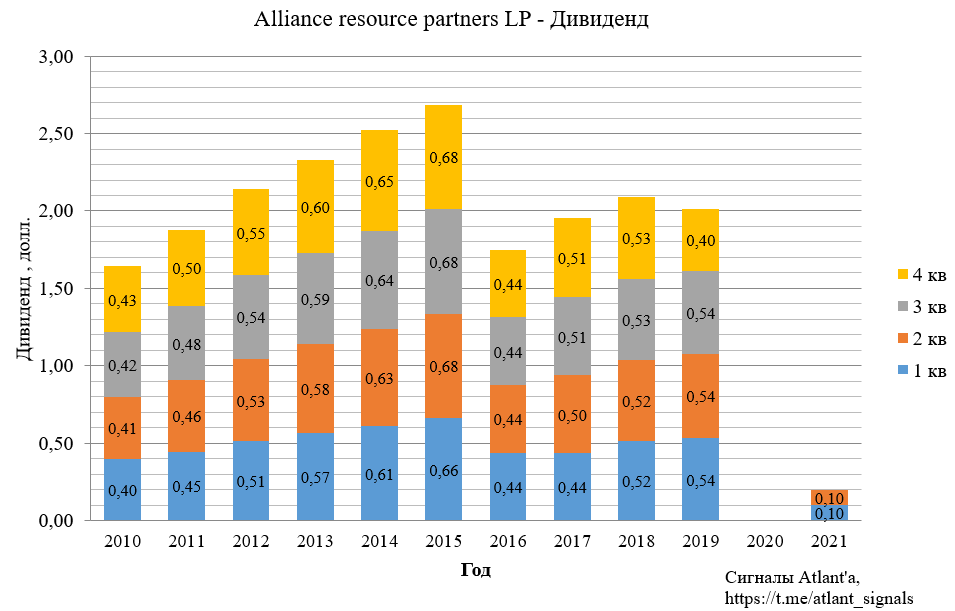

По итогам 2-го квартала компания приняла решение выплатить акционерам дивиденд в размере 10 центов на акцию. В течение 2021 года компания планирует выплачивать 10 центов ежеквартально. Менеджмент заявил, что по итогам 3-го квартала могут обсудить распределение денежных средств в 2022 году. Если цены на уголь не снизятся, то велика вероятность, что размер дивидендов будет увеличен.

Так как продажи в 3-м квартале вырастут приблизительно до 9,1 млн тонн, то операционный денежный поток составит около 120 млн долларов. Капитальные затраты составят приблизительно 35 млн долларов, тогда FCF будет равен 85 млн. долларов.

На предыдущих конференц-звонках менеджмент рассказывал о том, какое будущее у угольного бизнеса, и сообщал, что давление на угольный бизнес будет продолжаться, и рано или поздно угольная генерация уйдет в прошлое, хотя и считает, что это будет не раньше, чем в 2050 году. В связи с этим были заявления о том, что компания ищет варианты роста бизнеса, но не за счет угольной отрасли. Подразумевалось, что скорее всего это будет расширение сегмента роялти путем приобретения новых лицензий (добыча нефти/газа, или минералов, используемых в аккумуляторах).

В этот раз менеджмент был более оптимистичен, будущее угольной отрасли и вопросы диверсификации бизнеса почти не затрагивались в обсуждениях. Поднимался лишь вопрос о покупке дополнительных лицензий на нефтегазовые месторождения с целью увеличения сегмента бизнеса роялти. Текущий денежный поток и долговая нагрузка позволяют совершать покупки.

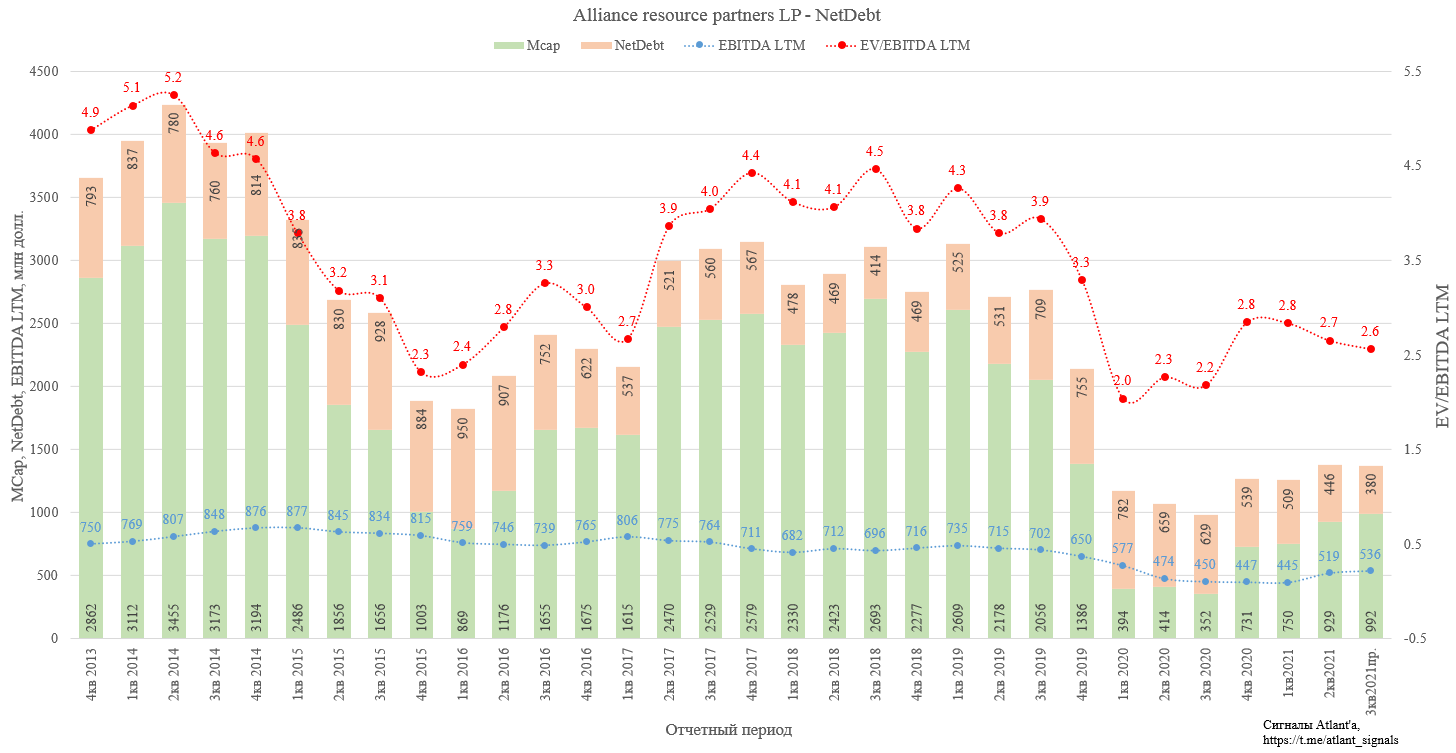

Текущая стоимость компании снизилась в 2 раза по сравнению с доковидным 2019 годом. Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 929 млн долларов и чистом долге 446 млн текущая стоимость компании составляет 1375 млн долларов. EBITDA LTM сейчас 519 млн долларов. Таким образом мультипликатор EV/EBITDA LTM составляет 2,7, в доковидный 2019 год он был равен в среднем 3,8. В 2020 году 3-й квартал был уже довольно крепким, поэтому после выхода отчета за 3-й квартал 2021 года EBITDA LTM вырастет не сильно и составит приблизительно до 536 млн, а долг снизится с 446 до 380 млн. Тогда мультипликатор EV/EBITDA LTM составит всего 2,6, что все еще очень дешево для компании, которая стабильно генерирует высокий денежный поток.

Сам менеджмент сетует на низкую оценку компании, связывая это с тем, что Alliance resource partners ассоциируется только с добычей угля. Именно поэтому компания выделила часть угольного бизнеса в сегмент роялти и планирует дальше разбавлять угольную добычу другими сегментами. Менеджмент заявляет, что другие компании, которые занимаются угольным бизнесом, но через роялти имеют мультипликаторы в 2-3 раза выше, чем Alliance resource partners.

Планирую держать акции дальше, акция все еще дешева, единственная не восстановилась до доковидных цен.

Взгляд на ближайшие перспективы прежний.

Угольная добыча, как текущая основа бизнеса, дает отличный денежный поток, который компания направит на свой рост и развитие. 2021 год для этого бизнеса складывается удачным: запасы снижаются, потребление восстанавливается. При этом никто не инвестирует в добычу энергетического угля, наоборот есть компании, которые снизили производство и планируют ее дальше снижать в угоду ESG фондам. Со временем на рынке начнет возникать дефицит. Высокие цены на уголь 2021 года дадут контракты по высоким ценам на 2022 год, то есть в 2021-2022 год должны быть хорошими для отрасли.

Текущие цены на уголь в США.

Менеджмент дает позитивные комментарии (перевод браузера):

«Цены на сырьевые товары для каждого из наших бизнес-сегментов резко выросли до уровней, не наблюдавшихся в течение нескольких лет», — сказал г-н Крафт. «Заглядывая в будущее, можно сказать, что фундаментальные показатели угольного рынка чрезвычайно сильны как на внутреннем, так и на международном уровне. На наших основных рынках США объемы угольной генерации резко выросли в ответ на рост спроса на электроэнергию на 7,5% в годовом исчислении в первой половине 2021 года и стремительный рост Цены на природный газ. Поскольку коммунальные предприятия в значительной степени опирались на производство угля, запасы на наших рынках значительно сократились, а с учетом повышения кривой форвардных цен на природный газ ожидается, что спрос на уголь будет стабильным до 2022 года. положительный результат. В связи с увеличением спроса на электроэнергию по мере восстановления экономики во всем мире, повышением цен на природный газ и отсутствием реакции мирового предложения, спрос на уголь и цены резко выросли. Спотовые цены на API-2 недавно достигли 13-летнего максимума в 131 доллар за метрическую тонну, что создает привлекательные рыночные возможности для производителей США. Мы надеемся, что сможем извлечь выгоду из этих благоприятных рыночных условий. В результате мы увеличиваем среднюю точку наших запланированных общих объемов продаж угля на 2021 год примерно на 6% до 32,9 млн тонн».

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

А сколько ты вообще компаний покрываешь?