Несмотря на нашу нелюбовь к госам, ВТБ в моменте кажется привлекательным

Дата инициации: 22.07.2021

ВТБ по мультипликатору P/B стоит в 2 раза дешевле Сбера, по прогнозному мультипликатору имеет потенциал роста 58%, прогнозная дивидендная доходность в 2022 году >11%, ожидаемый рост чистой прибыли в 2021 к доковидному 2019 году +29%. Хороший момент для входа, так как цена на акции ВТБ на 14.2% ниже максимумов за 3 года, в то время как Сбер и Тинькофф находятся вблизи своих хаев.

Банк ВТБ – горячо обсуждаемая в российском инвест-сообществе компания. Наша задача – без предвзятости оценить справедливую стоимость акций и их потенциал роста.

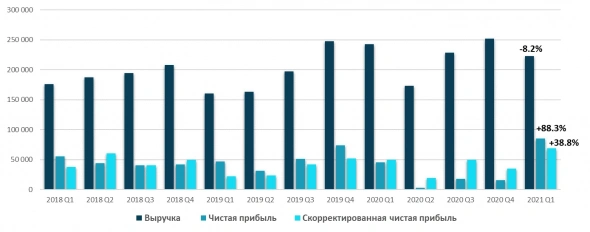

Выручка и скорректированная чистая прибыль компании растут медленно:

Среднегодовой темп роста выручки за 3 года: +5.9%

Среднегодовой темп роста скорректированной чистой прибыли за 3 года: +4.5%

Чистая прибыль ВТБ зависит от того, сколько компания выделяет резервов на возможные кредитные убытки. В моменты повышенной неопределенности компания вынужденно наращивает объемы резервов, а в более спокойное время снижает их. Этим объясняются «слабые» результаты чистой прибыли в 2020 году (кризис, связанный с Covid-19) и резкий рост в 1 квартале 2021 (восстановление экономики).

Нами было принято решение – учитывать для анализа скорректированный показатель чистой прибыли с нормализованным объемом резервов под кредитные убытки, взятым, как среднее значение за 3 года, чтобы минимизировать влияние разовых факторов на чистую прибыль.

Однако, несмотря на высокую волатильность объема выделяемых резервов под возможные кредитные убытки, позитивным фактом является увеличение коэффициента покрытия резервами кредитных убытков со 108% до 120% за 3 года. Это значит, что у банка есть определенный запас прочности в случае ухудшения экономической ситуации.

Ключевые доходы ВТБ показывают рост:

Чистые процентные доходы:

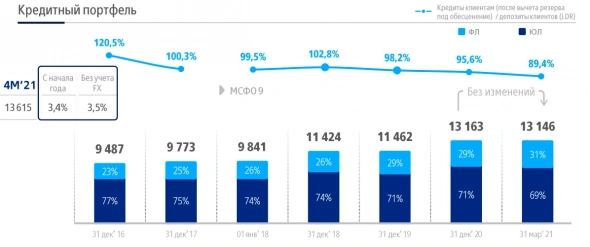

Чистые процентные доходы за три года выросли на 19.5%. Результат этой статьи доходов зависит от величины кредитного портфеля, объема размещенных средств клиентов в банке и процентной маржи.

Если к кредитному портфелю и средствам клиентов, среднегодовой темп роста которых за 5 лет составляет около 7% и 12% соответственно, нет вопросов, то к уровню процентной маржи – есть.

На уровень чистой процентной маржи в течение 2020 года положительно влияли смягчение денежно-кредитной политики в РФ и снижение стоимости обязательств, опережающее снижение доходности активов.

Согласно прогнозам компании, высокая инфляция в РФ и ужесточение денежно-кредитной политики в 2021 году снизит уровень процентной маржи на 30 б.п. до 3.5%

Чистые комиссионные доходы:

Чистые комиссионные доходы растут быстрее, чем процентные доходы на фоне более высоких объемов клиентских транзакций, а также существенного роста объема комиссий по брокерским операциям. Так в 2020 году у ВТБ насчитывалось 14.3 млн активных клиентов, из которых 64% пользовались транзакционными продуктами. К 2025 году менеджмент компании планирует нарастить количество активных клиентов до 30 млн.

В приложении «ВТБ Мои Инвестиции» в 2020 году количество пользователей выросло в 4 раза до 1.12 миллионов, и достигнут дневной оборот торгов в более 100 млрд рублей. Среднегодовой темп роста выручки с 2018 года составляет +41%

ВТБ прогнозирует в 2021 не только восстановление чистой прибыли к доковидным значения, но и рост +29% к 2019 году:

Компания планирует увеличить чистую прибыль в 2021 году до 250-270 млрд рублей, в 2022 до 310 млрд. руб. и до 330 млрд в 2023. При этом менеджмент компании говорит о важности выведения показателя рентабельности капитала на целевое значение = 15%. Также менеджмент ВТБ ставит задачу повышения размера выплачиваемых дивидендов до 50% от чистой прибыли по МСФО, что соответствует требованиям Постановления Правительства РФ от 11 июня 2021 г. № 1589-р о выплате гос. компаниями РФ не менее 50% прибыли по МСФО.

За 5 месяцев 2021 года (январь-май) компания уже заработала 134.7 миллиарда рублей чистой прибыли, что соответствует 52% от плановых значений. Показатель ROE за тот же период составляет 18%, пока даже выше целевого. Это внушает некую уверенность в то, что компания действительно выплатит хорошие дивиденды в 2022 году.

К тому же в конце 2016 года ВТБ составил стратегию развития банка на 2017-2019 года, одной из главных целей которой было достижение уровня чистой прибыли в 2019 году в размере 200 млрд. рублей. Фактическая чистая прибыль в 2019 году составила 201 млрд рублей.

Дивидендная политика компании. Дивидендная доходность в 2022 >11%

До 2018 года дивидендная политика банка была абсолютно непрозрачной, так как предполагала бо́льшие выплаты по привилегированным акциям, чем по обыкновенным, следовательно, большую часть прибыли получало государство.

С 2018 года ВТБ устанавливает выплаты по всем трем типам акций так, чтобы дивидендная доходность владельцев привилегированных и обыкновенных акций была равна. Государство по-прежнему получает большую часть прибыли, но уже через обыкновенные акции.

Так как привилегированные акции не торгуются на бирже, они учитываются по номиналу с целью определения суммарной капитализации.

*В расчетах мы полагаемся на то, что менеджмент сдержит свое обещание, и компания будет выделять на дивиденды 50% от чистый прибыли.

Таким образом, мы ожидаем значительное увеличение дивидендной доходности акций в 2022 году, если все пойдет по плану компании.

Компания сильно недооценена по отношению к своим конкурентам и прогнозным мультипликаторам.

ВТБ торгуется много дешевле, чем его прямые конкуренты в РФ. По коэффициенту P/B ВТБ оценен почти в 2 раза дешевле, чем Сбербанк. При этом ВТБ с 2002 в 4 раза увеличил свою долю на рынке и сократил отставание от Сбера. Но в последние годы доля рынка ВТБ в активах банковского сектора снижается, в 2017 доля составляла 17.2%, в 2020 — 16.1%.

Стоит признать, что определенная недооценка сохраняется исторически ввиду того, что у компании меньший показатель ROE и высокая доля акционерного капитала под контролем государства.

Однако, если ВТБ выполнит план и получит в 2021 году 260 млрд руб. чистой прибыли, форвардный P/E составит 4.1х

P/E целевой (hist 75й перцентиль)= 6.9х (исторический мультипликатор P/E за период в последние 3 года на уровне 75% перцентиля. Этот показатель означает, что в 25% случаев мультипликатор компании был выше и скорее всего можно дождаться, когда мультипликатор вернется к данному целевому уровню).

В таком случае потенциал роста составляет +57.69%

Текущая цена на 14.2% ниже максимума за последние 3 года:

На данный момент мы позитивно смотрим на акции ВТБ по следующим причинам:

- Прогнозируемая дивидендная доходность >11%;

- Дешевая оценка по форвардным мультипликаторам;

- Потенциал роста +58%

Риски:

- Постепенная потеря доли рынка;

- Существующие прецеденты, когда менеджмент не сдерживал обещания по выплате дивидендов в размере 50% от чистой прибыли;

- Ухудшение эпидемиологической обстановки из-за третьей волны коронавируса, падение потребительской и деловой активности и, как следствие, увеличение резервов под возможные кредитные убытки.

С наилучшими пожеланиями,

Команда Усиленных Инвестиций

t.me/eninv подписывайтесь на нас в Телеграмм (более оперативная и расширенная аналитика)

И звучало это так:

Банку разрешат направить на дивиденды 10% чистой прибыли по МСФО за 2019 год, следует из распоряжения правительства. Ранее ВТБ собирался выплатить 50% от чистой прибыли.

Исходник:

www.rbc.ru/finances/05/08/2020/5f2a72b09a79472886a8f377

+распоряжение Правительства РФ от 03.08.2020 № 2019-р