Аристократы

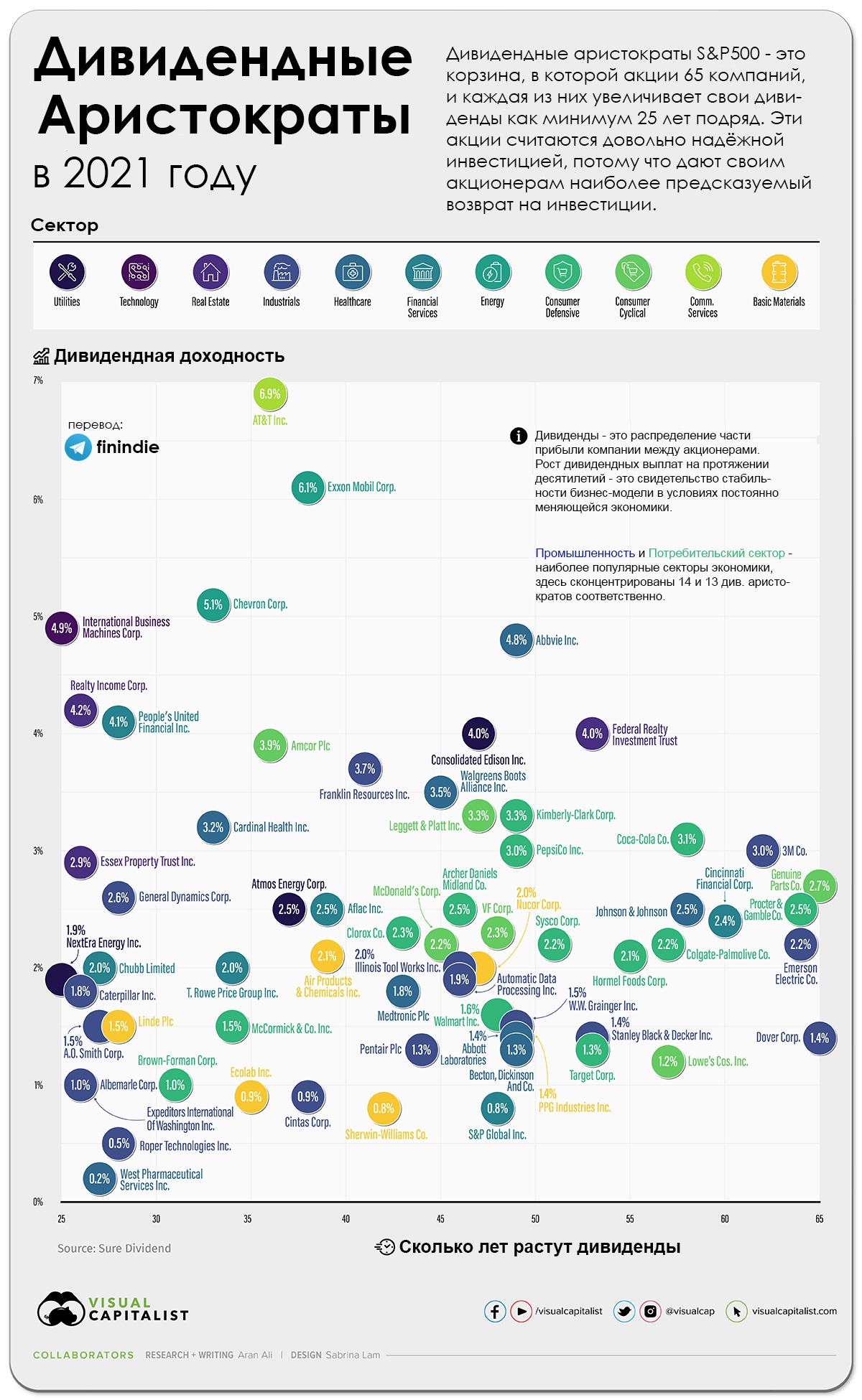

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

Известный во всем мире Procter&Gamble платит дивиденды, повышая их из года в год, вот уже 64 года. Понятное дело, что костяк индекса аристократов составляют компании из промышленности и потребления, а из технологических компаний там только «пенсионер» IBM.

Именно поэтому индекс дивидендных аристократов очень популярен — он позволяет людям, со скептицизмом относящимся к слишком дорогой оценке технологических компаний найти свое место под солнцем в мире инвестиций, покупая акции таких вот стабильных «дивидендных коров». Я хоть их подход не разделяю, но уважаю и понимаю.

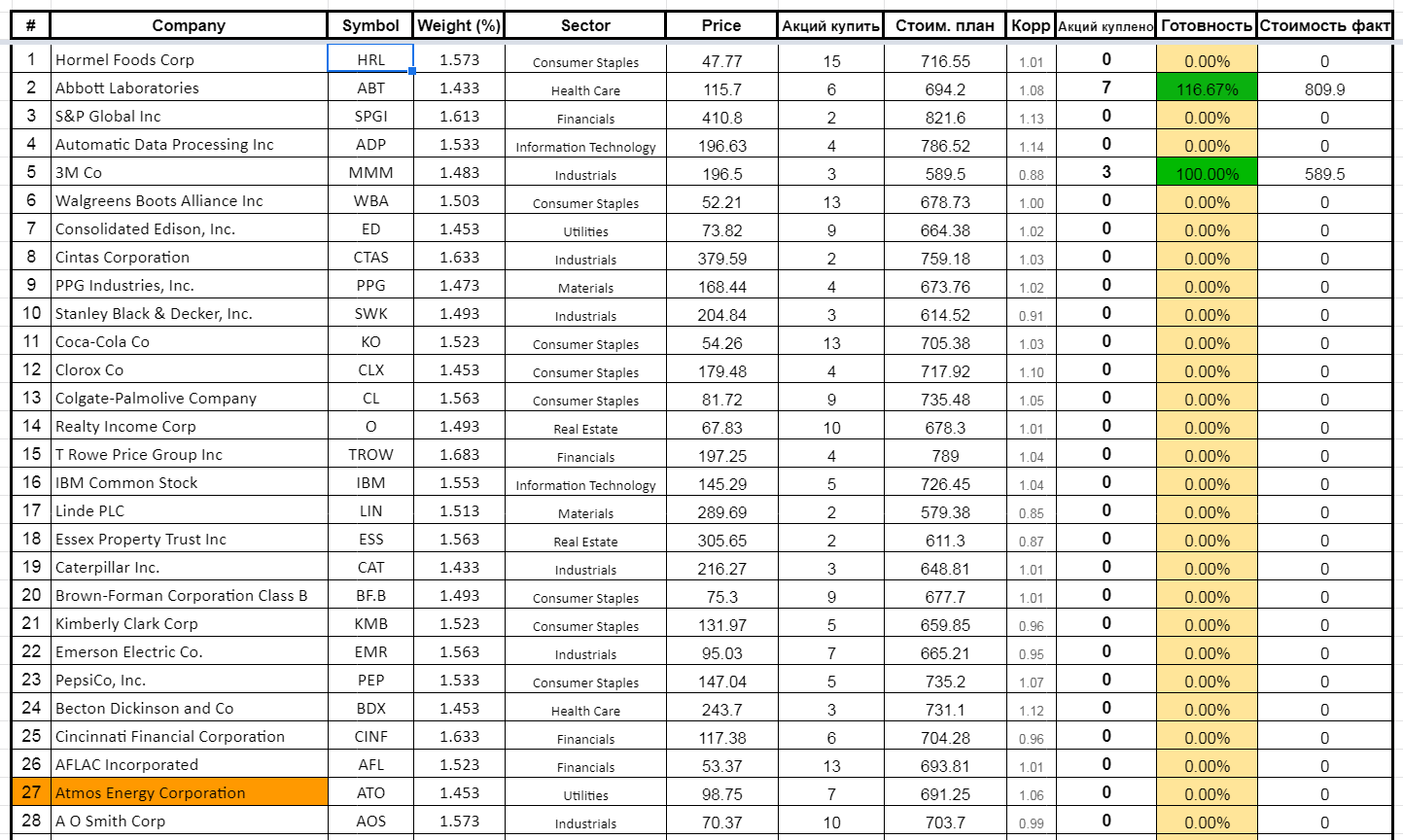

Именно поэтому среди прочих у меня уже давно есть табличка и на этот случай — она позволяет российским инвесторам (которым почему-то не дают доступ к индексному фонду на индекс дивидендных аристократов ProShares S&P 500® Dividend Aristocrats ETF, но дают свободный доступ ко всяким очень сомнительным компаниям типа Triterras или Lordstown Motors) увидеть какой-то ориентир и собрать свой скромный портфель самостоятельно, из акций компаний-аристократов.

Табличку скопировать можно здесь

В табличке есть вкладка «Aristocrats», так вот она с небольшими задержками повторяет состав ProShares S&P 500® Dividend Aristocrats ETF и помогает понять, насколько ваш портфель похож на этот ETF.

Если вдруг вместо окошка с кнопкой «Создать копию» вы увидели саму табличку, то вам нужно нажать меню ФАЙЛ -> СОЗДАТЬ КОПИЮ, и у вас будет своя копия, которая обновляет состав и вес компаний. Напомню, что только 61 компания (из 65) доступна для покупки каждому пользователю приложений для инвестиций в России — они торгуются на российских биржах. Оранжевым отмечены те компании, которые недоступны обычному человеку в России.

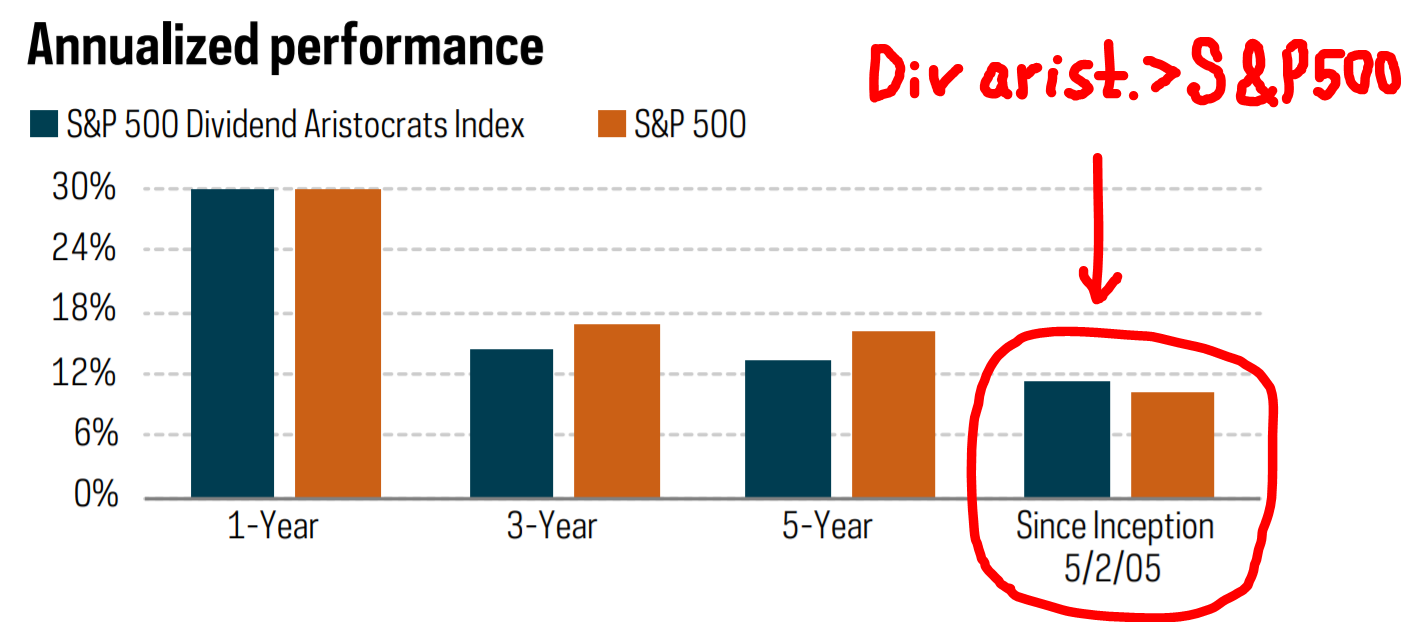

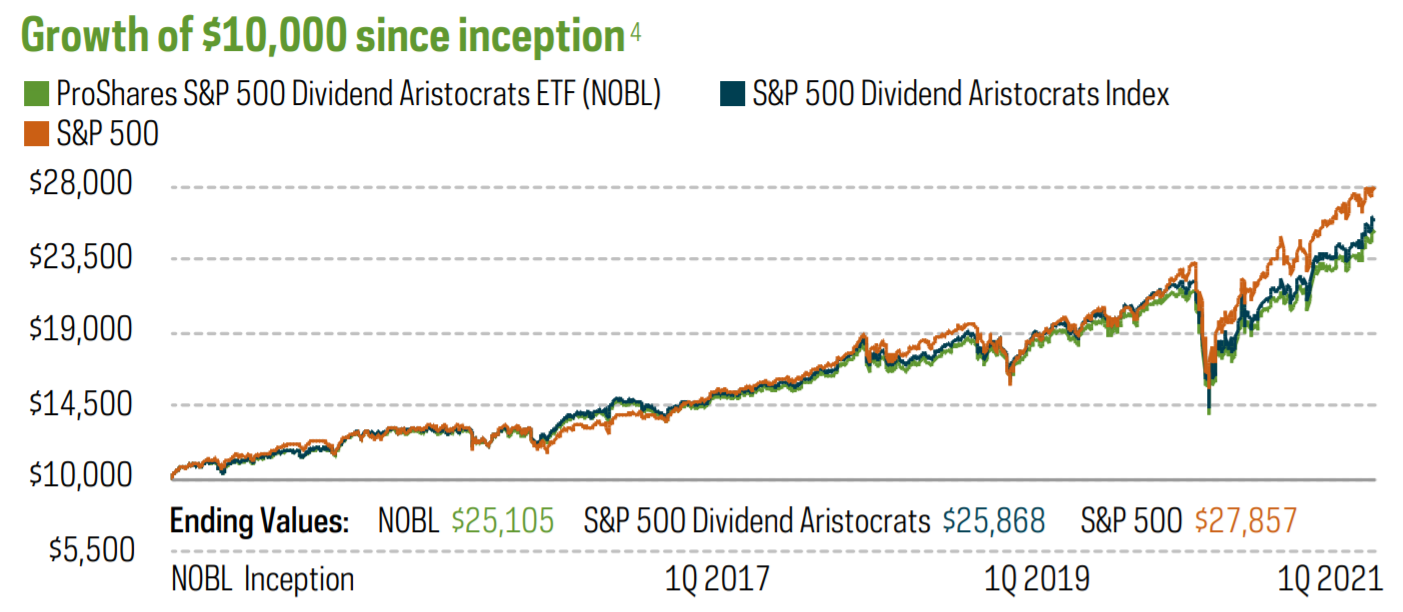

Кстати, очень часто можно встретить информацию о том, что индекс дивидендных аристократов обгоняет пресловутый широкий рынок — S&P500. Здесь не обошлось без небольшого лукавства, т.к. в 2005 году ни у кого не было открытого доступа к этому индексу. Это точка, с которой начал вестись расчёт индекса. Это можно сравнить с сегодняшними IRDIV/IRGRO от Дохода — расчёты индексов начинаются аж с 2007 года. Но сами индексы и индексные фонды на них появились лишь в 2020/2021 году.

А вот доступ у широких масс к индексу появился в 2013 году, и ProShares честно говорит о том, что за эти 8 лет индекс немного проигрывает рынку:

«Все мы умны задним числом», «прошлое не гарантирует будущего» и прочая и прочая.

Я долго думал над тем, почему мои таблички привлекают людей. И, похоже, я всё понял.

Все — от инфобизнесмена до професора и миллиардера — твердят одни и те же общие красивые слова про яйца и корзины, плохие инвестиции и хорошие… В чатах и соцсетях с важным видом обсуждают «норку», «галю» и «котлеты».

У человека со скромным опытом или без опыта в мире финансов и инвестиций возникает вопрос: «А мне-то что делать? У меня нет никакой стратегии — как мне обзавестись хоть какой-то?»

Эти таблицы выглядят как готовый план. Такой человек, натыкаясь на таблицу, видит структурированный список из компаний, видит распределение долей в % от портфеля по каждой из них — и за всем этим стоит какая-то понятная логика — индекс, укомплектованный по понятным и общепринятым правилам уважаемыми людьми-экспертами.

С Дивидендными Аристократами та же ситуация — наиболее простая для понимания долгосрочная инвестиционная стратегия: вот акции компаний, и все эти компании стабильно делятся с акционерами деньгами. Дивиденды приходят, кризисы им нипочём. Ну выбывают иногда, ну AT&T скоро не сможет эти критерии соблюсти, ну и что с того! Это уже мелкие детали. Не надо ни на ебитду смотреть, ни теслу шортить — очень понятная стратегия. Поэтому они и на слуху. Поэтому так много материалов на тему в интернете.

Так что я вновь напомню: это не готовый план. Это лишь ориентир. Здесь есть свои риски. Вы можете использовать табличку по своему усмотрению, чётких правил использования нет и быть не может.

Но у меня есть видео об этой табличке с Аристократами, оно может быть полезным для вас

И следовательно, зачем писать такую длинную статью о таких аристократам…