Покупать нельзя продавать Россию! Где поставить запятую?

Этот пост является логичным продолжением поста "Покупать нельзя продавать Америку! Где поставить запятую?" Все расчеты в нем выполнены по аналогии.

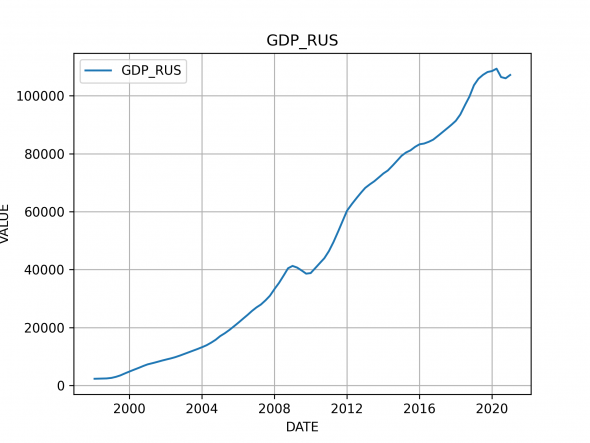

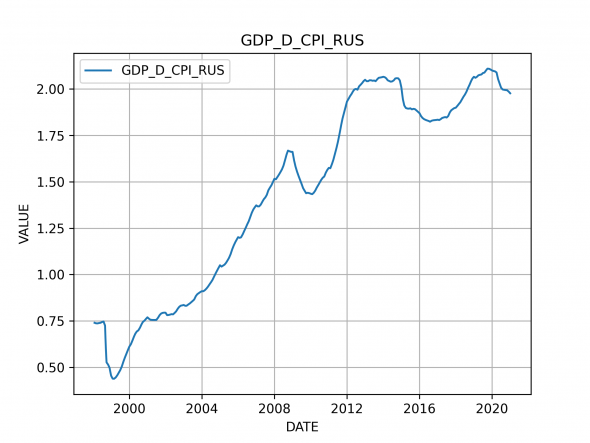

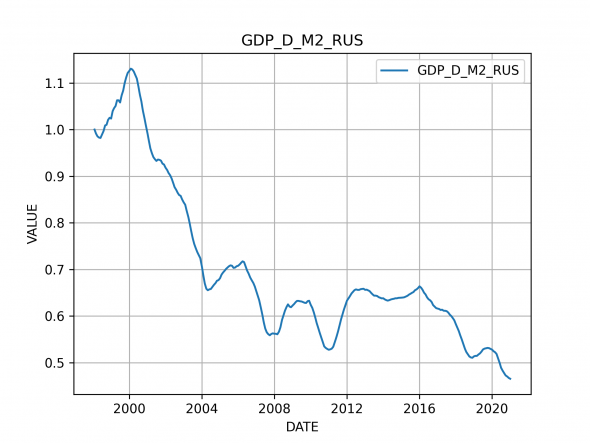

Сначала посмотрим на ВВП России в номинальном, реальном (с учетом инфляции) выражении, а также нормированным на М2. Все расчеты проведены для периода с начала 1998 года, когда прошла деноминация. Этот период удобен тем, что он захватывает дефолт 1998 года.

Рассматривая графики можно сделать как минимум два вывода:

- Россия с 2012 года не растет. Возможно, она действительно приобрела за это время большую устойчивость к различным факторам, но это оплачено потерянным десятилетием. Если достигнутая стабильность даст толчок для быстрых темпов роста в следующее 10 лет, то можно сказать, что время потеряно незря. Тут много нюансов. Что значит быстрый? Мы развивающаяся экономика, а значит должны расти темпами опережающими развитые страны. Скажем раза в два. Это значит, что если Реальный рост ВВП США с 2012 по 2021 в среднем составил 2,2% годовых, а наш 0,2% годовых, то при сохранении американского темпа роста, CША вырастут на 24% за следующее 10 лет. Мы же должны вырасти на 120% за этот же период (или 13% годовых), чтобы по итогам 2012-2030 получить средние темпы роста 4,4% годовых. Задача нереальная и уж тем более не при нынешней власти.

- В отличие от США, Россия проводит жесткую ДКП и это хорошо видно на графике ВВП/М2, который за период 2008-2021 год изменился несущественно. Я не раз писал, что это один из важнейших факторов влияющих на рост экономики. В погоне за контролем над инфляцией, был пропущен рост. Насколько такой подход оправдан — вопрос неоднозначный.

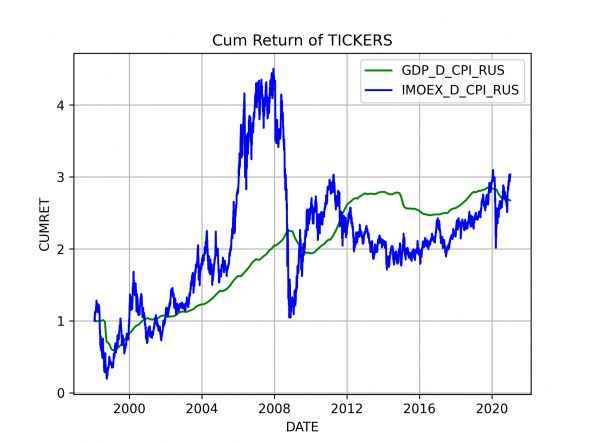

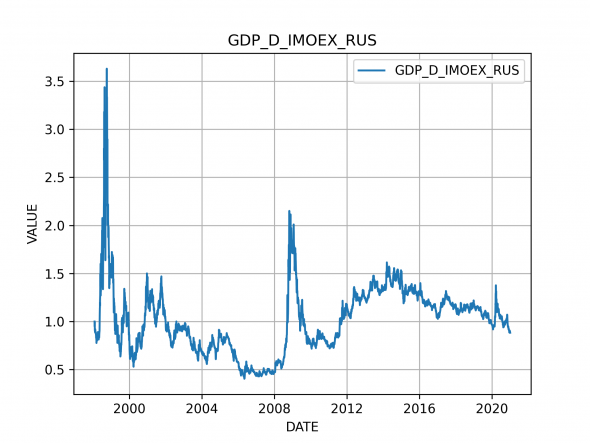

Нас же интересует сопоставление ВВП и совокупной стоимости акций, которые мы будем измерять через индекс Московской Биржи (IMOEX). Оба показателя возьмем в реальных ценах, то есть с учетом инфляции. ВВП в данном случае выглядит неплохим экзогенным фактором или базисом, который отражает общую динамику экономики.

В отличие от Американского варианта, наш рынок выглядит оцененным весьма справедливо. Это же отражает Индикатор Баффета, посчитанный для России.

Если бы нашу экономику можно было бы считать не экспортно ориентированной, то мы могли получить хороший приток иностранных инвестиций и сейчас был бы отличный период для долгосрочных покупок. Однако бремя «бензоколнки» давлеет над нами, и поэтому при развороте на рынке США, мы также потянемся за лидером, что делает текущее вложение в акции российских компаний опасным мероприятием. С другой стороны, я уверен, что текущее падение будет уже не столь драматичным для российского рынка, как скажем в 2008 году. Вполне возможно что коэффициент будет от 1 до 1,5, то есть если Рынок США упадет на 30%, то мы упадем на 30 — 45%. Это будет хорошее время для покупок.

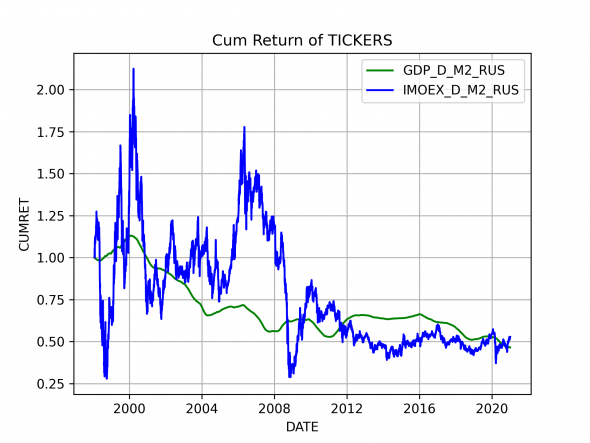

Давайте посмотрим на график ВВП и IMOEX нормированные на М2. На нем мы также видим подтверждение раннее сделанных выводов, как в отношении рынка акций, так и причин отсутствия роста ВВП. Вывод несложно дополнить следующим соображением — у нас катастрофично не хватает монетизации экономики. Не в малой степени это связано с политикой таргетирования инфляции через жесткую ДКП. Вывод, конечно, неутешителеный. Для роста нам нужна мягкая ДКП, а это существенный рост инфляции, а значит признание текущей властью неэффективной экономической политики как минимум за последние 10 лет.

Конечно, рост ВВП можно достигнуть за счет повышения производительности труда, но это процесс очень длительный и точно не позволит выйти на темпы роста в 13% годовых даже к середине следующих 10-лет.

Какие выводы мы можем сделать для себя как инвесторы:

- начать покупать когда индекс IMOEX упадет на 10%. При этом загрузку портфеля стоит производить по нарастающей. То есть если мы хотим вложить 100 тысяч рублей, то через первые 10% мы возьмем 15%, потом через 5% — 20%, еще через 5% -25% и т.п. (аналогично с США)

- примерно в той же логике стоит покупать облигации инвестиционного уровня, только мерилом будет уже не абсолютные индексы, а показатель инфляции. Текущая политика ЦБ позволяет получить реальную доходность в отличие от США. И это плюс. Конечно, в ближайшее время (0,5-1,5 года) лучше брать короткие ОФЗ или инвестбонды, но через указанные период можно будет наращивать длинный край.

- Как таковой кэш в российских рублях не нужен. Исходя из пункта выше можно разместиться в краткосрочные бонды или купить фонды типа FXMM или VTBM, которые являются неплохой альтернативой банковским вкладам.

и FXMM и VTBM проигрывают вкладам с учетом комиссий. В остальном: если наложить график РТС на график S&P - ответ очевиден. Если сравнить даже официальные темпы роста паханата к Индии, Китаю, даже, прости хосподя, к Вьетнаму — ИМХО, место запятой очевидно…