02 июня 2021, 13:25

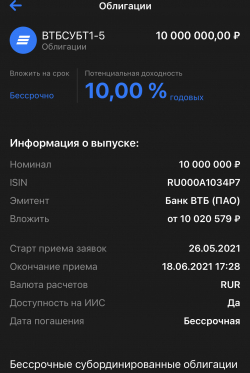

ВТБ хочет 10 млн. под 10% годовых (правда Суборды бессрочные)

Читайте на SMART-LAB:

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши текущие результаты и ситуацию в российской...

13.02.2026

Экосистема «МГКЛ» — как она работает на практике

Экосистема «МГКЛ» — это единая логика оборота активов и капитала. Один и тот же товар или сделка может проходить через разные контуры группы, меняя форму, но оставаясь внутри управляемой...

13.02.2026

суборды РСХБ торгуются в районе 9%.

Непонятная щедрость от ВТБ

квалифицированным инвесторам предложены бумаги двух типов — с фиксированным и плавающим купоном, купонным периодом 182 дня, колл-опционом через 5,5 лет (в дальнейшем — каждые 5 лет). Оба выпуска будут размещены на Московской бирже по закрытой подписке. Размещение продлится до 18 июня 2021 года включительно.

По выпуску СУБ-Т1-5 предусмотрена фиксированная ставка — 10% годовых, пересмотр ставки будет осуществляться в даты колл-опционов на базе доходности ОФЗ + спред 3,3%.

На первые 5,5 лет уровень ожидаемой доходности — 10,25% годовых. По выпуску СУБ-Т1-6 предусмотрена плавающая ставка — КС + 3,75% годовых, на первый купонный период ее размер составит 8,75% годовых

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/05/2021-05-26-vtb-razmeshchaet-dva-vypuska-bessrochnykh-subordinirovannykh-obligatsiy/