Яндекс - на такси за рекламой

В последнее время страсти вокруг Яндекса улеглись. Забылся срыв сделки с Тиньковым, разгон в Telegram каналах, а также стремительный рост котировок, начиная с июня 2020 года. Теперь на акции оказывают влияние лишь финансовые и технические факторы, исключив новостной шум. Цифрами как раз я и хочу заняться сегодня. Традиционно, результаты Яндекса будем смотреть в разрезе его основных сегментов.

Поиск и портал (реклама)

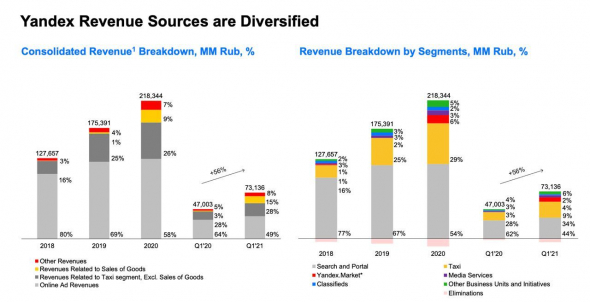

Основной сегмент бизнеса за первый квартал прибавил 15% в выручке до 35,2 млрд рублей за счет увеличения продаж в Поиске и Дзене. Высокая рентабельность сегмента является базисом для доходов всей компании. Если еще 2 года назад все говорили о стагнации рекламных доходов, то теперь он снова начал оживать.

Такси

Вторым по значимости сегментом является такси. Число поездок, как и выручка сегмента продолжают расти. Немного стагнирует Яндекс.Драйв, а вот фудтех на коне. Вместе с такси рост составил +111% за квартал. Общая же выручка сегмента увеличилась на 89%. Правда вот рентабельность сегмента заметно ниже Рекламного, поэтому и влияние на прибыль существенно ниже.

Яндекс.Маркет

Старый новый сегмент Яндекс.Маркет тоже прибавил в выручке 21%, в основном за счет выручки от продажи товаров. Валовая стоимость товаров увеличилась на 126%. Будучи в руках одного собственника, Маркет прибавляет в бизнесе, но не в эффективности. Рентабельность по-прежнему отрицательная.

Медиасервисы и объявления

Перспективный сегмент медиасервисов продолжает развиваться за счет роста единой подписки на Яндекс. Выручка за период увеличилась на 143%, но все равно генерируется убыток в связи с высокими затратами на производство контента. А вот Объявления наконец показывают прибыль. При росте выручки всего на 20% удалось снизить операционные расходы.

Прочие бизнес-юниты и инициативы

Ранее называемые экспериментальным сегментом, прочие бизнес-юниты не утратили своего потенциала роста. Выручка сегмента увеличилась на 171% до 4,7 млрд рублей. Основной вклад оказали продажи Яндекс.Станции, увеличившиеся только за квартал на 323%. К слову, в этих 4,7 млрд рублей есть и мой вклад в виде 4к за Яндекс станцию мини. С рентабельностью, традиционно, все плохо. Компанию пока не заботит маржинальность этого сегмента.

Операционные расходы продолжают расти опережающими темпами. Себестоимость за первый квартал увеличилась в 2 раза до 34 млрд рублей. Исследования и разработки прибавили 38%, а административные расходы 77%. Если с ростом расходов на разработку еще можно уживаться, то с остальной операционкой нужно что-то делать.

По итогам трех месяцев Яндекс показал чистый убыток в размере 4,3 млрд рублей, против скорректированной прибыли в 5,5 млрд в 2020 году. Экспериментальный сегмент вытягивает всю прибыль из высокомаржинального сегмента Рекламы. С ростом расходов нужно бороться, но это не для IT-компаний, верно? А потом вы говорите про убытки Mail…

Однозначно, Яндекс очень сильная и крутая компания. Имеет большую денежную подушку безопасности. Активно развивает бизнес, что видно по динамике выручки. Компания продолжает экспериментировать и работать в разных бизнес-направлениях. У меня возникает лишь один вопрос к стоимости акций.

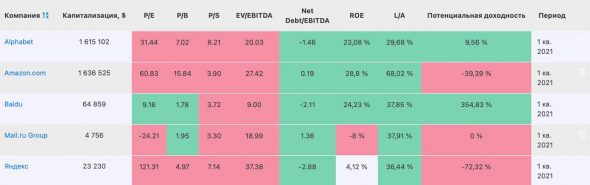

На мультипликаторы лучше не смотреть. P/E худший в секторе, даже сравнивая с тем же Google или Amazon. P/B в 5 и EV/EBITDA в 37,4 говорят о перекупленности акций. Частных инвесторов никогда это не останавливало, ведь каждый из них пользуется Яндекс.Такси в субботу вечером, использует Яндекс.Карты и перед просмотром фильма на Кинопоиске заказывает ужин в Яндекс.Еде. Такая интеграция в жизнь населения России вызывает доверие к компании. Но стоит эта самая компания дороже Google, который интегрирован в деятельность всего мира.

Традиционно, в таких статьях я оставляю манёвр для выводов. Каждый их сделает сам, а я пожалуй закажу что-нибудь в Delivery…

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Мой господин31 мая 2021, 21:07Яндекс драйв перестал пользоваться, у конкурентов дешевле, заказ еды на деливери, иногда пользуюсь янлекс такси, поисковик у меня Google0

Мой господин31 мая 2021, 21:07Яндекс драйв перестал пользоваться, у конкурентов дешевле, заказ еды на деливери, иногда пользуюсь янлекс такси, поисковик у меня Google0