Почему сырьевые компании растут, несмотря на падение акций роста

Начиная с осени, мы наблюдаем ситуацию роста акций стоимости по отношению к акциям роста. На одном и том же рынке за последние полгода можно было потерять 30-40% счета или заработать столько же.

Ключом к правильной аллокации портфеля было и остается понимание макротренда на ускорение инфляции и роста экономики.

Когда экономика ускоряется, надо быть в циклических акциях (добыча сырья, банки, девелоперы, потребительские товары не первой необходимости).

Когда замедляется — надо быть в акциях роста, чей бизнес растет темпами 20%+ в год.

В сегодняшней статье разберемся, почему так получается и как самому отследить момент, когда менять циклические активы на акции роста.

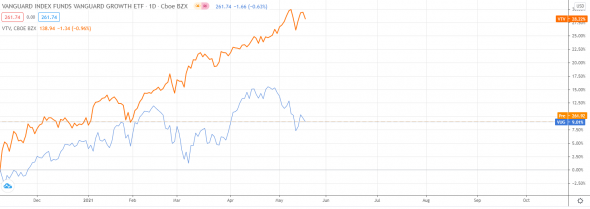

Вот как вели себя акции роста и акции стоимости последние полгода (акции роста — голубой график, акции стоимости — оранжевый):

Движение было обусловлено ускорением экономики и инфляции. Как правило, в начале инфляционной спирали стоит рост цен на сырье, из-за которого у производителей начинают расти издержки, они это перекладывают в конечные цены на потребителей, а потребители начинают требовать повышения зарплат для сохранения прежнего уровня жизни.

В результате происходит инфляционный рост ВВП, главным бенефициаром которого становятся компании-производители сырья и товаров (то есть акции стоимости). Логично, что в этот период акции сырьевых компаний перетягивают на себя внимание рынка и вытягивают спекулятивные деньги из акций роста.

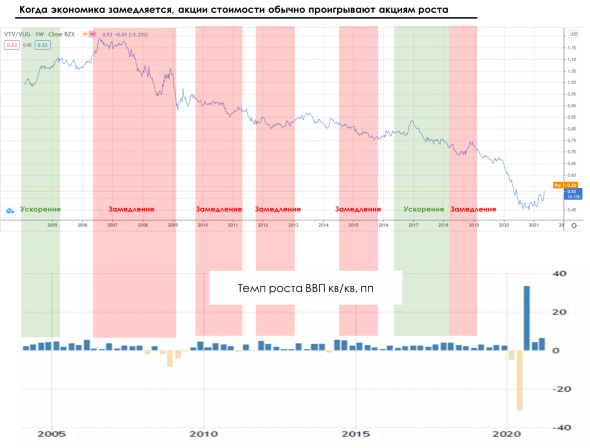

На графике ниже я выделил все периоды, когда экономика ускорялась или замедлялась 4 квартала подряд и более (все, что короче, сложно назвать трендом).

Это недлинный период наблюдений, т.к. он даже не захватывает два полных цикла, и, тем не менее, он подтверждает на практике теоретическую логику — акции роста надо покупать, когда экономика растет, но замедляется.

Как отслеживать замедление ростаЕсть ряд опережающих индикаторов, которые нужно регулярно мониторить (ежемесячно), чтобы отслеживать текущее состояние экономики и понимать, замедление ли впереди или же ускорение.

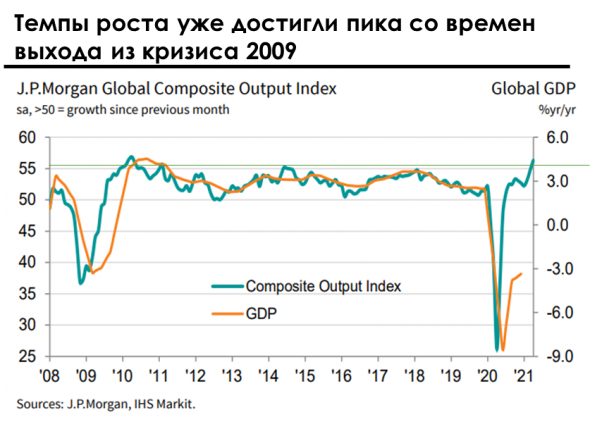

PMI ежемесячно показывают, улучшается или ухудшается ситуация в экономике и отдельных секторах. Например, сейчас PMI на максимумах, то есть, чтобы экономика продолжала ускоряться, ему нужно будет обновить максимумы последних 12 лет:

С учетом продолжающегося ралли в сырье, в рамках майских результатов это возможно, но тогда далее будет еще сложнее продолжить ускорение из-за эффекта высокой базы.

Есть и другие индикаторы, я лишь привел тот, которым будет проще всего пользоваться рядовому инвестору. Найти отчеты PMI можно здесь.

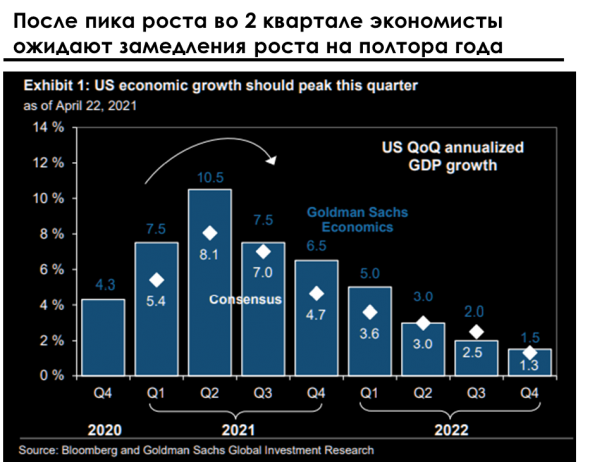

Глобальные макроэкономисты ожидают, что, начиная с третьего квартала (то есть с июля 2021), уже начнется замедление роста в США. И это обусловлено не высокой базой г/г второго квартала — на графике ниже динамика квартал к кварталу, приведенная к годовым цифрам.

Но, как мы видим прямо сейчас, циклические компании продолжают значительно опережать по динамике акции роста. Мы управляем портфелями и выпускаем инвестидеи в соответствии с макроситуацией, благодаря чему забираем этот рост.

Чтобы понять, когда пора продавать условные Газпром со Сбербанком и покупать акции роста (Mail.ru, Яндекс или американских техов), нужно актуализировать свой взгляд на ближайшие несколько кварталов с учетом появляющихся новых вводных. Если ускорение роста позади — значит момент для выхода из циклических активов настал.

Статья написана в соавторстве с аналитиком Александром Сайгановым

Глобальные макроэкономисты ожидают, что, начиная с третьего квартала (то есть с июля 2021), уже начнется замедление роста в США. И это обусловлено не высокой базой г/г второго квартала — на графике ниже динамика квартал к кварталу, приведенная к годовым цифрам.»

Росто объективен или нет? Слабая база, так это учет. Это из сравнения , относительно. Есть развитие или нет развития, при чём здесь база. База это относительно слов, слова, слова, слова, блллблблббблблббб