Мечел. Отчет за 1ый квартал 2021. Когда еще не поздно. Прогноз показателей EBITDA и дивидендов.

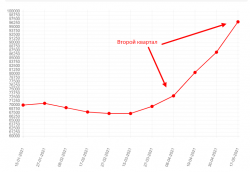

С начала года было два момента дать слабину:

1. На просрочке выплат по кредиту.

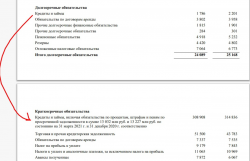

Это «достаточно рядовое» событие в процессе «выбивания» реструктуризации. То, что Мечел допускает просрочку исторически можно понять из отчетности, где долгосрочный долг переехал жить в краткосрочный. Но конечно заголовок страшный.

2. Это слабые показатели добывающего сегмента. Это конечно было очень провально.

Почему это было важно? А потому, что добывающий сегмент очень маржинальный, даже с учетом меньшей выручки чем у металлургического сегмента, отдача там была очень высокая. Маржинальность в два раза выше.

Но нам удалось достучаться с четвертой попытки до ir, и они заверили, что к концу года восстановят показатели. Тоже самое они подтвердили сегодня:

«Уже в апреле реализация по большинству позиций нашей продукции показала результаты практически равные половине объемов по итогам всего первого квартала. В частности, в минувшем месяце мы реализовали около 500 тыс. тонн концентрата коксующегося угля – это 53% от показателя отчетного периода.»

Кстати забавный факт, что раньше операционный отчет выходил первым, а после финансовый. Но в этом раз сделали наоборот, видимо инсайдеры подтарили ;)

Начнем с операционного отчета.

«Динамика операционных показателей за первый квартал 2021 года во многом стала следствием условий, в которых компания работала в прошлом году, они были вызваны как внешними, так и внутренними факторами. На фоне положительного фактора – сокращения финансовой нагрузки в связи с реструктуризацией и погашением части кредитных обязательств – начиная с апреля-мая прошлого года «Мечел» испытывал нехватку денежного потока для финансирования операционной деятельности в необходимом объеме. Связано это было с существенным падением цен на уголь и металлы из-за пандемии. Недофинасирование производства во второй половине прошлого года привело к значительному уменьшению объема вскрышных работ и, соответственно, негативной динамике показателей по добыче и реализации угля в 1 квартале текущего года. Схожая ситуация наблюдалась и в металлургическом дивизионе.»

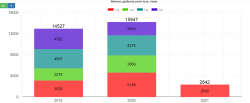

Итоговая добыча угля сократилась на 49%, составив 2642 тыс. тонн. Т.е. за оставшиеся 3 квартала нужно добыть в районе 13 000 тонн.

На снижение продаж концентрата коксующегося угля квартал к кварталу на 23% повлияло сокращение добычи данного вида угля, обусловленное недостаточным объемом вскрышных работ в 4 квартале 2020 года на наших предприятиях в Якутии и Кузбассе.

Важно:

Показатели добывающего дивизиона, за счет более длинного производственного цикла, продемонстрируют положительную динамику в следующих кварталах. Мы планируем в течение года компенсировать минусы первого квартала. Этому способствует сохраняющаяся благоприятная ситуация на всех основных рынках сбыта нашей продукции, и мы пока не прогнозируем ее ухудшения с учетом ожидаемого сезонного роста спроса на продукцию строительного сортамента.

Объем производства стали упал на 3%, составив 849 тыс. тонн.

На фоне снижения внутригрупповых поставок сырья для металлургии показатель производства чугуна квартал к кварталу потерял 13%, выплавки стали – 15%. Отчетный период характеризовался уверенным ростом среднерыночных цен на продукцию металлургической отрасли, что нивелировало нисходящую динамику продаж.

Общая реализация сортового проката уменьшилась на 7% в сравнении с предыдущим кварталом. Продажи листового проката уменьшились на 8% в связи с текущими ремонтами на ЧМК.

Из-за падения добычи упала реализация коксующегося(-47,9) и энергетических углей(-19,3). Но менеджмент оптимистичен и ожидает разворота.

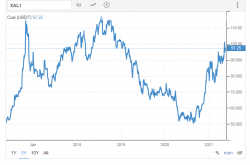

Цены на основную продукцию компании растут.

«В первом квартале 2021 года наблюдалась благоприятная конъюнктура рынка коксующегося угля. Несмотря на сохранение запрета импорта коксующегося угля из Австралии в Китай, индикативы на австралийский коксующийся уголь увеличились относительно предыдущего квартала. Пик спотовых цен на базисах FOB Австралия и CFR Китай пришелся на февраль. Основной причиной роста цен на базисе FOB Австралия являлся высокий спрос на австралийский коксующийся уголь на спотовом рынке со стороны Европы и Южной Америки.»

«Росту показателей металлургического дивизиона также способствовало повышение цен на металлопродукцию, начавшееся еще в третьем квартале прошлого года на фоне активного спроса на сталь в Китае, где для восстановления экономики страны правительство финансировало строительство крупных инфраструктурных объектов. Дополнительным фактором послужило удорожание железорудного сырья. Поддержку ценам на сталь также оказала Турция за счёт внутреннего спроса, где из-за стимулирования государством строительной отрасли отмечался подъём спроса. Вместо ожидаемого сезонного спада к концу 2020 года этот подъем еще больше ускорился. „

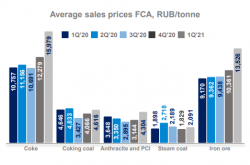

Почти все средние цены выросли, относительно предыдущих кварталов.

Рост цен продолжился и во втором квартале, это нужно понимать и посматривать на картинку если появилось желание закрыть позицию.

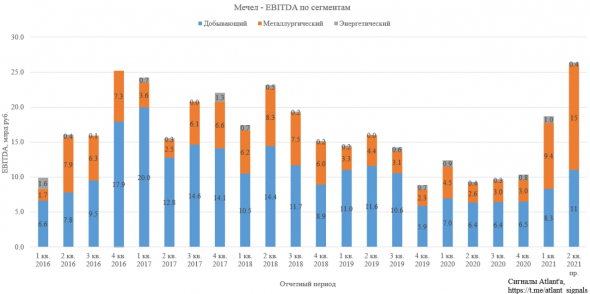

Сегменты прилично прибавили.

Добывающий.

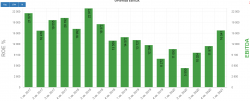

В первом квартале 2021 года в сравнении с четвертым кварталом 2020 года, выручка по договорам с внешними покупателями снизилась на 12% вследствие сокращения объемов реализации. Показатель EBITDA квартал к кварталу вырос на 28%, а рентабельность по EBITDA поднялась до 31% на фоне роста цен на продукцию дивизиона.

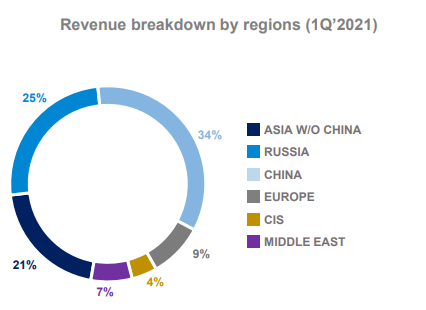

Большая часть выручки идет из Китая.

Металлургический.

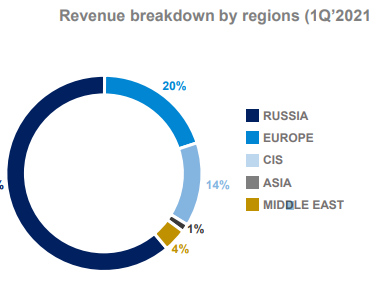

В сравнении с четвертым кварталом 2020 года, выручка по договорам с внешними покупателями в первом квартале 2021 года выросла на 19%, показатель EBITDA – более чем в три раза.

Большая часть выручки из Европы и России.

Энергетический сегмент.

Основными факторами роста показателей год к году были увеличение нерегулируемых цен на мощность на оптовом рынке электроэнергии и мощности, а также более высокие сбытовые надбавки по сравнению с первым кварталом 2020 года на фоне роста объемов реализации электроэнергии и мощности в связи с более низкой температурой наружного воздуха. Повышение выручки и показателя EBITDA в сравнении с предыдущим кварталом было обусловлено преимущественно сезонными факторами

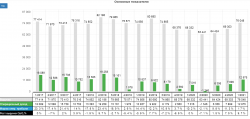

На основе цен 2ого квартала сделаем прогноз по EBITDA сегментов. Алексей Мидаков как обычно подставил плечи ;)

В итоге “ожидаемо» сильный отчет. (эмодзи «аналитика с умным лицом»).

Консолидированная выручка Группы по итогам первого квартала 2021 года составила 76,0 млрд рублей, увеличившись на 10% относительно предыдущего квартала и ростом операционной прибыли до уровня 2018 года.

Чистая прибыль составила 7,9 млрд. рублей.

EBITDA составила 16,5 млрд рублей, показав рост на 49% г/г

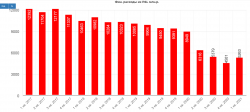

Чистый долг Группы без пеней и штрафов на 31 марта 2021 года сократился на 7,5 млрд рублей в сравнении с аналогичным показателем на конец 2020 года и составил 318,1 млрд рублей. По состоянию на текущую дату стоимость долгового портфеля Группы составляет 5,8% к начислению и к уплате.

Основной драйвер высвобождение средств, уходящих на проценты продолжает сбываться.

Финансовые расходы Группы в первом квартале 2021 года составили 5,3 млрд руб., что на 0,2 млрд рублей или на 4% меньше в сравнении с четвертым кварталом 2020 года и на 2,6 млрд рублей или на 33% ниже в сравнении с первым кварталом 2020 года.

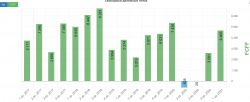

Рассмотрим денежные потоки компании, дабы разрушить миф про «Мечел-труп». Компания получила 13 млрд. рублей операционного денежного потока, направив 1,3 млрд. на капекс и 5,5 млрд. на проценты осталось 6,5 млрд. рублей чистого денежного потока.

На дивиденды идет 20% от ЧП. В итоге получается заработали 11р. Это все еще больше 10% ДД.

Очень сложно прогнозировать итоговые дивиденды за 2022, банально умножать 11 на 4 не хочется, но Мечел уже выплачивал дивиденды в размере 18р, что помешает это сделать в этот раз?

Если менеджмент хотя бы в этот раз соберется и не провалит удачную конъюнктуру, есть все основания, что компания серьезно поправит свое положение как в техническом, так и финансовом положениях.

Риск:

- манипулирование с отчетностью, обесценения гудвила и тд.(сложно оценить вероятность, но сегодняшняя публикация сначала фин. отчета, а потом операционного, заставляет думать о том, что котировки для менеджмента имеют значение.)

- коррекция в ценах на ресурсы (не берусь прогнозировать)

- ухудшение политической обстановки и резкое подорожание доллара, приведет к негативной переоценки долга.(ну кажется не в этом году...)

К предыдущим драйверам, добавляется реализация обещаний менеджмента по восстановлению добычи. Продолжаю удерживать и обычку и префы.

Алексей Мананников20 мая 2021, 16:58Главное чтоб рабочая сила и специ были для воплощения обещаний. Преф сегодня продал, надеюсь непожалею.)0

Алексей Мананников20 мая 2021, 16:58Главное чтоб рабочая сила и специ были для воплощения обещаний. Преф сегодня продал, надеюсь непожалею.)0 Алексей Мананников20 мая 2021, 18:26Это и есть сегодняшняя цена, а дальше что.0

Алексей Мананников20 мая 2021, 18:26Это и есть сегодняшняя цена, а дальше что.0