Разбор компаний США: Momo и Jonhson&Jonhson

В названии статьи условно есть упоминание о компаниях США. В ближайших двух разборах, одним из представителей у нас будет китайская компания, но торгующаяся на бирже США. Первым на разбор попадает Momo, а вот второй рассмотрим классическую компанию США — Jonhson&Jonhson.

Самая оперативная информация в моем Telegram

Momo (MOMO)

Китайская компания является классическим разработчиком мобильных приложений в сфере социальных сетей. Пользователи могут делиться фото, видео, обмениваться сообщениями, а также проводить трансляции через свои аккаунты. Дополнительными сервисами, позволяющими зарабатывать компании, являются мобильные игры, платные стикеры и прочие атрибуты социальных сетей.

В 2018 году Momo приобрела крупнейшего разработчика приложений для онлайн-знакомств в Китае — Tantan. Синергетический эффект довольно силен, так как это позволило Momo выйти на новый уровень и привлечь дополнительные денежные потоки. Остается открытым вопрос, что делать с падением числа активных пользователей в сетях Momo. Руководство заявляет, что бороться с этим будет благодаря повышению вовлеченности. Получается вектор развития, смотрит в сторону качества, а не количества.

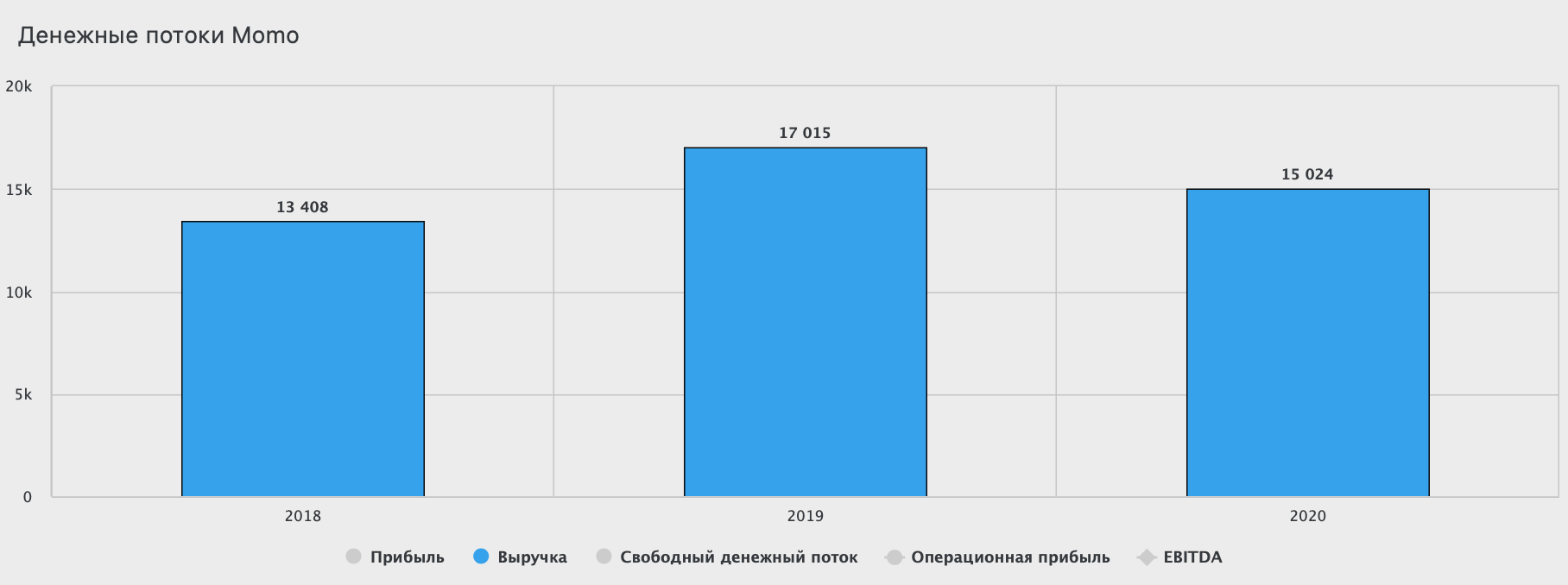

Далее посмотрим на финансовые показатели. Выручка компании за 2020 год составила 15 млрд юаней, снизившись на 11,7%. Основной причиной служит снижение активности пользователей в год пандемии. Если исключить рекордный 2019 год, то за 3 последних года выручка компании увеличилась всего на 11,9%. В результатах компании чувствуется замедление роста.

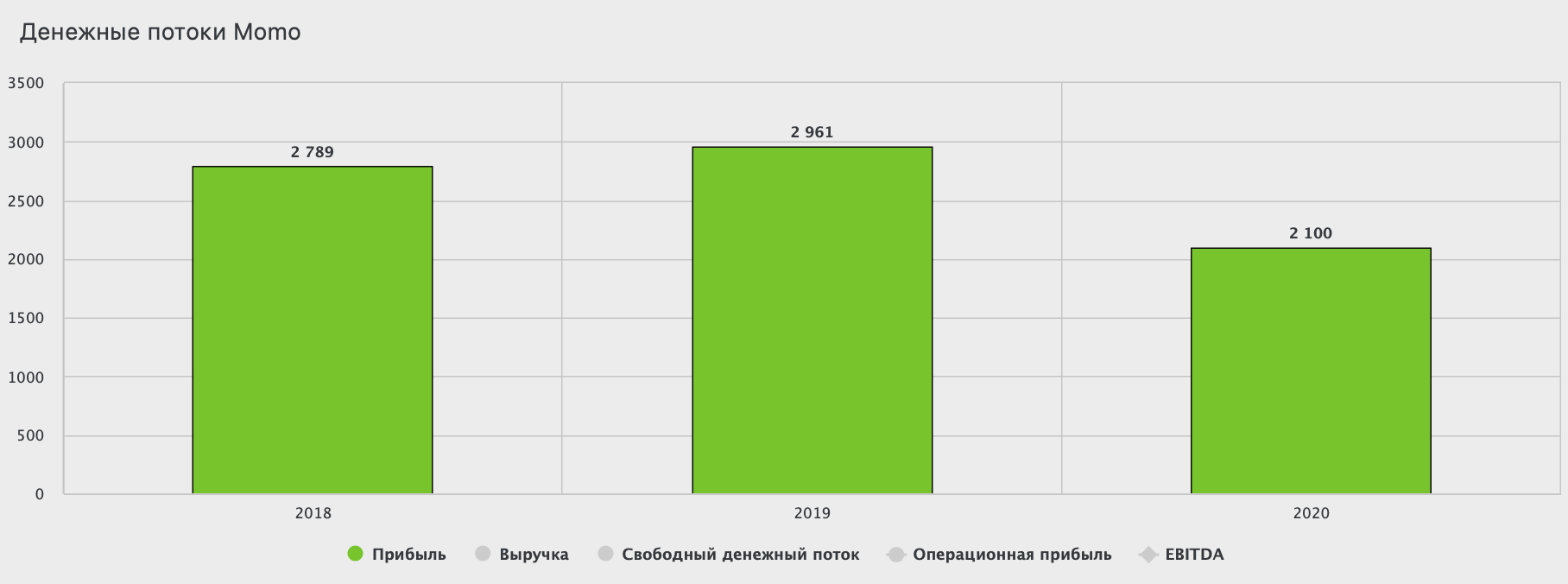

Прибыль из года в год стагнирует. За 2020 год снизилась на 30% до 2,1 млрд юаней. Только в 4 квартале 2020 года подразделение Tantan показало чистый убыток в размере 50 млн юаней. Несмотря на перспективность сегмента, высокая себестоимость продаж и операционных расходов продолжает оказывать давление на фин показатели.

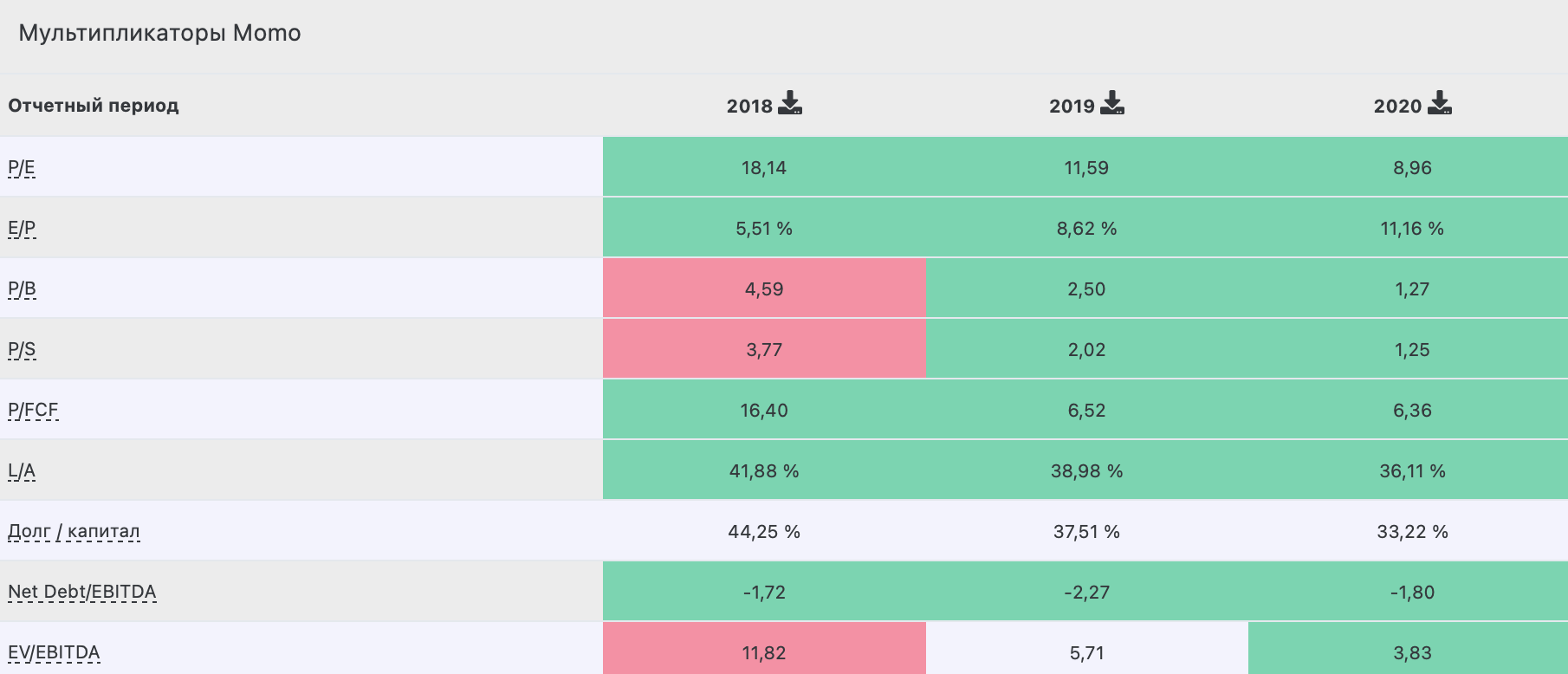

Momo имеет в своем распоряжении 11 млрд юаней свободных денежных средств на счетах и отрицательный чистый долг. NetDebt/EBITDA = -1,8x. Все это удерживает компанию на плаву, но вот стагнация результатов и количества активных подписчиков расстраивают инвесторов, у которых нет желания откупать просадку котировок.

С июня 2018 года котировки упали на 73%. В текущей ситуации, падение кажется чрезмерным. Да и бизнес компании не показывает колоссальной просадки. Мультипликаторы говорят о перепроданности. P/E = 9,3, P/B = 1,3 — одни из лучших в секторе.

Но нужно понимать, что китайские компании сейчас под давление обстоятельств. Возможный делистинг с американских бирж добавляет негатива. Стагнация результатов не дает повода для кратного восстановления. Ближайшим уровнем поддержки является $11, где я и присмотрюсь к покупкам. А вот фанатам IT индустрии Китая, даже $14 за акцию позволит сформировать приемлемую точку входа, хоть и опасную в данной ситуации.

Jonhson&Jonhson (JNJ)

Американская многопрофильная корпорация, работающая в сфере здравоохранения. Jonhson&Jonhson производит медицинское оборудование, средства гигиены и лекарственные препараты. Начав свой путь с пластырей и детской присыпки в 1886 году, Jonhson&Jonhson путем новых разработок и активных покупок других компаний, развилась в одну из крупнейших компаний мира. А в 2020 году даже начала разработку вакцины от Covid-19.

Имя компании на слуху во многих странах мира. В основном это благодаря средствам гигиены. Однако, такие бренды, как Listerine, Acuvue, Доктор Мом или Зиртек, также принадлежат компании. Основная доля выручки — 55% приходится на фармацевтический сегмент. Медицинское оборудование — 30%. А вот на те вещи, с которыми мы привыкли ассоциировать компанию — косметические средства и товары для личной гигиены — всего 15%.

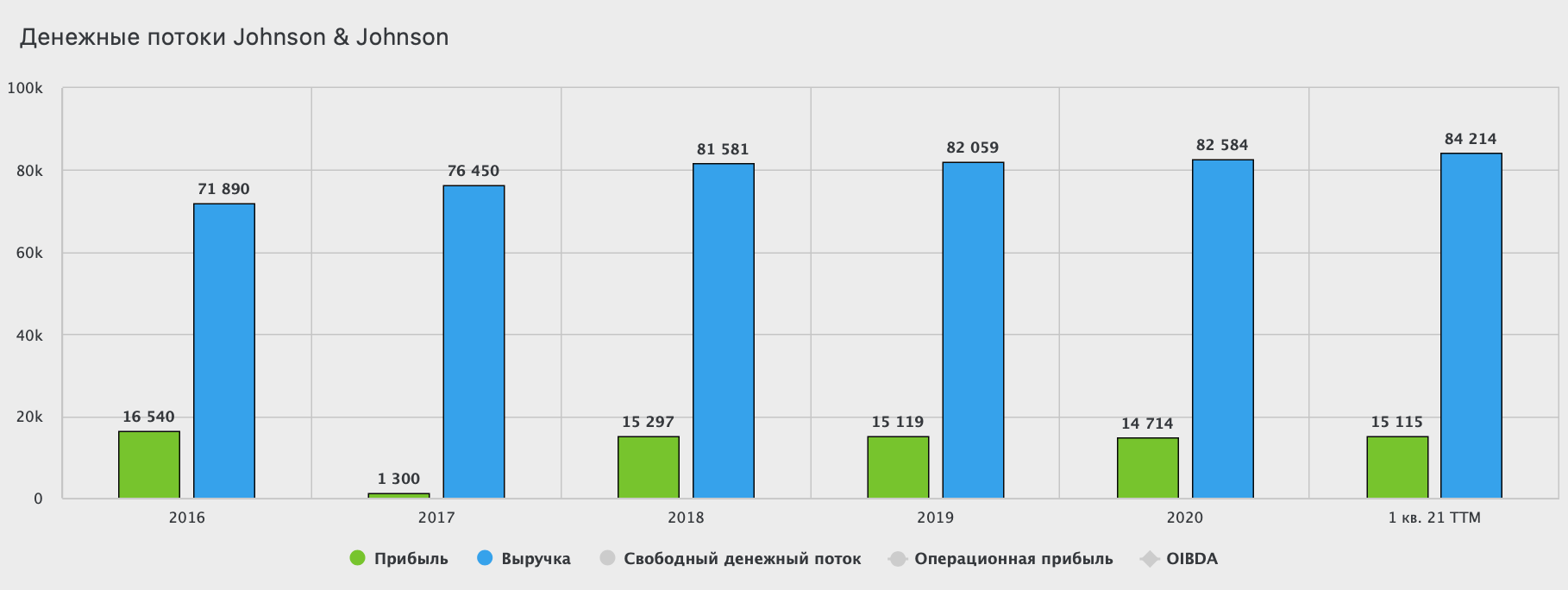

Jonhson&Jonhson является классической компанией стоимости. Искать значимых прорывов, которые способны кратно увеличить выручку, не приходится. За 5 последних лет выручка компании выросла всего на 15%, а за 2020 год почти не изменилась к предыдущему. Денежные потоки стабильны, как и доля рынка в своих сегментах. А вот прибыль даже немного стагнирует. В 2020 году она составила $14,7 млрд, снизившись на 2,7%.

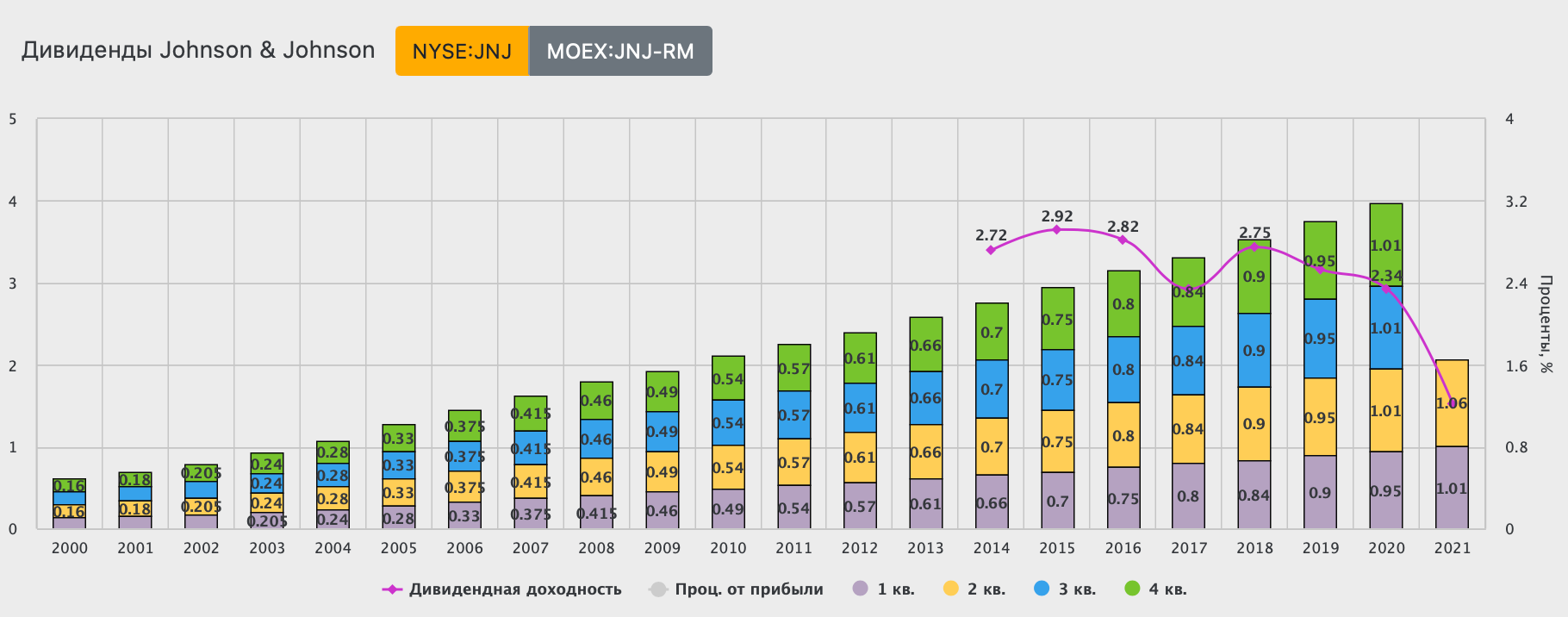

Компания является дивидендным аристократом, который увеличивает ежегодно размер дивидендов. Правда вот их размер не превышает и 3%. Но радует долговая нагрузка. Чистый долг на конец 1 квартала составил $10,1 млрд, а NetDebt/EBITDA = 0,42x.

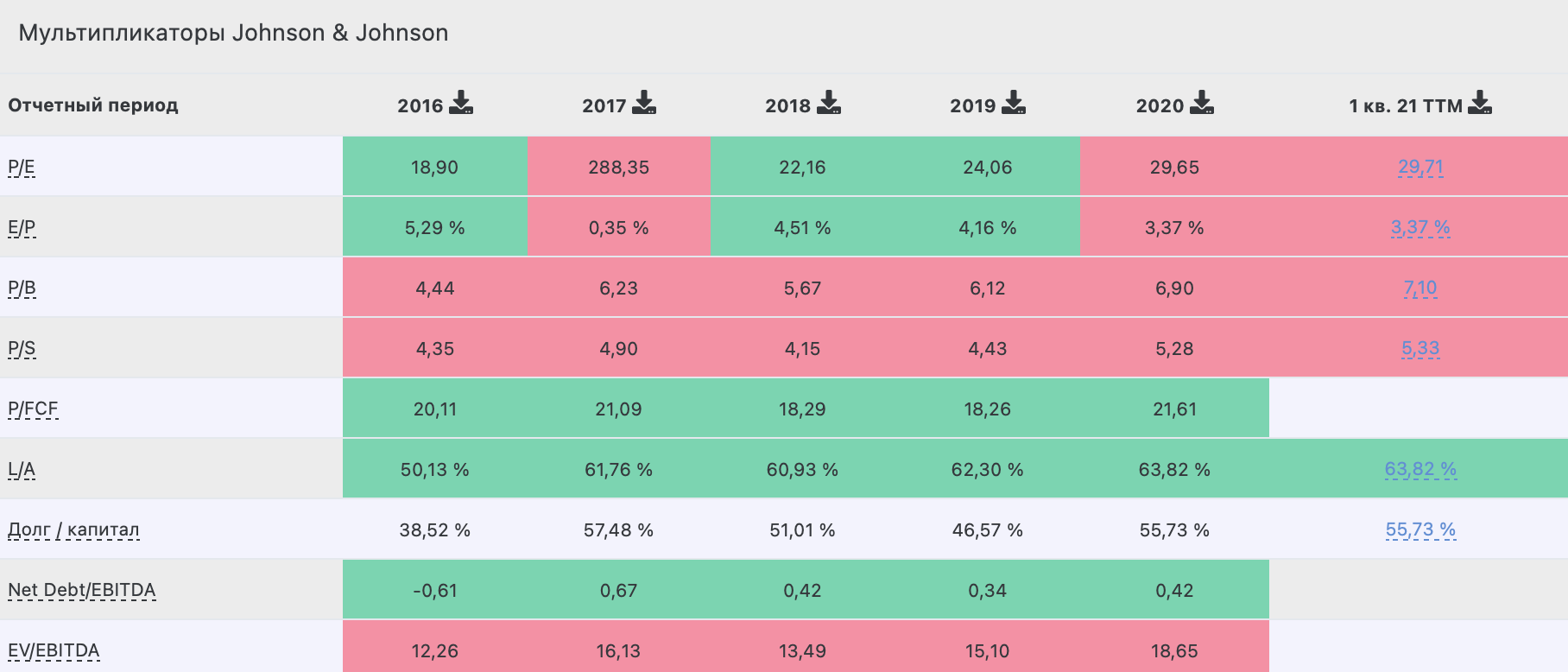

J&J занимает 14 место в рейтинге самых дорогих компаний, торгующихся в США. Привлекает к себе внимание инвесторов. Имеет стабильные денежные потоки. Защищена от кризисных явлений. Повышает дивидендные выплаты и почти не имеет долга. Ценится инвесторами и торгуется по c премией к рынку. Мультипликаторы завышены: P/E почти 30, P/B = 7, EV/EBITDA космические 18,7. И это не IT компания, а довольно капиталоемкая Blue chips Америки.

При изучении таких компаний я всегда испытываю уверенность в их перспективах. Откровенно, я люблю держать в портфеле компании реального сектора, но по таким ценникам я просто не готов покупать акции J&J. $148 для меня будет более приемлемыми значениями, хоть и все равно завышенными. Только ниже этого уровня я буду добирать акции. Дойдем ли туда? Ну вы же меня знаете… я терпеливый.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

Моя группа ВКонтакте - ИнвестТема

Если есть лишнее лаве в очередной венчур кидайте…

Так что долго вы можете ждать 11-ти.