"Парковка" денег через VTBM

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

Еще одним преимуществом паев перед облигациями является отсрочка выплаты налога на прибыль до конца года (для обычных брокерских счетов) или вообще потенциально нулевой налог для счетов типа ИИС (до момента закрытия ИИС). Как известно, с этого года купоны по любым облигациям облагаются налогом 13% сразу при выплате, без какой-либо временной отсрочки и независимо от типа счета (даже на ИИС они «падают» уже за вычетом налога). Чтобы отсрочить выплату НДФЛ по купонам облигаций, нужно продавать облигации до даты выплаты купона, что часто бывает неудобно.

Конкретно по паям VTBM отмечу всегда отличную ликвидность – спред на покупку-продажу постоянно минимальный (один пипс!) при огромных объемах спроса и предложения в лучших биде и офере, так как, по-видимому, там стоит маркет-мейкер в лице самой УК или другой компании Группы ВТБ. Типичные объемы в стакане – порядка 250 миллионов рублей как на биде, так и на офере, что для физика выше крыши.

Потенциальные минусы паев – комиссии и добросовестность управляющей компании. Предельная комиссия в этом фонде – 0.4% в год, что сравнительно немного. Я не знаю точного механизма взимания комиссии УК в ВТБ, но обычно она «зашивается» в стоимость пая, поэтому дополнительно я ее не вычитал в расчете ниже.

Про добросовестность сложно судить – зависит от того, насколько оперативно управляющий размещает средства. Ставки РЕПО, бывает, гуляют в течение дня сильно. Максимальные объемы в РЕПО по лучшим ставкам обычно проходят до полудня, если рынок не лихорадит. Как говорится, хочется надеется, что УК добросовестна.

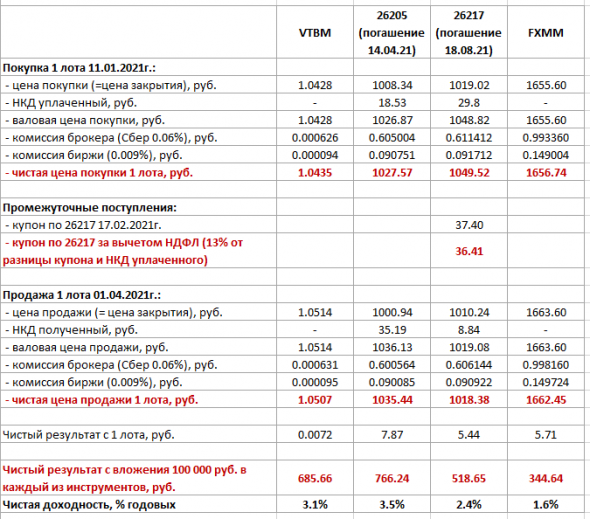

Ну и, собственно, про доходность. Для сравнения взял две ближайшие ОФЗ: 26205 с погашением 14 апреля 2021 года и чуть более длинную 26217 с погашением 18 августа 2021г. Также включил в сравнение паи еще одного рублевого паевого фонда денежного рынка, FXMM от FinEX, но там изначально с ликвидностью плохо, я бы туда по любому не лез.

Период расчетов – с 11 января 2021г. по 01 апреля 2021г.

Расчет делался с учетом брокерской комиссии и комиссии биржи. Брокерскую комиссию брал по Сбер-брокеру. Кстати, клиенты ВТБ-брокера имеют преимущество перед другими брокерами при купле-продаже VTBM, так как вообще не платят брокерскую комиссию по данному инструменту.

По ОФЗ 26217 была выплата купона 17.02.2021г. в размере 37.4 руб. Здесь вычел НДФЛ с разницы между купоном и НКД уплаченным при покупке, а не со всего купона, хотя реально может быть берут и НДФЛ целиком с купона, а потом по итогам года засчитывают НКД в налоговой базе. Во втором случае результат был бы еще хуже.

Далее в расчете дохода по 26217 полученный купон реинвестировался под 5% годовых.

Итого, при «парковке» условной суммы в 100 тысяч рублей в период с 11.01.2021 по 01.04.2021 доход по VTBM был бы с небольшим отставанием ниже, чем по ОФЗ 26205. Доход по ОФЗ 26217 был бы уже существенно ниже первых двух, а про FXMM я вообще молчу.

Замечу, что, если бы я сидел в ОФЗ 26205 до погашения (14 апреля 2021г.), то комиссии «на выходе» отсутствовали бы, но итоговый купон был бы выплачен за вычетом НДФЛ, и скорее всего, результат был бы хуже, чем по VTBM.

В абсолюте все результаты низкие, они не рассчитаны на заработок. Можно и вообще никуда не парковать деньги, ждать чисто в кэше. Чем больше ожидаемый срок вложения и исходные суммы, тем больше смысла в таких инвестициях.

Для тех, кто задается вопросом, за какой минимальный срок отбиваются расходы на комиссии брокера и биржи (то есть каков минимальный разумный срок такой «парковки» денег), то в моих расчетах получается 2 недели.

Вот это не понял… Где и когда реинвестировался?