Новая реальность – реальность низких доходов инвесторов?

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

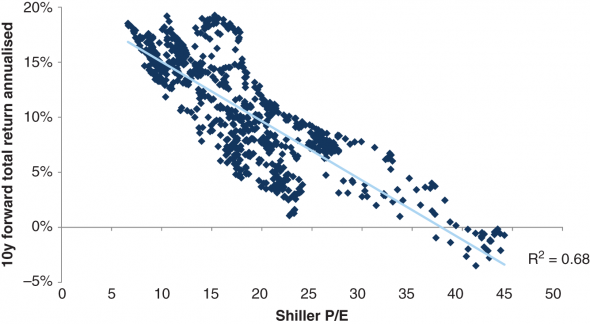

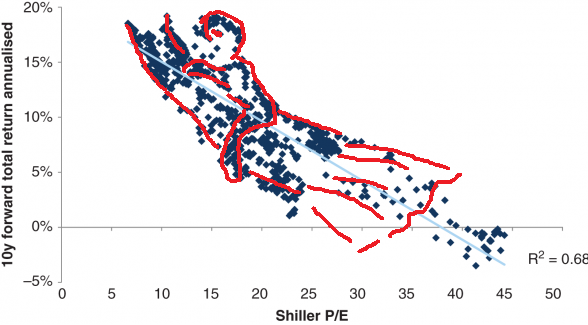

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

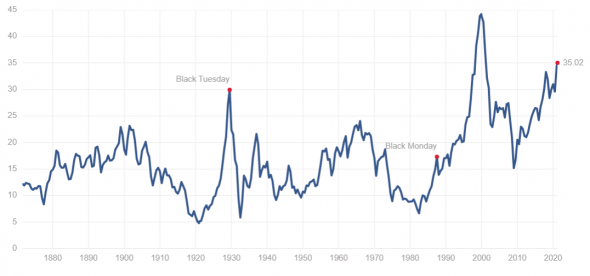

Текущий уровень данного мультипликатора в районе 35:

Что, глядя на предыдущий график, означает среднегодовую доходность 0-3% на ближайшие 10 лет.

Облигации

Доходность по облигациям можно разделить на две основных стратегии: получение фиксированной доходности до погашения, и получение купонов плюс рост цен облигации и ее досрочная продажа.

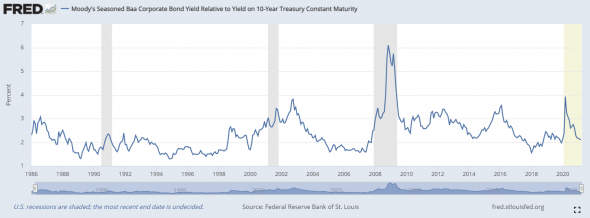

Давайте взглянем на уровень доходностей по долгосрочным (20 лет+) корпоративным облигациям к погашению рейтинга BAA:

Сейчас он находится вблизи исторического минимума, а в абсолютном выражении доходность с инвестициями на 20 лет+ составляет 3.4%.

Но может быть есть шанс продать эти облигации до погашения и заработать на росте цен? Спред между трежерис сейчас тоже вблизи исторического минимума:

Что оставляет не так много потенциала для его сужения, а значит, с учетом исторически низкой доходности, потенциала для роста цен тоже немного. Поэтому, в основном, инвесторам стоит учитывать только ту доходность, которую они получают к погашению.

Выводы

Глядя на данные выше, можно сделать вывод, что единственная новая реальность, которая светит инвесторам в ближайшие годы – это крайне низкая доходность инвестиционных портфелей. Единственный способ улучшить эту ситуацию, это добавлять в портфель акции (или облигации) отдельных компаний, где потенциал для доходности выше, чем у рынка в целом.

И если вам интересна эта тема, подписывайтесь на мой Telegram канал.

GAURANGA27 марта 2021, 22:56Народ, кому влом читать. Вставляйте сюда текст и слушайте

GAURANGA27 марта 2021, 22:56Народ, кому влом читать. Вставляйте сюда текст и слушайтеcloud.yandex.ru/services/speechkit#demo

0 П М28 марта 2021, 07:26

П М28 марта 2021, 07:26 +1

+1 Дядя Богдан28 марта 2021, 10:28Единственный выход играть на понижение0

Дядя Богдан28 марта 2021, 10:28Единственный выход играть на понижение0