17 марта 2021, 13:21

Пенсионный портфель. Первый год существования

Год назад, в марте 2020го, вернувшись из отпуска, в который ещё успел слетать до закрытия всего и вся, я пришёл на фондовый рынок. Совершил свои первые сделки. Начал формировать свой пенсионный портфель. Итоги первого года существования которого и хочу подвести.

Мне 38 лет, я программист из Санкт-Петербурга.

Цель портфеля: обеспечить пассивный доход к 60ти годам на минимальном уровне 100 000 сегодняшних рублей в месяц.

Общий срок инвестирования: 23 года.

Осталось: 22.

Пополнения: ежемесячно, изначально на сумму равную примерно 20% от моей зарплаты.

Дивиденды и купоны: реинвестируются на 100%.

Доходность за первый год (с учётом дивидендов и купонов): 20% годовых в рублях.

Перед выходом на биржу я прочитал массу книг об инвестировании вообще и формированию портфеля в частности. Просмотрел кучу обучающих видеороликов. В итоге сформировал первые наброски структуры своего портфеля. В первой редакции он выглядел так:

С ОФЗ всё понятно. Надёжно, хоть и не так доходно. Но всё равно лучше, чем на банковском депозите.

С ВДО несколько сложнее. Я решил отобрать 10 разных эмитентов с доходностью от 9%. Тоже попытался диверсифицировать их по разным секторам экономики. Плюс по каждому посмотрел отчётность.

ETF используются для диверсификации по странам и валютам. Я покупаю три фонда: FXUS, FXDE и FXCN. Широкий рынок США, Германии и Китая. Причём первый и третий номинированы в долларах, а второй в евро. Что даёт некоторую валютную диверсификацию.

Изначально золото планировалось покупать только в виде FXGD (номинирован в долларах, что ещё добавляет валютной диверсификации). Но в процессе я разбавил эту часть портфеля акциями Полиметалла и Полюса. Они дают как привязку к цене на золото, так и небольшие дивиденды. Все три составляющие в равных долях.

Под грозной аббревиатурой IPO скрывается лишь одна бумага: ЗПИФ ФПР. Мне нравится идея и стратегия этого фонда. И даже в текущей ситуации с его активами я настроен в целом оптимистично о его перспективах.

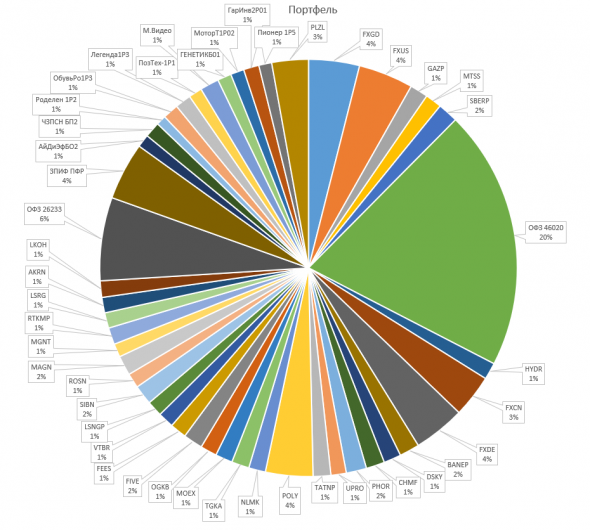

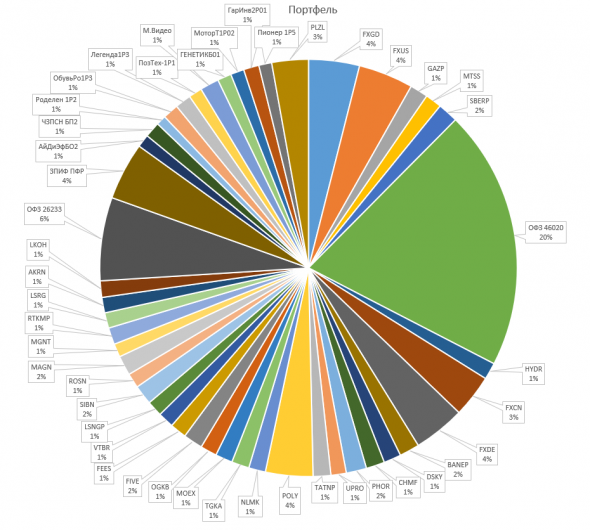

Состав портфеля:

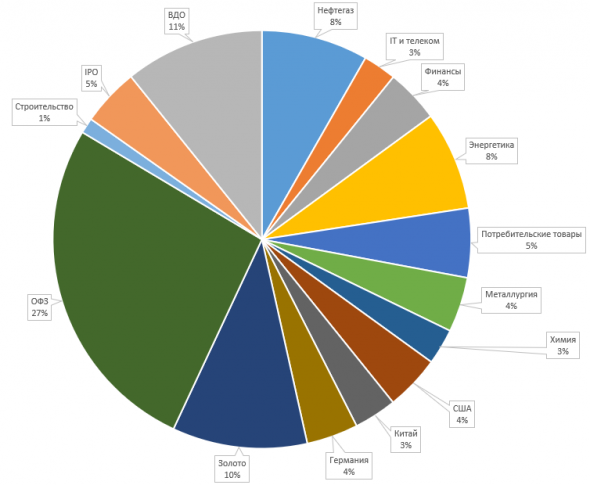

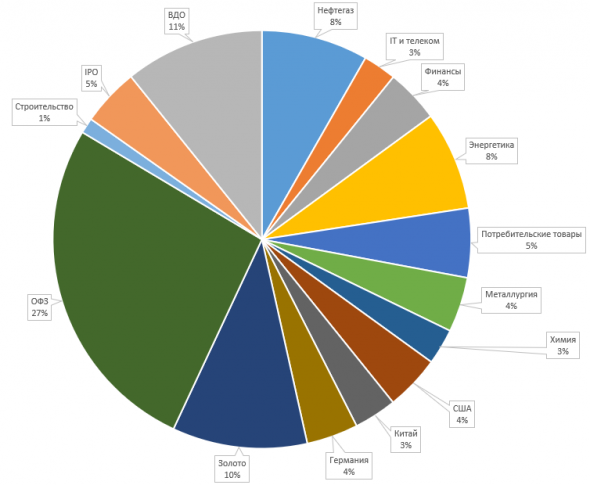

Распределение по секторам экономики:

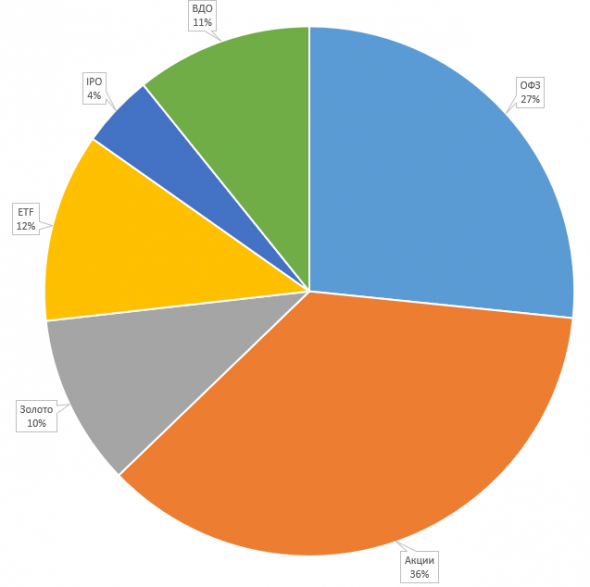

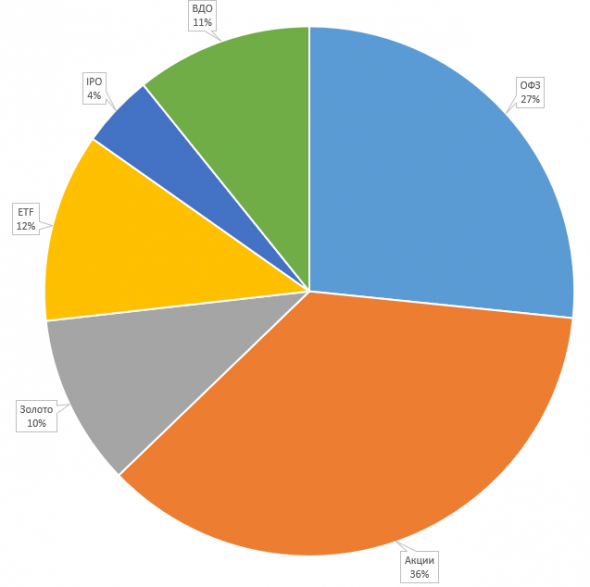

Текущая структура:

Ребалансировка происходит только за счёт смещения долей при покупках. Т.е. если оказывается слишком много ETF или IPO, например, они просто исключаются из списка на покупку, а средства перераспределяются. Все покупки осуществляются в один день. Как правило это первый торговый день месяца. Без попыток искать более удачные моменты входа.

В процессе происходят некоторые перекосы внутри портфеля. Суммы ежемесячного пополнения не хватает на то, чтобы купить все бумаги портфеля. Поэтому приходится выбирать. Плюс разная стоимость самих бумаг. Какие-то достаточно долго ждут своей очереди на докупку (например, Акрон с ценой 6000). В то время как другие пополняются на 2 — 3 тысячи ежемесячно.

Текущий уровень пополнения не позволит мне достичь моих финансовых целей за отведённое время. Поэтому я предполагаю увеличивать сумму пополнения в зависимости от роста зарплаты и других доходов. Например, планирую направлять 50% от суммы увеличения зарплаты на эти цели. Т.е. повысили зарплату на 20 тысяч (да, зарплата программиста не маленькая), 10 тысяч прибавится к сумме ежемесячного пополнения. Плюс все налоговые вычеты также буду реинвестировать (первый вычет ещё только ждёт завершения камеральной проверки).

Портфель держится на ИИС, поэтому очень жду увеличения лимита на внесение до 3х миллионов, о котором говорят. В противном случае, при достижении лимита, планирую часть портфеля перевести на обычный брокерский счёт.

Результат первого года считаю хорошим. С минимальными нервами получена доходность, заметно превышающая альтернативу в виде банковских депозитов. Плюс прекрасный опыт и проверка терпимости к просадкам.

Худшая бумага в портфеле: ОФЗ 26233, минус 5.5%.

Лучшая бумага в портфеле: НЛМК, плюс 73%.

З.Ы. Извините за читаемость картинок. Ограничение Смарт-Лаба :(

Мне 38 лет, я программист из Санкт-Петербурга.

Цель портфеля: обеспечить пассивный доход к 60ти годам на минимальном уровне 100 000 сегодняшних рублей в месяц.

Общий срок инвестирования: 23 года.

Осталось: 22.

Пополнения: ежемесячно, изначально на сумму равную примерно 20% от моей зарплаты.

Дивиденды и купоны: реинвестируются на 100%.

Доходность за первый год (с учётом дивидендов и купонов): 20% годовых в рублях.

Перед выходом на биржу я прочитал массу книг об инвестировании вообще и формированию портфеля в частности. Просмотрел кучу обучающих видеороликов. В итоге сформировал первые наброски структуры своего портфеля. В первой редакции он выглядел так:

- 40% ОФЗ

- 35% акции

- 15% ETF

- 10% золото

- 35% акции

- 30% ОФЗ

- 10% ВДО

- 10% ETF

- 10% золото

- 5% IPO

С ОФЗ всё понятно. Надёжно, хоть и не так доходно. Но всё равно лучше, чем на банковском депозите.

С ВДО несколько сложнее. Я решил отобрать 10 разных эмитентов с доходностью от 9%. Тоже попытался диверсифицировать их по разным секторам экономики. Плюс по каждому посмотрел отчётность.

ETF используются для диверсификации по странам и валютам. Я покупаю три фонда: FXUS, FXDE и FXCN. Широкий рынок США, Германии и Китая. Причём первый и третий номинированы в долларах, а второй в евро. Что даёт некоторую валютную диверсификацию.

Изначально золото планировалось покупать только в виде FXGD (номинирован в долларах, что ещё добавляет валютной диверсификации). Но в процессе я разбавил эту часть портфеля акциями Полиметалла и Полюса. Они дают как привязку к цене на золото, так и небольшие дивиденды. Все три составляющие в равных долях.

Под грозной аббревиатурой IPO скрывается лишь одна бумага: ЗПИФ ФПР. Мне нравится идея и стратегия этого фонда. И даже в текущей ситуации с его активами я настроен в целом оптимистично о его перспективах.

Состав портфеля:

Распределение по секторам экономики:

Текущая структура:

Ребалансировка происходит только за счёт смещения долей при покупках. Т.е. если оказывается слишком много ETF или IPO, например, они просто исключаются из списка на покупку, а средства перераспределяются. Все покупки осуществляются в один день. Как правило это первый торговый день месяца. Без попыток искать более удачные моменты входа.

В процессе происходят некоторые перекосы внутри портфеля. Суммы ежемесячного пополнения не хватает на то, чтобы купить все бумаги портфеля. Поэтому приходится выбирать. Плюс разная стоимость самих бумаг. Какие-то достаточно долго ждут своей очереди на докупку (например, Акрон с ценой 6000). В то время как другие пополняются на 2 — 3 тысячи ежемесячно.

Текущий уровень пополнения не позволит мне достичь моих финансовых целей за отведённое время. Поэтому я предполагаю увеличивать сумму пополнения в зависимости от роста зарплаты и других доходов. Например, планирую направлять 50% от суммы увеличения зарплаты на эти цели. Т.е. повысили зарплату на 20 тысяч (да, зарплата программиста не маленькая), 10 тысяч прибавится к сумме ежемесячного пополнения. Плюс все налоговые вычеты также буду реинвестировать (первый вычет ещё только ждёт завершения камеральной проверки).

Портфель держится на ИИС, поэтому очень жду увеличения лимита на внесение до 3х миллионов, о котором говорят. В противном случае, при достижении лимита, планирую часть портфеля перевести на обычный брокерский счёт.

Результат первого года считаю хорошим. С минимальными нервами получена доходность, заметно превышающая альтернативу в виде банковских депозитов. Плюс прекрасный опыт и проверка терпимости к просадкам.

Худшая бумага в портфеле: ОФЗ 26233, минус 5.5%.

Лучшая бумага в портфеле: НЛМК, плюс 73%.

З.Ы. Извините за читаемость картинок. Ограничение Смарт-Лаба :(

Читайте на SMART-LAB:

Доллар как бенефициар нефтяного шока: почему рынок снова идет в защиту

Во вторник укрепление доллара выглядело не просто реакцией на рост глобальной тревожности, а результатом наложения сразу факторов. Первый — классический спрос на защитный актив на фоне риска...

03.03.2026

❗️ ПАО «МГКЛ» завершило сбор книги заявок второго выпуска облигаций на СПБ Бирже

📕 Компания закрыла книгу заявок по выпуску облигаций серии 001PS-02 объёмом 1 млрд рублей. Переподписка составила 2,3 раза. 🔴 Итоговые параметры выпуска:

• Ставка купона — 24,5 %...

03.03.2026

картинки кликабельны, так что всё нормально.

Когда я слышу про надежность ОФЗ вспоминаю «надежность» ГКО и меня прошибает холодный пот...

А так да… Вы встали на путь становления Рантье, за что респект и уважуха…