Как заработать на предстоящих IPO в России

Тема IPO в последнее время в России на слуху. Особенно это связано с IPO таких компаний как Ozon и Fix Price. Мы рассмотрели, какие размещения могут произойти в ближайшие несколько лет и как на них можно заработать.

Мы считаем следующие размещения наиболее интересными:

- АФК Система планирует размещение многих своих активов. Основными являются Segezha Group, Медси и Степь. Это делает АФК Систему интересным активом за счёт раскрытия стоимости активов компании.

- IPO Утконоса может положительно повлиять на котировки Ленты при развитии истории с синергией между двумя компаниями. Также возможен уход средств от акций Ozon за счёт того, что инвесторы решат отыгрывать тренд e-commerce через одного из лидеров своего сегмента, Утконоса.

- Победа и Яндекс.Такси могут разместиться по более высокому мультипликатору, чем торгуются материнские компании, что может стать краткосрочным позитивным фактором для Аэрофлота и Яндекса соответственно.

Fix Price

Кто? Сеть магазинов для всей семьи с широким ассортиментом товаров для дома по низким фиксированным ценам.

Когда? 10 марта 2021.

О планах провести IPO в Лондоне Fix Price сообщила в середине февраля. Компания также проведёт вторичный листинг на Московской бирже. Предварительно компанию оценили для IPO в $7-$11,5 млрд.

Более подробно о том, что мы думаем об IPO Fix Price можете почитать здесь.

Segezha Group

Кто? Один из лидирующих лесопромышленных холдингов с вертикально-интегрированной структурой и полным циклом лесозаготовки и глубокой переработки древесины.

Когда? Предварительно 2021 год.

Холдинг АФК Система сообщил о планах проведения IPO портфельной компании Segezha Group. В заявлении сказано, что АФК готовит выход компании на биржу в 2021 году, однако пока никакие официальные решения относительно IPO не приняты.

Компания является лидером Российского и одним из лидеров Европейского рынка бумажной упаковки (52% и 16,5% соответственно).

Компания ориентирована на иностранные рынки, что позволяет ей иметь большую долю валютной выручки, 70%.

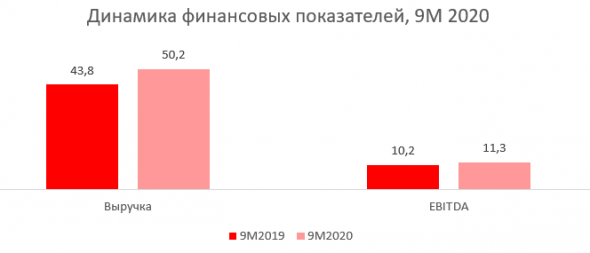

Выручка компании за 9 месяцев 2020 составила 50,2 млрд руб. (+14,7% г/г), EBITDA была на уровне 11,3 млрд руб. (+11,0% г/г).

Выход компании на биржу может стать важным катализатором для акций АФК Система, которая владеет 98% компании. Это произойдёт за счёт получения рыночной оценки компании. К тому же выход на биржу подразумевает возможность для свободной торговли акциями, что означает больше ликвидности. А ликвидность делает активы более ценными и дорогими.

Медси

Кто? Крупнейшая в стране федеральная частная сеть лечебно-профилактических учреждений, предоставляющая полный комплекс услуг.

Когда? Предварительно 2022 год.

Ещё один из профильных активов Системы может провести IPO. В Медси у АФК имеется 97% компании. Изначально ожидалось, что размещение будет проведено в 2021 году. Однако затем, из-за пандемии, компания решила сменить стратегию и выйти на биржу в 2022 г., по словам директора по коммерческой деятельности и маркетингу Медси Аллы Канунниковой.

Выручка Медси за первое полугодие упала до 10,5 млрд руб. (-1,9% г/г), а скорр. EBITDA снизилась до 2,3 млрд руб. (-9,8% г/г).

Так как Медси также является активом Системы, выход компании на биржу положительно повлияет на капитализацию АФК. Основными катализаторами, так же как и с Сегежой, будут являться получение рыночной оценки компании и ликвидности.

Степь

Кто? Одна из крупнейших аграрных компаний России.

Когда? Неизвестно.

Степь является ещё одним активом АФК Системы в этом списке, где у Системы 85%. Изначально размещение актива предполагалось в 2019 году. Затем оно было перенесено на 2020, но из-за пандемии выход компании на биржу пришлось отменить снова. По словам Владимира Чирахова, президента и председателя правления АФК Системы, компания вызывает большой интерес у инвесторов, в том числе у международных.

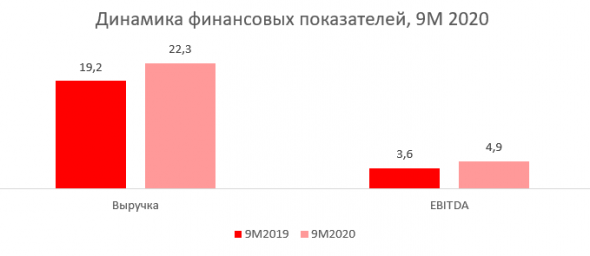

За девять месяцев 2020 года выручка компании выросла на 16,3% г/г до 22,3 млрд руб., а EBITDA выросла на 37,3% г/г и составила 4,9 млрд руб.

Степь может стать ещё одним активом, который поможет АФК Системе раскрыть свою рыночную стоимость.

Яндекс.Такси

Кто? Сервисы агрегатора такси и доставки еды и продуктов, а также мобильные приложения к ним.

Когда? Перенесено на неопределённый срок.

О планах по проведению IPO Яндекс.Такси компания заявляла в начале 2019 г. Однако после этого в ноябре 2020 Яндекс отказался от размещения Такси.

Грег Абовский, операционный и финансовый директор Яндекса, заявил: «Мы видим, что такая платформа Яндекса, которую мы создали, становится лучше из-за своей цельности. Поэтому IPO сервиса такси на сегодняшний день не рассматривается.»

В случае размещения Яндекс.Такси, есть большая вероятность, что он разместится по более высокой оценке, чем рынок закладывает сейчас в акции Яндекса. На этом фоне котировки Яндекса могут вырасти. Однако в связи с переносом IPO на неопределённый срок, использовать его в качестве инвестиционного тезиса не стоит.

ivi

Кто? Лидер рынка онлайн-кинотеатров в России.

Когда? Перенесено на неопределённый срок.

Основатель Ivi, Олег Туманов, не раз говорил о возможном выходе компании на биржу. В итоге компания готовилась выйти на рынок в начале 2021 года: в конце ноября 2020 года стало известно о планах выйти на NASDAQ.

Затем размещение было отложено из-за законопроекта депутата Антона Горелкина об ограничении доли иностранцев в онлайн-кинотеатрах. По законопроекту, внесённому депутатом 18 декабря 2020, если доля иностранцев в онлайн-кинотеатрах превысит 20%, то компания обязана объяснить целесообразность своей структуры собственности на правительственной комиссии.

Компания занимает лидирующие позиции на рынке онлайн-кинотеатров с долей в 23% по итогам 6 месяцев 2020. При этом компания наращивала выручку быстрее, чем рос рынок, что подразумевает увеличение доли на рынке в первые 6 месяцев 2020 года. Так, выручка ivi выросла на 58% г/г за 6 месяцев 2020, составив 4,3 млрд руб.

Компания является лидером рынка и показывает большой рост. При этом ей удаётся сохранять позиции даже несмотря на конкуренцию тяжеловесов в лице okko (актив Сбербанка) и Кинопоиска (актив Яндекса). Такие сильные позиции сделают компанию очень желанным активом на первичном рынке.

Выход бизнеса на IPO дал бы инвесторам возможность инвестировать в сильную компанию роста, оперирующую на российском рынке. Таких игроков сейчас не так много.

Утконос

Кто? Лидер рынка в сфере доставки продуктов питания и сопутствующих товаров российского e-commerce.

Когда? Конкретных планов пока нет.

До апреля 2020 года компания была безоговорочным лидером рынка онлайн-доставки еды, но затем Утконос сместили на третью позицию X5 Retail Group и Сбермаркет. Доли Утконоса, Х5 и Сбермаркета составляют 10%, 12% и 11% соответственно.

Утконос увеличил оборот за первые девять месяцев 2020 года до 11,6 млрд руб. (+66% г/г) против 7,0 млрд руб. за 9 месяцев 2019. Директор компании заявил, что к 2023 компания может выйти на безубыточность. А может и раньше.

Генеральный директор Утконоса сказал в ноябре 2020, что сейчас компания не планирует выходить на биржу. В дальнейшем такая возможность может обсуждаться, но на сегодня таких планов нет.

Выход компании на биржу может стать положительным драйвером для акций Ленты. Это произойдёт, если рынок позитивно воспримет историю о частично совместном бизнесе Утконоса и Ленты. Этой истории, вероятно, будет уделяться немало внимания во время размещения, в связи с синергией, которая это может приносить обеим компаниям.

В случае если до размещения произойдёт слияние или развитие СП (совместного предприятия) между Лентой и Утконосом, тогда размещение Утконоса окажет ещё большее влияние на Ленту. Это будет связано с раскрытием стоимости Утконоса. В большой степени это будет вызвано тем, что онлайн-ритейлеры торгуются по более дорогим мультипликаторам, чем обычные.

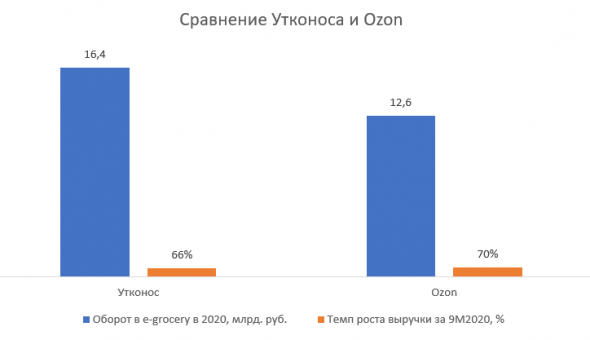

Также компания может навязать конкуренцию Ozon за деньги инвесторов. Утконос является более крупным игроком на рынке фуд-ритейла, обработав на 30% больший объём заказов, чем Ozon. Однако в целом Ozon является более крупным игроком за счёт отсутствия специализации на одном рынке. Несмотря на это, близкие темпы роста (+66% г/г против +70% г/г за 9 месяцев 2020 у Ozon) вместе с лидерскими позициями могут стать причиной, почему некоторые инвесторы решат продать Ozon в пользу акций Утконоса. Это приведёт к незначительному падению акций Ozon.

Победа

Кто? Крупнейшая авиакомпания лоукостер в России.

Когда? Отложено на неопределённый срок.

В 2019 году гендиректор Аэрофлота заявил, что Аэрофлот планирует провести IPO 25% капитала Победы. Однако с того момента у компании сменился генеральный директор. Недавно он выступил с заявлением, что на данный момент IPO Победы не рассматривается.

Сибур

Кто? СИБУР — крупнейшая интегрированная нефтегазохимическая компания России.

Когда? Неизвестно.

Слухи о выходе Сибура на IPO витают уже давно. Сибур был готов к IPO еще в 2018 году, но с того времени решение о выходе на сделку так и не было принято. В феврале 2019 года Конов говорил, что после запуска завода Запсибнефтехим будет больше стимулов для IPO, а летом 2020 года счел время для сделки неподходящим, учитывая пандемию коронавируса.

После назначения Питера О’Брайена, бывшего топ-менеджера Morgan Stanley, на должность финансового директора Сибура в сентябре прошлого года кажется, что IPO компании неизбежно. В сентябре 2020 года глава Сибура Дмитрий Конов подчеркивал, что компания ждёт благоприятного стечения из трех факторов: финансовой отчетности, состояния рынков — индустриальных и финансовых.

Выручка компании за 9 месяцев 2020 года составила 369,4 млрд руб. (-6,6% г/г), EBITDA составила 122,0 млрд руб. (-3,3% г/г).

ВкусВилл

Кто? Сеть магазинов продуктов для здорового питания.

Когда? Предварительно 2021 год.

Еще одна российская компания, которая планирует выход на американскую биржу, — сеть магазинов ВкусВилл. Со слов Андрея Кривенко, основателя компании, окончательное решение еще не принято, но размещение рассматривается на Нью-Йоркской и Московской биржах.

Стоит отметить, что ВкусВилл сейчас находится на очередном пике своего развития. Во-первых, за время пандемии и карантина компания увеличила оборот онлайн-торговли с 1% до 15% и вошла в пятерку крупнейших продуктовых онлайн-ритейлеров в России, а выручка выросла на 47% г/г в первом полугодии 2020.

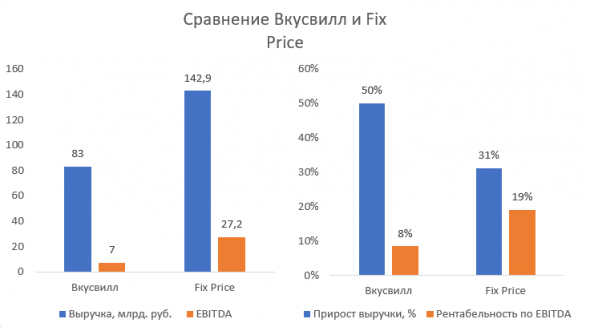

При этом в абсолютных размерах компания немного отстаёт от другого производителя ритейл индустрии, проводящего IPO — Fix Price. Так, у ВкусВилл выручка в 2019 году составила 83 млрд руб. против 142,9 млрд руб.

Кроме того, компания сейчас активно выходит на западные рынки: уже работает магазин в Париже, ещё один в Амстердаме, также обсуждается открытие офлайн-точек в Европе и Китае.

Интересно, что в 2019 году компания получила 3 млрд руб. чистой прибыли при 82,5 млрд руб. выручки и направила 2 млрд руб. на выплату дивидендов. Компания уже 5 лет работает без убыточных годов.

Совкомбанк

Кто? Третий по величине активов частный банк в России.

Когда? Предварительно 2021 год.

Компания собирается на IPO еще с 2018 года. В феврале 2020 года агентство Рейтер сообщило, что Совкомбанк готовится к IPO в середине года и уже выбрало Goldman Sachs, JP Morgan и Morgan Stanley в качестве организаторов размещения, а Мосбиржу — в качестве площадки для размещения.

Однако кризис помешал этим планам, и в апреле первый заместитель председателя правления банка высказался насчет IPO: «В этом году — точно нет, в следующем году — мы не исключаем, то есть может быть такой сценарий, при котором в следующем году могут быть окна для IPO.»

Компания показывает достаточно быстрый рост для публичных российских банков. Так, число розничных клиентов выросло до 8,1 млн клиентов к концу 9 месяцев 2020 (+29% к 31 декабря 2019). Скорр. прибыль за первые 9 месяцев 2020 года выросла на 21% г/г и составила 22 млрд руб. а в 2019 выросла на 70%: с 17,5 млрд руб. до 30,1 млрд руб.

По нашему мнению, самые интересные идеи на предстоящих размещениях — следующие:

- АФК Система может показать существенный рост в ближайшие несколько лет за счёт размещения многих своих активов. Основными из них являются Segezha Group, Медси и Степь.

- IPO Утконоса может положительно повлиять на котировки Ленты при развитии истории с синергией между двумя компаниями. Также возможен уход средств от акций Ozon за счёт того, что инвесторы решат отыгрывать тренд e-commerce через лидера своего сегмента.

Статья написана в соавторстве с аналитиком Николаем Чиквашвили

Как заработать на предстоящих IPO в России?

Ответ — никак, ключевое слово «отжим».