24 февраля 2021, 20:24

Положительный рост рентабельности Ленты был обеспечен снижением товарных потерь - Атон

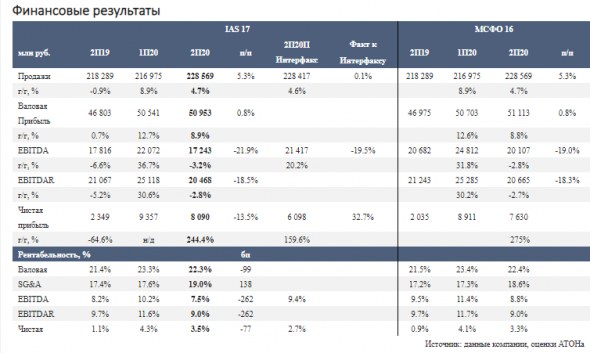

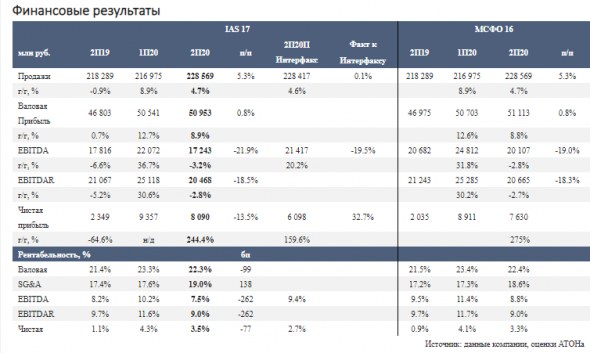

Выручка «Ленты» выросла на 4.7% г/г до 228.6 млрд руб. во 2П20, о чем компания уже ранее сообщала в рамках операционной отчетности. Розничные продажи показали сильную динамику (+7.3% в 2020, +5.7% в 4К20), а оптовые продажи отставали (-17.3% в 2020, -12.0% в 4К20). LfL-продажи в розничном сегменте ускорились кв/кв (+4% в 4К20 против +3% в 3К20) на фоне дальнейшего роста среднего LfL-чека (+13.2% в 4К20 против +9.2% в 3К20) и по-прежнему вялой динамики LfL-трафика (-8.1% в 4К20 против -5.7% в 3К20). Ключевые форматы «Ленты» продемонстрировали хорошие результаты: выручка гипермаркетов увеличилась на 6% г/г в 4К20 и 7.1% в 2020, продажи супермаркетов укрепились на 3.3% г/г в 4К20 и 9.3% в 2020. Число розничных магазинов достигло 393, а рост торговых площадей составил 2% г/г в 4К20. Онлайн-продажи в 4К20 подскочили на 933% г/г (+566% г/г за 2020), составив 2.5% в общем объеме продаж (1.4% за 2020).

Атон

Уровень коммерческих, общехозяйственных и административных расходов (SG&A) вырос во 2П20 на 13.9% г/г до 43.4 млрд руб., что составило 19.0% от общей выручки от продаж (17.6% в 1П20), главным образом из-за роста затрат на персонал, увеличением амортизации и арендных расходов.

Рентабельность EBITDA (IAS 17) во 2П20 составила 17.2 млрд руб. снизившись на 3.2% г/г (-19.5% против консенсус-прогноза Интерфакса) по сравнению с исторически рекордным ростом в 1П20 (+36.7%). Рентабельность EBITDA снизилась до 7.5% против 10.2% в 1П20 и 8.2% во 2П19, большей частью из-за снижения рентабельности валовой прибыли (-1% п/п) и роста расходов SG&A (+1.4% в 1П20), включая бонусные выплаты в связи с достижениями определенных целей компании, затраты в связи с изменениями в команде топ-менеджмента, расходы на маркетинг и издержки, понесенные из-за пандемии COVID.

Чистая прибыль (IAS 17) во 2П20 взлетела на 244.4% г/г до 8.1 млрд руб. (+32.7% против консенсус-прогноза Интерфакса), при этом рентабельность чистой прибыли составила 3.5% (против 1.1% во 2П19 и 4.3% в 1П20), в том числе за счет высоких показателей розничных продаж и сокращения процентных расходов (-40% г/г во 2П20).

Отношение чистого долга к EBITDA (IAS 17) улучшилось с 2.3x в 2019 до 1.5x в 2020 в результате усилий по погашению долговых обязательств.

Прогноз. «Лента» планирует представить подробный прогноз на 2021 в ходе Дня инвестора и аналитика, проведение которого ожидается 18 марта.

Оценка. По оценкам Bloomberg, «Лента» торгуется с мультипликаторами P/E 2021П 9.9x и EV/EBITDA 2021П 5.3x.

Валовая прибыль группы (IAS 17) выросла на 8.9% г/г до 50.95 млрд руб. во 2П20, а валовая рентабельность составила 22.3% (против 21.4% во 2П19 и 23.3% в 1П20). Положительный рост рентабельности г/г был обеспечен снижением товарных потерь, более выгодными условиями работы с поставщиками и сокращением низкорентабельного оптового сегмента, хотя, возможно, он был частично нивелирован ростом интенсивности промо-акций.Дима Виктор

Атон

Уровень коммерческих, общехозяйственных и административных расходов (SG&A) вырос во 2П20 на 13.9% г/г до 43.4 млрд руб., что составило 19.0% от общей выручки от продаж (17.6% в 1П20), главным образом из-за роста затрат на персонал, увеличением амортизации и арендных расходов.

Рентабельность EBITDA (IAS 17) во 2П20 составила 17.2 млрд руб. снизившись на 3.2% г/г (-19.5% против консенсус-прогноза Интерфакса) по сравнению с исторически рекордным ростом в 1П20 (+36.7%). Рентабельность EBITDA снизилась до 7.5% против 10.2% в 1П20 и 8.2% во 2П19, большей частью из-за снижения рентабельности валовой прибыли (-1% п/п) и роста расходов SG&A (+1.4% в 1П20), включая бонусные выплаты в связи с достижениями определенных целей компании, затраты в связи с изменениями в команде топ-менеджмента, расходы на маркетинг и издержки, понесенные из-за пандемии COVID.

Чистая прибыль (IAS 17) во 2П20 взлетела на 244.4% г/г до 8.1 млрд руб. (+32.7% против консенсус-прогноза Интерфакса), при этом рентабельность чистой прибыли составила 3.5% (против 1.1% во 2П19 и 4.3% в 1П20), в том числе за счет высоких показателей розничных продаж и сокращения процентных расходов (-40% г/г во 2П20).

Отношение чистого долга к EBITDA (IAS 17) улучшилось с 2.3x в 2019 до 1.5x в 2020 в результате усилий по погашению долговых обязательств.

Прогноз. «Лента» планирует представить подробный прогноз на 2021 в ходе Дня инвестора и аналитика, проведение которого ожидается 18 марта.

Оценка. По оценкам Bloomberg, «Лента» торгуется с мультипликаторами P/E 2021П 9.9x и EV/EBITDA 2021П 5.3x.

0 Комментариев

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

13.02.2026

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

13.02.2026