Индекс доллара - обречен снижаться?

Главной темой торгов понедельника стал возобновившийся рост рыночных безрисковых процентных ставок в США. Доходность 10-летних казначейских облигаций после недолгой консолидации около 1.30% на прошлой неделе, обновила локальный пик в понедельник, достигнув 1.38%. Фондовый рынок отреагировал незамедлительно: фьючерсы на американские индексы в минусе, SPX около половины процента, Nasdaq на более чем 1%.

Есть два канала через которых рост доходности Трежерис приводит к давлению на фондовый рынок:

— Во-первых, часть инвесторов начинает делать ребалансировку портфелей так как облигации достаточно подешевели и приносят более-менее разумную доходность. Сократив вложения в акции (особенно с высокой дюрацией), они заменяют их на подешевевшие Трежерис;

— Во-вторых, эффект от повышения безрисковых ставок просачивается и на другие кредитные рынки, повышая стоимость заимствований компаний. Это также негативным образом отражается на стоимости акций, так как снижается доступ к дешевой ликвидности.

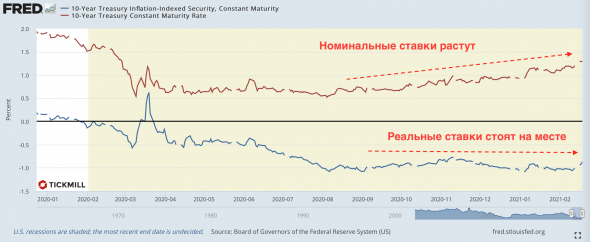

Номинальные процентные ставки в США растут из-а ожиданий новых фискальных стимулов, которые в свою очередь приведут к росту предложения Трежерис на рынке. Во-вторых, стимулированный рост экономики должен привести к более высокой инфляции, поэтому инвесторы также сейчас требуют более высокую компенсацию за этот риск. Сравнивая доходности 10-летних казначейских облигаций с облигациями того же типа, но защищенными от инфляции можно видеть, что премия за инфляцию растет стремительно:

На этой неделе внимание будет приковано к выступлению Пауэлла в Конгрессе США. Также ФРС опубликует отчет по монетарной политике, который выходит раз в полгода. Рынок рассчитывает на то, что отчет прояснит что же ФРС имеет ввиду под новой концепцией инфляционного таргетирования – какая динамика инфляции может спровоцировать ФРС на повышение ставок. Речь, разумеется, про изменение ставок на более дальнем горизонте чем год или два, но долгосрочные инструменты инвестирования должны вполне отреагировать на новую информацию, что и будет составлять рыночную реакцию.

Доллар США как ожидается продолжит движение вниз благодаря благоприятной среде для роста спроса на рисковые активы, что поддерживается сильными фундаментальными данными по США. На прошлой неделе мы увидели скачок в розничных продажах в США на 5.3%, однако на выходных и на этой неделе мы продолжаем получать новости, которые указывают что изначально предложенный размер фискальных стимулов (1.9 трлн.) остается неизменным. Рост самостоятельного моментума американской экономики, к которому добавится еще стимулирование за счет госрасходов должен спровоцировать более сильный поиск доходности на рынке и инфляционные ожидания. Эта комбинация является негативной для доллара.

Техническая картина благоприятствует дальнейшему снижению индекса доллара USD:

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки