Русагро: структура себестоимости продукции

В данной статье хотелось бы более детально затронуть вопрос себестоимости производимой продукции бизнесов Русагро. Без понимания структуры себестоимости и, как следствие, её динамики почти невозможно адекватно оценить возможные перспективы получаемой маржи от реализации продукции. Итак, давайте разбираться посегментно.

Масложировой сегмент

Базовым процессом в данном сегменте является производство подсолнечного масла из подсолнечника. Да, компания также перерабатывает сою в соевое масло, но доля её совсем не существенная в общем объеме производства сегмента. Поэтому сконцентрируемся именно на подсолнечнике.

Стоит сразу оговориться, что я смотрю на себестоимость производства здесь и далее в остальных сегментах без учета амортизационной составляющей по довольно простой причине: амортизация исключается при расчете EBITDA.

Итак, себестоимость производства подсолнечного масла можно разложить на 2 ключевые части:

- Стоимость необходимого подсолнечника для переработки. Напрямую зависит от цен на подсолнечник и составляет более 60% всей себестоимости. Напомню, Русагро почти весь подсолнечник закупает у третьих лиц.

- Стоимость самого процесса переработки. Сюда входят зарплаты сотрудникам заводов, возможные ремонты оборудования, затраты на электричество и т.д. Эту часть относительно стоимости подсолнечника можно считать «плюс-минус» постоянной или немного растущей, например, на размер инфляции в РФ.

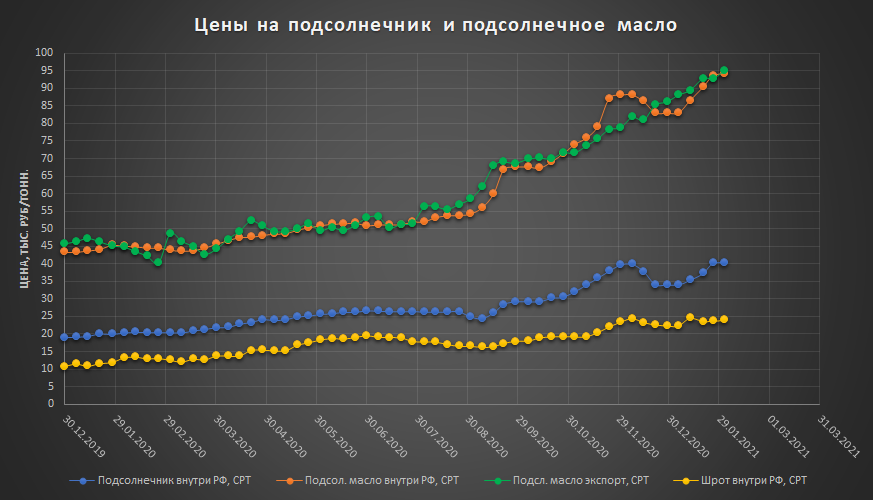

То есть основное влияние на себестоимость производства подсолнечного масла оказывают цены на подсолнечник. Казалось бы, достаточно построить спред цен «Масло — Подсолнечник», но и этого будет не достаточно. При производстве масла ключевым побочным продуктом является подсолнечный шрот (если простыми словами «жмых»), который также в полном объеме реализуется компанией. Соотношение выхода масла и шрота составляет примерно 1 к 1. То есть при расчете ценового спреда помимо динамики цен на масло необходимо учитывать динамику цен на шрот. Для наглядности, цены за последний год:

CPT (Carriage Paid To) — это базис поставки.

Далее смотрим на остальную линейку продукции масложирового сегмента Русагро:

- Бутилированное масло. Тут ничего особенного, по сути возникают дополнительные затраты на приведение состава сырого масла к необходимому и дальнейшую упаковку.

- Майонезная и маргариновая продукция. Более 50% себестоимости производства маргарина и майонеза составляет именно стоимость необходимого подсолнечного масла для производства.

- Промышленные жиры. Ключевой частью себестоимости промышленных растительных жиров также является стоимость необходимого подсолнечного масла.

Стоит также отметить, что около 30% производимого сырого масла Русагро использует внутри сегмента для производства описанной выше конечной продукции, остальное реализуется в виде сырого масла.

Также, компания владеет рядом элеваторов для хранения подсолнечника, общего объема которых хватает на примерно квартал работы масложировых заводов. Это позволяет, во-первых, обеспечивать необходимую загруженность и бесперебойность работы заводов, во-вторых, быть менее зависимыми от краткосрочно невыгодной конъюнктуры цен на подсолнечник.

Обобщив все вышесказанное, можно сделать следующий важный вывод: маржа масложирового сегмента в основном зависит от ценового спреда между «Подсолнечное масло + шрот» и подсолнечником с учетом корректных временных лагов между закупкой сырья и реализацией продукции.

Собственно, используя этот ключевой вывод, я на качественном уровне постарался оценить динамику маржи с тонны реализованной масложировой продукции у Русагро:

Так как масложировой сегмент очень стабилен от квартала к кварталу как с точки зрения объемов производства, так и с точки зрения объемов реализации, то из приведенной диаграммы можно сделать следующие выводы:

- Результаты 4 квартала 2020 года будут сильнее результатов 3 квартала 2020 года.

- Результаты 1 квартала 2021 года превзойдут результаты 4 квартала и будут рекордными для компании в масложировом сегменте.

- При этом маржинальность относительно выручки сегмента вырастет незначительно, так как динамика роста маржи сопоставима с динамикой роста цен на саму продукцию.

Сахарный сегмент

Перейдем к сахарному сегменту. Напомню ключевые моменты по сегменту из первой части разбора Русагро: компания делает сахар только из сахарной свеклы; помимо сахара производится в качестве побочной продукции жом сахарной свеклы, меласса и бетаин; один из ключевых показателей сахарной свеклы — ее сахаристость.

В первой части мной была допущена ошибка. Русагро перерабатывает не только исключительно свою сахарную свеклу, но и для полной загрузки сахарных заводов закупает ее с рынка. В итоге около 65% переработанной свеклы свои, а 35% — закуплены у третьих лиц.

Будем использовать подход, аналогичный масложировому сегменту. Разделяем себестоимость на 2 части:

- Стоимость необходимой свеклы для переработки. Основная переменная часть себестоимости.

- Стоимость самой переработки на заводах. Постоянная часть.

На себестоимость необходимой свеклы влияют два параметра: цена свеклы за тонну и ее сахаристость. Поквартальную цену реализации сахарной свеклы компания раскрывает в своих операционных отчетах. Сахаристость же в этом сезоне оказалась выше результатов прошлых лет и достигла 20,5%.

Основываясь на вышесказанном, я также попробовал качественно рассчитать динамику маржи Русагро в сахарном сегменте:

Важные замечания:

- Маржа приведена на тонну реализованного сахара, а не всей продукции, т.к. компания не раскрывает объемы реализации побочной продукции, при этом в выручке ее учитывает полностью.

- Для 1 квартала 2021 года взята средняя цена реализации сахара в 36 рублей, что соответствует введенным правительством ограничениям, и объем реализации на уровне 4 квартала 2020 года. Компания в этом году довольно мало реализовала сахара в 4 квартале, оставив ощутимые запасы на складах.

Ключевые выводы:

- Высокая сахаристость свеклы этого сезона позволит показать компании очень сильные финансовые результаты в 4 квартале 2020 года.

- Даже с учетом введенных правительством ограничений абсолютная маржа с тонны сахара в 1 квартале 2021 года будет не ниже средних значений прошлого сезона.

Мясной сегмент

Переходим к мясному сегменту. Здесь ситуация в целом похожа на ситуацию в двух предыдущих сегментах, и подход будем использовать аналогичный.

Около 70% себестоимости производства свинины составляют затраты на корм свиней. Основным видом корма для свиней является комбикорм и его смеси с кукурузой и горохом. Ключевой частью (более 50%) себестоимости комбикорма являются затраты на необходимые для производства зерновые (пшеница, ячмень и т.д.).

Напомню, что компания полностью обеспечена своими комбикормовыми заводами, при этом доля зерновых для производства комбикорма с внутренних площадок Русагро составляет около 35-40%, остальную часть компания закупает с рынка. Стоит также отметить, что общий объем производства зерновых Русагро как раз примерно на 100% покрывает потребности в зерне мясного сегмента. Но, скорее всего, из-за сильной транспортной удаленности зерновых и мясных площадок друга от друга (особенно на Дальнем Востоке) мясной сегмент бОльшую часть зерна закупает у третьих лиц, а свое зерно Русагро реализует на более выгодных условиях третьим лицам.

Отсюда делаем важные выводы: ключевое влияние на динамику себестоимости мясного сегмента оказывает динамика цен на пшеницу (в большей степени) и кукурузу (в меньшей степени). При этом благодаря близкой к 100% фактической обеспеченности сырьем для мясного сегмента у Русагро просто возникает переток маржи из одного сегмента в другой без потери суммарной маржи. Для понимания динамика биржевых цен на пшеницу:

Цены на пшеницу

Цены на пшеницуСтоит также отметить, что основную закупочную кампанию сырья для мясного сегмента на будущий год Русагро проводит в 3 и 4 квартах предыдущего года. Также, компания владеет несколькими элеваторами для хранения зерна рядом с комбикормовыми заводами, что позволяет снизить влияние от краткосрочно невыгодной конъюнктуры цен на сырье.

Учитывая все вышесказанное, качественная динамика маржи мясного сегмента Русагро по кварталам:

Для 1 квартала 2021 года взяты такие же цены и объемы на 5% ниже, чем в 4 квартале 2020.

Ключевые выводы:

- 3 квартал 2020 года был настолько сильным из-за существующего ценового лага в себестоимости производства.

- Маржа мясного сегмента находится под большим давлением со стороны цен на пшеницу. Без роста цен на мясную продукцию маржа квартал к кварталу продолжит падать. Это стоит взять на заметку инвесторам в Черкизово (обеспеченность своим зерном у Черкизово, на сколько мне известно, сильно ниже 50%)

Сельскохозяйственный сегмент

Сельскохозяйственный сегмент, на мой взгляд, является самым сложным для понимания и моделирования и с максимальным уровнем неопределенности.

Основными выращиваемыми культурами для Русагро являются: пшеница, сахарная свекла и соя.

Структура себестоимости:

- Около 25% составляют затраты на удобрения

- Около 20-25% составляют затраты на семена и другое сырье для посадки

- Около 15-18% составляют затраты на средства защиты урожая от насекомых

- Оставшуюся часть составляют производственные затраты на сам процесс выращивания

Я даже близко не являюсь экспертом в области удобрений и выращивания сельскохозяйственной продукции, поэтому прошу сделать скидку на описанное ниже и возможные ошибки

Как для сахарной свеклы, так и для зерновых/масличных культур используется широкий спектр удобрений. Для зерновых доля азотсодержащих удобрений больше, чем фосфорсодержащих и калийных. А для сахарной свеклы больше всего требуется калийных удобрений.

Посевные мероприятия стандартно осуществляются в начале 2 квартала календарного года, а сбор урожая в 3-4 кварталах того же года. Реализация основных объемов продукции осуществляется также в 3-4 кварталах. В части использования удобрений я выделил несколько особенностей: бОльшую часть калийных и фосфорсодержащих удобрений вносят заранее ещё поздней осенью; основные объемы азотных удобрений вносят чуть заранее или непосредственно во время посадки; во время основной части созревания также осуществляются дополнительные подкормки.

Отсюда я могу сделать следующий вывод: в себестоимость свеклы и зерновых этого сезона входят цены на фосфорсодержащие и калийные удобрения аж на год назад, а на азотсодержащие удобрения — 6-9 месячной давности. Исходя из этого утверждения становится понятным, почему цены на пшеницу некоторые эксперты считают опережающим индикатором для цен на удобрения. Для понимания график мировых цен на удобрения DAP, которые вслед за ценами на пшеницу с небольшим лагом также значительно выросли в цене:

DAP FOB NOLA

DAP FOB NOLAКасательно средств защиты от насекомых кроме как предположить, что они имеют ценовую динамику, схожую с ценами на удобрения, я сказать более ничего не могу. Аналогично по ценам на семена, которые по логике должны иметь схожую динамику с ценами на сами культуры, но с определенным временным лагом. Если кто-то обладает дополнительными знаниями, добро пожаловать в комментарии.

На основании всех сделанных выше предположений мои ключевые качественные выводы по сегменту следующие:

- Нас ждет феноменально сильный 4 квартал 2020 года в сельскохозяйственном сегменте. Это обусловлено хорошим урожаем, высокими ценами на все виды продукции и низкой прошлогодней базой для себестоимости.

- На урожай следующего сезона уже окажет влияние рост цен на все составляющие себестоимости. Поэтому при схожих с текущими ценах на зерно и сахарную свеклу такой высокой маржи в сегменте в следующем году в 3-4 кварталах мы уже не увидим.

Финансовые итоги 2020 года

Компания на встрече с инвесторами в декабре уже давала свои прогнозы по финансовым результатам 2020 года. Прозвучала оценка в 36 млрд EBITDA. Основываясь на логике, описанной выше, и материалах операционного отчета за 2020 год я постарался сделать свой расчет. У меня получились следующие результаты:EBITDA4кв до элиминации = 4.2 (масложировой сегмент) + 2.6 (сахарный сегмент) + 1.9 (мясной сегмент) + 9.1 (сельскохозяйственный сегмент) = 17.8 млрд; с учетом элиминации — 15.7 млрд; EBITDA2020 = 36.4 млрд. Оценка близка к прогнозам компании и врядли кого-то удивит, но лично мне будет интересна разбивка по сегментам.

Исходя из такой EBITDA можно рассчитывать по году на чистую прибыль до переоценки биологических активов и сельхоз. продукции в размере 24 млрд. рублей. Правила расчета размера переоценки для меня пока не ясны в полной мере, но на качественном уровне стоит ожидать роста переоценки относительно итогов 3 квартала. Для себя считаю ориентиром значение итоговой чистой прибыли за 2020 год: ЧП2020 =31 млрд руб.

Из-за роста цен на всю продукцию я ожидаю увеличение размера оборотного капитала относительно конца 2019 года за счет переоценки запасов на примерно4 млрд рублей.

С учетом такого высокого значения EBITDA показатель ЧистыйДолг (по правилам компании)/EBITDA опустится ниже уровня 2.

Теперь порассуждаем про финальные дивиденды за 2020 год и различные вариации выплаты. Напомню, что компания уже выплатила за 1 полугодие 2020 года 14.2 рубля на ГДР (1.95 млрд). Я вижу следующие возможные варианты:

- 25% от ЧП; такой расклад дает нам 56.7 рублей или с учетом выплаченных 14.2 за 1 полугодие 42.5 рублей на ГДР

- 50% от ЧП за весь 2020 год; такой расклад дает 113.4-14.2 = 99.2 рублей на ГДР

- 50% от ЧП за 2 полугодие 2020 года; такой расклад дает 84.15 рублей на ГДР

- 100% свободного денежного потока (принцип детально разобран в прошлых частях разбора Русагро); FCF = 36.2 — 1.7 (проценты)- 4 (изменение оборотного капитала)-19 (CAPEX) — 2.3 (налоги) = 9.2 млрд руб., что эквивалентно 67.3 -14.2 =53 рублей на ГДР.

Какой вариант считать для себя базовым каждый выбирает сам. Я для себя считаю таковым последний. Он по факту соответствует выплате около 31% от ЧП за 2 полугодие.

Ожидания на 2021

На текущий момент можно довольно спокойно рассуждать про 1 и 2 кварталы 2021 года, т.к. уже примерно понятна общая конъюнктура. Я ожидаю эти кварталы сильнее аналогичных прошлогодних. За базовую оценку для себя взял по 10 млрд EBITDA за каждый квартал, причем основным локомотивом будет выступать стабильный по размерам производства масложировой сегмент и давать около 40-45% EBITDA.

Про второе полугодие 2021 сказать что-то конкретное пока не представляется возможным по ряду причин:

- Абсолютно не ясна ситуация с ограничением цен и будет ли оно продлено за пределы 1 квартала. Возможно, введут ограничения еще на что-то;

- Аналогичная история с экспортными пошлинами на пшеницу и подсолнечник. На текущий момент они действуют до конца 1 полугодия. Это оказывает сильное влияние на цены на продукцию и сырье и, соответственно, маржу. Например, Русагро уже заявила, что сократит площади посева пшеницы в этом году по причине сдерживания внутренних цен на пшеницу. Логика компании экономически понятна: себестоимость вырастет, а цены на продукцию сдерживаются, что сильно снижает потенциальную маржу.

- Даже примерно на текущий момент не ясны ни размеры посевной, ни урожайность сезона 2021/2022, которые, по сути, определяют операционные результаты 2 полугодия как минимум в двух бизнес-сегментах компании.

Все пункты вместе делают любые количественные прогнозы на 2 полугодие довольно бессмысленными. Поэтому слова Басова о работе компании в ситуации с высоким уровнем неопределенности и отказе давать любые количественные прогнозы результатов на год вперед я разделяю и понимаю. Это, безусловно, является одним из ключевых краткосрочных рисков компании. Поэтому будем держать руку на пульсе и следить за развитием ситуации.

Выводы

Подведем краткие итоги:

- Структура себестоимости продукции компании является одной из ключевых составляющих для понимания динамики финансовых результатов компании

- Текущая ценовая конъюнктура позволяет рассчитывать на рекордные финансовые результаты Русагро по итогам 2020 года, EBTIDA 4 квартала 2020 года ожидается на уровне 15.7 млрд рублей

- В базовом варианте можно ожидать от компании финальных дивидендов по итогам 2020 года в районе53 рублей, в пессимистичном — 40 рублей

- С учетом текущей конъюнктуры цен на продукцию Русагро можно ожидать более сильных результатов в первом полугодии 2021 года, чем годом ранее.

Про риски также не стоит забывать. Ключевые краткосрочные из них:

- Большая неопределенность в ценах на продукцию и требуемое сырье Русагро и объемах урожая сезона 2021/2022. Это является на текущий момент ключевым краткосрочным риском, на мой взгляд, и менее острым, но имеющим место быть, в долгосрочной перспективе.

- Непринятие новой дивидендной политики с увеличением пейаута.

- Усиление или продление ограничения цен на продукцию Русагро со стороны государства.

Василич в Telegram и Вконтакте

Данный материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Главное чтобы макарошки не подорожали.