ETF. Плюсы и минусы: что перевешивает?

Приветствую всех!

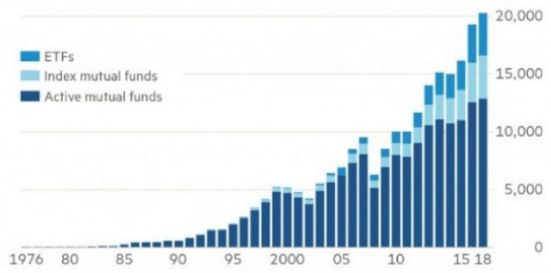

В последнее время популярность ETF только растет: если в начале 2000-х о них почти никто не знал, то за 20 лет доля ETF в структуре фондов выросла до 20%. На 5 картинке как раз представлена динамика роста и изменения структуры фондов США с 1976 по 2018 годы. Особенно быстрый рост происходит после сильнейшего финансового кризиса 2007-2008 годов.

Действительно, у ETF множество преимуществ не только перед обычными фондами под управлением брокерских компаний, но и перед самостоятельным инвестированием. Кратко их перечислю:

1. Возможность за небольшие деньги широко диверсифицировать портфель.

2. Высокая ликвидность ETF: их можно также просто купить на бирже, как и любые акции.

3. Отсутствует зависимость от «таланта» управляющих, т.к. ETF обычно копирует определенный индекс: куда пойдет индекс, туда пойдет и ETF.

4. Комиссии ниже, чем у обычных фондов или чем при доверительном управлении. Если у обычных фондов (ПИФов) комиссия минимум 3%, не считая комиссий за покупку и продажу, то у ETF 0,45% до 0,95% годовых (но все же больше к 0,95%). Это объясняется тем, что для копирования индекса не нужна команда аналитиков, как при ведении уникального фонда. Однако есть и обратная сторона комиссий, о чем чуть ниже.

Казалось бы, сказка: можно вообще не разбираться в инвестициях и получать доходность индекса. Но, кроме преимуществ, есть и определенные недостатки. Лично для меня недостатки ETF несколько перевешивают преимущества, поэтому в моих портфелях вы не найдете данного финансового инструмента. Так что же отпугивает лично меня?

1. Комиссии. Да-да, и снова они. С одной стороны, они ниже, чем в обычных фондах, но они выше, чем при инвестировании самостоятельно. Если при инвестировании в акции и облигации вы платите только комиссию брокеру за покупку и продажу (сейчас 0,05% от суммы сделки), то при инвестировании в ETF к этому добавляется почти добрый процент годовых от объема всего инвестированного капитала. И не важно: растет рынок или падает.

На долгосрочном периоде это существенно сказывается на доходности инвестиций. И чем дольше период инвестиций, тем больше потери. Так вот, при комиссии в 1% и доходности в 11% годовых в среднем за 10 лет, комиссия «съедает» более 13% дохода. За 30 лет инвестирования при прочих равных потери составят почти 25%.

2. Фонд может закрыться в самый неподходящий момент. Много фондов открывается, и немалая часть закрывается. Конечно, на растущем рынке фонды закрываться не будут, поэтому проблемы начинаются во время кризисов, когда как раз-таки и нужно больше инвестировать (докупаясь и усредняясь), а тут раз, и вашего фонда больше нет. Деньги, конечно, никуда не пропадут, но нужно будет искать альтернативы.

К тому же жестких кризисов аналогичных 2007-2008 годам еще не было с тех пор, поэтому трудно сказать, выдержат ли фонды такую нагрузку при необходимости. Майкл Бьюрри – человек, предсказавший кризис еще 2005 году вообще предполагает, что следующий масштабный кризис может произойти из-за роста ETF. Но это только догадки, не более.

3. Если фонд закроется по каким-либо причинам, то инвестор теряет льготу по ЛДВ – долгосрочному владению ценными бумагами, если он владел ими менее 3-х лет.

4. При покупке ETF инвестор не становится прямым владельцем доли в компании, входящей в состав ETF. В данном случае инвестор лишь покупает продукт компании, выпустившей ETF, непосредственно которая и является прямым бенефициаром от владения акций.

Это не говорит о том, что в ETF не нужно инвестировать и это неприбыльный финансовый инструмент. Нет, просто лично для меня кажется, что можно самостоятельно собирать портфель примерно соответствующий по структуре тому индексу, который вам привлекателен. Да, это займет немного больше времени.

К тому же самостоятельное инвестирование сэкономит большие средства на комиссиях, которые можно направлять на реинвестирование. Не возникает беспокойства во время сильных кризисов о том, что что-то может случиться с фондом. Акции – классический инструмент, который проверен уже десятками самых жестких мировых кризисов.

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru Подписывайтесь!

Я лучше куплю индекс, а разницу в 0,9% компенсирую из ЗП.

А при ахтунге маркет-мейкер может уйти в запой и хрен что продашь, будешь только видеть как горит депо.

по поводу комсы, ну так считать шкуру неубитого медведя не совсем корректно.

Проведи разбор дохи по отдельным акциям из СиПи500 и фонда.

Сравни доху на периоде фонда от 1года до 10 лет, Индекса, Акций.

Увидишь что Фонд уделает акции по дохе на длинном периоде. Так как спасет то что он балансируем и не платит налоги при реинвестировании. А подсчет процента который якобы в комиссии, тоже самое что при акциях на руках ты этот же процент платишь с дохи от дивов и еще несешь затраты на ребалансировку акций. Так что это все очень условно!

Но безусловно ETF лучше ОПИФов по комсе!