Защитный императив РФ в позитивном мире

Top of mind

Начну с того, что вижу по экономике:

1кв 2021 показал замедление экономик на фоне 2-й волны COVID, но оно временное и походит на весну 2020:

- онлайн бизнесы отчитываются лучше ожиданий;

- розничные продажи в США снижаются 3-й месяц, безработица в США перестала снижаться в декабре;

- инфляционные ожидания продолжают расти, а производители фиксируют физический недостаток сырья и деталей.

То есть в экономике сейчас идет мини-стагфляция, пока 2-я волна не пойдет на спад, и поэтому спрос инвесторов переходит в золото, акции FAAMG:

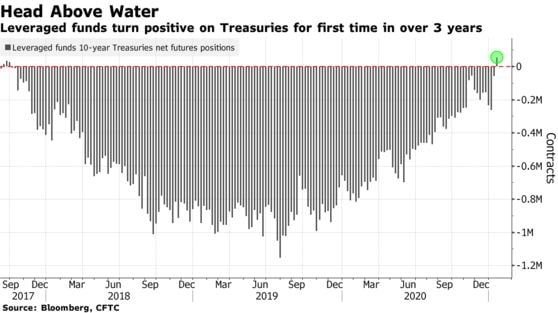

Как я отмечал ранее, я думаю, что пик этого мини-тренда — это US 10Y yield = 1,0%, после чего бум сырья и связанных с ним активов ускорится в феврале-марте.

Кстати, продолжается тренд на ослабление USD. Я думаю, он останется, пока доходности растут, а потом приток капитала снова приведет к восходящей коррекции DXY:

Это означает, что на пару месяцев вперед сохраняется повышенный шанс роста сырьевых активов.

Рынок вторит: за неделю по 19 января хедж-фонды увеличили net-short по доллару США и увеличили net-long в золоте.

Рынок акций США

Многие говорят о том, что рынок перегрет, но я думаю, что раз флагманы рынка сейчас делают рывок, то пока не стоит ожидать снижения, и если Amazon будет на 3500–3600, то и индекс S&P двинется выше 3900 пунктов.

Скорее, идет «перетряска внутри индекса» — с ноября лидировали small cap компании, а сейчас хедж-фонды переносят акцент на Tech. Потом снова смена настроений, но все это — один большой растущий тренд на том, что экономика так или иначе побеждает вирус, вакцинация идет, а демократы вливают в экономику много денег, больше ожиданий.

Главная угроза для этого тренда — это НЕсогласование фискального пакета в США на $1,9 трлн, т.к. это ставит под сомнение перспективу восстановления экономики США.

С точки зрения отраслей я вижу следующие возможности:

- покупка производителей газа, нефти, меди и золота с прицелом на рост на 10–20% в 1–2 кв.;

- сохранение позиций в FAAMG, которое я подсвечиваю уже вторую неделю — думаю, там есть ещё 5–10% роста к тем 5–15%, что уже состоялись;

- удержание позиций в renewables (GE, REGI), кибербезопасности, e-learning;

- использование текущих уровней для покупок сетей ресторанов (MCD) и магазинов с прицелом в лето.

Рынок акций РФ

Главное и самое простое следствие протестов 23 января — активы в РФ разделились на потенциально опасные и более защищенные от санкций, и денежный спрос инвесторов перераспределился.

- В выигрыше — нейтральные к политике и дивидендные акции: Яндекс, Магнит, Юнипро, Мосбиржа, ММК, Фосагро, АФК Система, ГМК Норникель, Х5 Retail, Новатэк (похоже на то) и весь второй эшелон;

- Под сомнение попали Сбер, ВТБ, Лукойл, Газпром, Татнефть, Роснефть, Газпромнефть, MAIL.RU (в силу бенефициара Усманова).

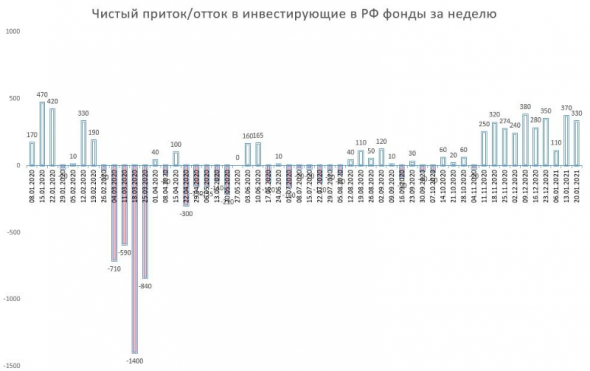

Поскольку притоки на российский рынок были положительными много недель подряд, кэш пойдет выкупать более безопасные акции.

В целом, хотя западные страны грозят санкциями, я думаю, они будут точечными и реализуются постепенно, так что рынок акций РФ успеет ещё обновить вершину перед падением.

… Но выбирая между нефтянкой США и РФ, я задаю себе вопрос: «А зачем вкладывать в компанию с риском санкций, если можно выбрать без?»

Рынок облигаций РФ

На рынке ОФЗ продолжается коррекция. Доходность 10-летней ОФЗ ходит в коридоре 6,20–6,30%. Доходность на длинном конце кривой приближается к 8% (сейчас 6,8%), середина даёт доходность 5,70%. Спред 2–10 летние ОФЗ расширился до 160 бп, что всего на 10 бп меньше максимума прошлого года.

Мы считаем, что потенциал роста доходности ограничен и коррекция в завершающей стадии, потому что при условии НЕповышения ключевой ставки прямо сейчас, текущие доходности ОФЗ выглядят привлекательно для покупки, особенно для локальных банков.

В корпоративном сегменте начинаем смотреть на бумаги с доходностью 9%+, т.к. ниже сейчас практически нет интересных вариантов. Из эмитентов на крючке сейчас облигации ВИС, Промомед.

Удачи на рынках!

ves201026 января 2021, 13:18магнит это втб…0

ves201026 января 2021, 13:18магнит это втб…0