Состояние денежного рынка США и долларовой ликвидности

На денежном рынке основные показатели продолжают сокращаться, картина продолжает меняться и со сберегательными, и счетами до востребования. Как и предполагал, структура счетов менялась под конец года, видимо связано с истечением сроков срочных вкладов. НО, деньги выходят со счетов до востребования и не попадают в сберегательные счета, неужели мое предположение о том, что деньги с расчетных счетов пойдут на финансовый рынок, оказалось верным?

Об этом и остальном в данной статье.

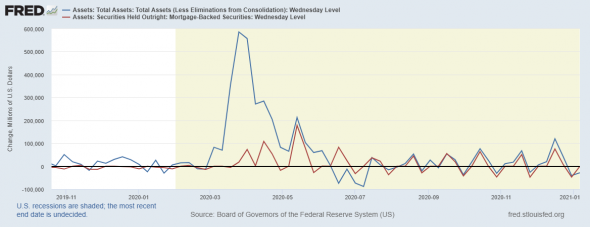

Баланс ФРС на прошлой неделе еще сократился на 29 млрд долларов, на этот раз, впервые с лета 2020 года основными активами выступили не ипотечные долги, а, видимо, казначейский облигации

Синяя линия — баланс ФРС от недели к неделе. Как видим, на прошлой неделе показатель ниже ноля. «Судя по динамике от недели к неделе, баланс ФРС имеет микроциклы, и сейчас в цикле снижения, тогда на следующей неделе должен начаться рост» — так я написал в прошлом выпуске, пока идея микроциклов подтверждается.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, на прошлой неделе ипотечные долги без изменений, выходит, что выкуп трежерис начал расти, видимо в ответ на подписание пакета помощи, ведь общий пакет финансирования экономики на 2,3 трлн долларов, а на счету Казначейства 1,6 трлн, нужно «латать дыру».

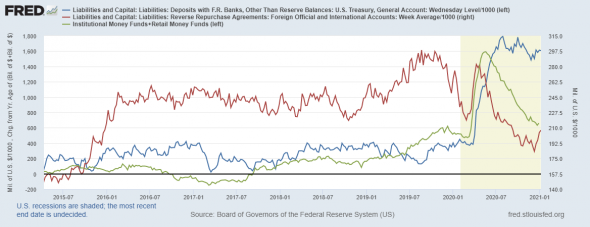

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сократился на 6,1 млрд долларов. Исходя из того, что подписали пакет помощи, то этот показатель будет в ближайшее время сокращаться, что должно оказать давление на доллар и поддержать фондовый рынок.

Зеленая линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению снижение также продолжается, но на прошлой неделе заметна остановка в супер-тренде, посмотрим, что будет на следующе неделе.

Красная линия – дневные РЕПО для нерезидентов. Здесь произошёл разворот падающего тренда, но пока ставка Libor не растет и это странно. Если рост объёмов суточных РЕПО для нерезидентов продолжится, то это будет первый звоночек в пользу разворота доллара.

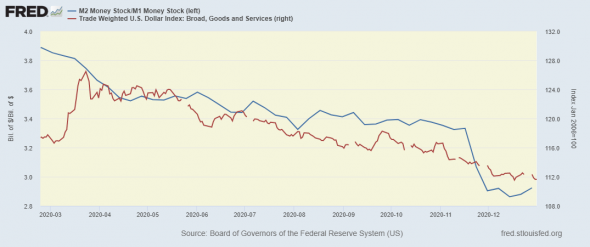

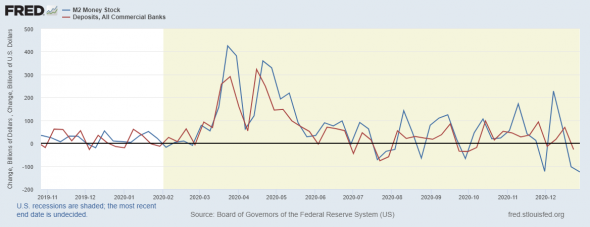

На фоне снижения баланса ФРС и совокупного объема депозитов в коммерческих банках, денежная масса продолжает сокращаться и на неделе похудела еще на 127 млрд долларов

Синяя линия – это показатель М2 в динамике от года недели к неделе;

Красная линия – это совокупный объем депозитов коммерческих банков в динамике от недели к неделе.

«Мы видим, что в рассматриваемых показателях также можно увидеть микроциклы и на следующей неделе показатель денежной массы тоже должен начать расти» — так я написал в прошлом выпуске, пока мимо, но возможен временной лаг, еще понаблюдаю пару недель.

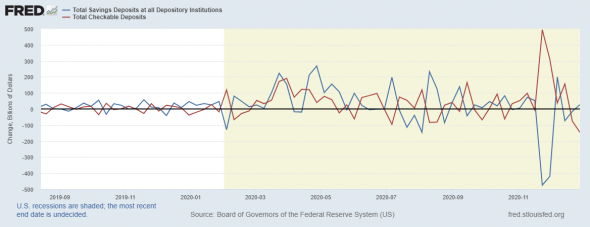

На следующей картинке, как раз отображена динамика сберегательных счетов и счетов до востребования

Синяя линия – это динамика от недели к неделе показателя срочных депозитов (сбережения);

Красная линия – это динамика от недели к неделе показателя депозитов до востребования (расчетные счета).

Как видим, на прошлой неделе показатель срочных депозитов перешел на траекторию роста, в то время, как депозиты до востребования ускорили снижение.

«На мой взгляд, это связано с окончанием года и финансовым планированием экономических агентов» — так писал я в прошлой раз. Еще раз сделаю акцент, деньги со счетов до востребования выходят, что сократило М1 на 144 млрд долларов на прошлой неделе, в то же время, объёмов срочных депозитов не растут такими же темпами, о чем говорит сокращение М2, при этом растут финансовые рынки.

Очень похоже, что деньги начинают заходить на фондовый рынок!

Ввиду замедления снижения объемов счетов М2 снизился немного меньше, чем М1, что привело к росту денежного мультипликатора, и пока наблюдаем заминку в нисходящем тренде

Синяя линия – это денежный мультипликатор, и мы видим, что показатель на фоне выше оговоренных процессов начал утаптывать дно.

Красная линия – это торгово-взвешенный индекс доллара.

Финансовая помощь в рамках принятого пакета еще больше увеличит ликвидность, что должно еще больше опустить рассматриваемый мультипликатор – это еще один удар по доллару и видимо он последний, в текущей волне снижения DX, в противовес выступает рост сеточных РЕПО для нерезидентов и сокращение счетов до востребования – это говорит о росте спроса на доллар.

НО, если мы увидим рост мультипликатора, то это еще один звоночек к развороту доллара на валютном рынке, что предзнаменует коррекцию на товарном и фондовом рынках.

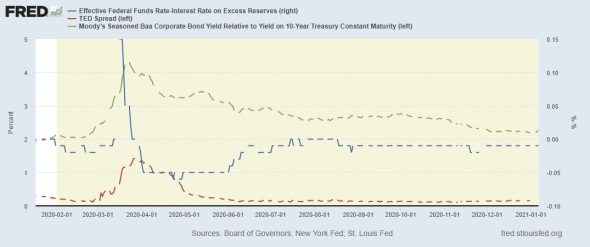

Далее глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд главный дифференциал на рынке ставок, это разница между учетными и рыночными ставками, пока показатель ниже ноля, что говорит о профиците денежного рынка.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что объемы дневных РЕПО для нерезидентов растут, если это разворот тренда, то ставка Libor должна расти.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга ухудшается, если так продолжится в последующие недели, то это начнет сигнализировать и снижении аппетита к риску.

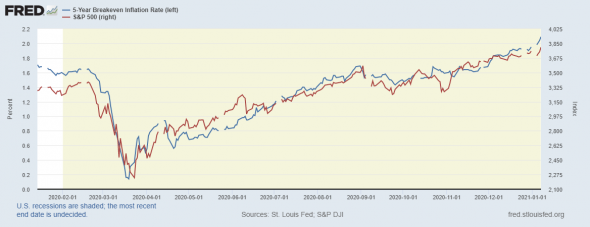

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель ускоряется в росте, при этом ДКП ФРС остается без изменений. На мой взгляд, это рыночные ожидания, которые могут оказаться ошибочными, т.к. цикл роста на финансовых рынках длится уже год и вероятность коррекции растет;

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями.

ВЫВОД

В своем канале Телеграмм писал о том, что расширение высоколиквидных денег в США ввиду подписания пакета помощи, выглядит слишком очевидно, и доллар может развернуться до события, т.е: «покупай на слухах, продавай на фактах», только в обратном порядке. Сегодня мы наблюдаем попытку роста доллара и если DX пройдет 91, то долларовым медведям придется закрывать короткие позиции, коих накопилось много.

Появляются первые звоночки для разворота доллара: уплощение банковского мультипликатора, рост объемов суточных РЕПО для нерезидентов, нужно следить за М1, балансом ФРС и состоянии эффективной ставки.

Что еще интересно, так это рост ожидаемой инфляции, вернее инфляционной премии, что оказало давление на длинный край кривой доходности трежерис и усилило «риск-он» на финансовых рынках, это видно в первую очередь по котировкам золота. При этом, монетарная политика ФРС не изменилась, а баланс денежного рынка находится в приграничном положении и растущий спрос на доллары вполне может развернуть ситуацию на 180 градусов.

На мой взгляд, финансовые рынки входят в зону вероятной коррекции!

---------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

Константин08 января 2021, 12:43А обвал не ждёте?0

Константин08 января 2021, 12:43А обвал не ждёте?0 Slav Chepel10 января 2021, 19:54Доброго времени суток. Позвольте узнать Ваше мнение по срокам/вероятности введения цифрового доллара и отмены фиатного0

Slav Chepel10 января 2021, 19:54Доброго времени суток. Позвольте узнать Ваше мнение по срокам/вероятности введения цифрового доллара и отмены фиатного0