Облигации или вклад?

Вечер добрый! Что выгоднее: облигации и вклад?

Казалось бы, ответ на этот вопрос очевиден – конечно, облигации. Иначе зачем они вообще тогда нужны. На любом сайте в интернете, у любого блогера или брокера можно найти миллион статьей о том, насколько выгодней по доходности облигации по сравнению со вкладом. И именно данное, якобы, преимущество почти все ставят на первое место для того, чтобы привлечь людей в мир инвестиций.

Так ли оно на самом деле: действительно ли облигации доходнее вкладов при прочих равных условиях? Сегодня развею распространенный миф на этот счет.

Прежде всего, хочу сказать, что несмотря на то, что облигации могут уступить по доходности вкладам (что сегодня будет проанализировано на примере облигаций и вкладов Сбербанка и ВТБ), я сторонник инвестирования в облигации, нежели во вклады, о чем напишу в конце поста.

Очень часто бывает так, что реальная доходность по облигациям обывателей оказывается существенно ниже, чем люди думают о своих облигациях. Например, человек может владеть облигацией и думать, что она приносит 5,2% годовых, но фактическая ее доходность 3,2%.

Почему так происходит? Все потому, что все пользуются специальными сервисами по облигациям (в том числе и я) или смотрят облигации в приложении брокера. Самые популярные сервисы по облигациям – Смартлаб, Доход.ру, Русбондс, ну а брокер у каждого свой. Все это очень хорошо, за исключением одного момента – доходности.

Нет ни одного сервиса, который бы корректно считал доходность облигаций, а именно с учетом налогов, комиссий брокера, ликвидности облигации и без учета реинвестирования.

Ведь если сравнивать вклад и облигации, то нужно ставить их в равные условия, не так ли? При простом вкладе до 1 млн. руб. нет комиссий и налогов. А вот у облигаций это все есть, к тому же нужно «поймать» выгодную цену облигации при покупке (ликвидность). В добавок к этому большинство сервисов и брокеров считают эффективную доходность облигаций к погашению, т.е. это аналог вклада с капитализацией процентов.

Поэтому и выходит, что даже в, казалось бы, крупных и серьезных информационных ресурсах и у авторитетных блогеров можно увидеть статьи а-ля «смотрите, насколько облигации выгоднее вклада». Их можно понять, т.к. они не заморачиваясь смотрят эту доходность в общедоступных сервисах. Потом люди покупают эти облигации и думают, что получают больше, чем по вкладу. Но на самом деле, ровно наоборот. И ведь никто этого и не заметит.

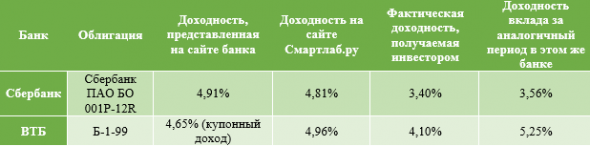

В качестве примера я привел облигации и вклады Сбербанка и ВТБ. В таблице ниже в 3 столбце показаны доходности облигаций, представленные на сайтах банков. Далее доходность на сайте Смартлаб.ру (эффективная и тоже без учета комиссий, налогов и т.д.). В 5 столбце я привел свой расчет доходности этих облигаций с учетом всех комиссий, налогов и без учета реинвестиций в эти облигации, т.е. ту доходность, которую реально получит инвестор, что называется, «на руки». Наконец, в последнем столбце привел доходности по вкладам в этих банках.

Как видно из таблицы, реальная получаемая доходность облигаций на полтора процента ниже заявляемой на сайтах банков или на специализированных сервисах. И чтобы делать вывод о том, что выгоднее – облигации или вклады, нужно сравнивать ситуацию «при прочих равных», т.е. два последних столбца из приведенной таблицы.

Как правило, на небольших сроках один или два года, чистая доходность по облигациям будет почти всегда ниже, чем по вкладу. Поэтому, когда увидите где-либо очередную статью про «супер выгодные облигации», уточните, как посчитана эта доходность: учтены ли комиссии и налоги в ней, очищены ли реинвестиции из этой доходности. В 99% случаев это не делается, поэтому можете смело вычитать в среднем 1,5% из представленных доходностей.

Значит ли это, что в облигации не нужно инвестировать? НЕТ! Я привел ситуацию «при прочих равных», т.е. проанализировал облигации банков с их же вкладами. Но есть множество менее крупных производственных компаний с более высокими доходностями по облигациям. Во-вторых, облигации можно покупать и продавать в любое время, не дожидаясь окончания срока. В-третьих, при покупке облигации инвестор обеспечивает себе доходность к погашению, но он может следить за этой облигацией и продать ее по более выгодной цене и получить более высокую доходность к погашению. И преимущества облигаций на этом не заканчиваются.

Поэтому хотя и нельзя прямо говорить, что облигации выгоднее вклада, при условии корректного сравнения данных инструментов, однако облигации видятся более привлекательным в инвестиционном плане финансовым инструментом, если правильно подходить к оценке их доходности и риска.

Эта статья из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь! Не пожалеете!

В США на это 60 лет понадобилось, но в России же всегда проще и быстрее :))

Второе, почему в облигациях по вашему не верно считать реинвестирование? это одно из отличий облигаций, её плюс, тем она и лучше вклада

И как дела обстоят с офз, может там интересней %?

Так что ваше сравнение не верно

И какие ещё плюсы облигаций вы видите?

Если по вашему вкладу проценты реинвестируются, то можно и облигации считать с учётом реинвестирования. Но в большинстве случаев это не так.

Проценты по облигациям должны быть достаточно велики, чтобы их можно было реинвестировать.

А кстати что за налог с облигаций то?

Ну или облигаций куча)

С процентов по корпоративным облигациям взимается НДФЛ, в отличие от депозитов.

С офз ничего не взимается, их я считаю тоже надо учитывать, не понимаю почему автор топика их не рассматривает

только вы то сравниваете с облигациями, где старт с 4.91 и 4.65.

А вычитать из них нужно тоже самое.

Вычитать одно и тоже из 6.2 всяко выгоднее, чем из 4.9 и 4.65.

М — математика ;)

вот сейчас совсем плачу — а какое отношение дата покупки и НКД имеет к доходности при цене 26233 98,5 от номинала и купоне 6.2 годовых?

Как не вывернись, доход до комиссии ниже 6.2 НЕВОЗМОЖЕН.

альфа, тинёк и ещё некоторые дают 5% на остаток по карте.

и какой резон заморачиваться с облигами ?

ну конечно, на карте не миллион лежит, потому как миллион и так есть куда пристроить.

я пытался что-то высчитать приличное, но только умаялся

да и по поводу падения, то, что ниже 100% из ОФЗ падает крайне не охотно.

например — в марте 2020 она стоила минимум 96,5.

А вот 26230 я купил много по 98 при том, что она сейчас стоит 115,5, а максимум вообще был летом 123.

Вот там волантильность так волантильность.

Например

а в части комиссий я считаю как 5 бп к цене, для годовой бумаги это аналогичное снижение доходности.

Облигации выгоднее могут быть лишь для сумм от нескольких млн для юрлиц, которые торгуют на бирже.

ну ещё можно в обеспечении использовать при торговле внутри дня.

1) У автора ошибка в расчётах — это видно из цифр. Налог 13%, у бро комис 0,06% (погас без комис). Ну или автор просто сманипулировал ради хайпа, заложив какие-нить ацкие комиссии.

2) Налоги теперь у вкладов и бондов одинаковые.

3) Автор не понимание, что такое доходность. И начинает смешивать это с реинвестированием. Это очень популярный миф, хотя простить можно ideas.repec.org/p/cem/doctra/764.html

4) Конечно, бонды лучше. Для своих личных финансов это выгоднее, но надо поучиться всё-таки.

1. Можно на этапе размещения взять под 100% не обязательно позже с переплатой покупать. Надеюсь что считали именно от стоимости 100%.

2. Налоги действительно сейчас и для облиг и для вкладов одинаковы с 1.01.2021

3. Облиги безусловно лучше вклада особенно ВДО.

4. Ориентироваться нужно прежде всего на купонную доходность и для быстрого анализа достаточно из ставки по купону вычесть -1,1% затрат на налог.Получим примерную доходность. А вот комиссии брокера в виде 0,06% это ниочем, не знаю зачем на них акцент сделан.

5. Интересно ознакомиться с мнением автора по амортизационным и с переменным купоном облигам. Можно так же рассчитать под особую категорию облиг где не купонный доход, а с разницы стоимости. То еще адище.

5.

-облигации банков дают доходность выше вкладов в этих банках;

— можно найти облигации с очень высокой доходностью и остаться без денег;

— доходность вклада меньше, но «тело» вклада не меняется;

— что выбрать — половая личная драма каждого.